in caricamento ...

La grande FRAGILITA’ del mercato

Da uno scenario “risk free” si è passati rapidamente ad un quado di simil-panic selling. I Financial Stress Index di illustrano un quadro in peggioramento ma non ancora al collasso. Ed ad aggiungere volatilità le news sulla crisi Grecia e sugli stress test in arrivo a fine mese. Tutto questo rende facilmente attaccabile un mercato strutturalmente fragile.

Da uno scenario “risk free” si è passati rapidamente ad un quado di simil-panic selling. I Financial Stress Index di illustrano un quadro in peggioramento ma non ancora al collasso. Ed ad aggiungere volatilità le news sulla crisi Grecia e sugli stress test in arrivo a fine mese. Tutto questo rende facilmente attaccabile un mercato strutturalmente fragile.

E’ veramente incredibile vedere come cambia il sentiment e le impressioni sui mercati finanziari. Fino a qualche giorno fa, il rischio non era assolutamente ponderato e tutto sembrava “risk free”. Oggi si torna ad aver paura persino di uno starnuto. Per carità, io da sempre vi metto in guardia su un mercato ed un’economia che metterei sotto il comun denominatore della FRAGILITA’.

Parlo di fragilità in quanto tutti, banche centrali comprese (e difatti ne fanno menzione ogni volta che aprono bocca i vari Yellen, Draghi e similari) sanno benissimo che l’economia strutturalmente ha ancora tante lacune. E la stessa finanza è costruita su un castello di sabbia chiamato FIDUCIA, creata ad arte e poi gestita ed alimentata dal sistema bancario e dai grandi investitori. In un sistema che quindi poggia le basi sul “poco o nulla” diventa facile preda delle emozioni, del sentiment e delle inversioni di tendenza. E dell’aumento repentino della volatilità in un mercato che ieri, come ho spiegato qui, ha subito un bel “temporale”.

La volatilità quindi, torna ad essere protagonista anche se in questo momento resta molto lontana dai picchi del 2008. Per l’Equity siamo tornati ai livelli del 2012, ma sempre lontani d quello che si può descrivere come PANICO.

Grafico volatilità: Azionario, obbligazionario, valutario

Stessi segnali ce li dà un altro indicatore di stress del sistema finanziario, il Bloomberg Euro Area Financial Conditions Index

Stessi segnali ce li dà un altro indicatore di stress del sistema finanziario, il Bloomberg Euro Area Financial Conditions Index

Bloomberg Euro Area Financial Conditions Index

The Bloomberg Euro Area Financial Conditions Index tracks the overall level of financial stress in Euro area money, bond, and equity markets to help assess the availability and cost of credit. A positive value indicates accommodative financial conditions, while a negative value indicates tighter financial conditions relative to pre-crisis norms.

Ma se questo indice, visto nel grafico precedente, fa decisamente paura, se visto sotto questa diversa ottica (di lungo periodo) fa subito un’altra impressione.

Quindi è un mercato che al momento sta correggendo ma NON collassando. Però facciamo attenzione, potrebbe anche essere l’inizio di una fase molto difficile per i mercati, proprio a causa di quanto ho scritto in apertura a proposito della fragilità.

Quindi è un mercato che al momento sta correggendo ma NON collassando. Però facciamo attenzione, potrebbe anche essere l’inizio di una fase molto difficile per i mercati, proprio a causa di quanto ho scritto in apertura a proposito della fragilità.

Tragedia Greca alle porte?

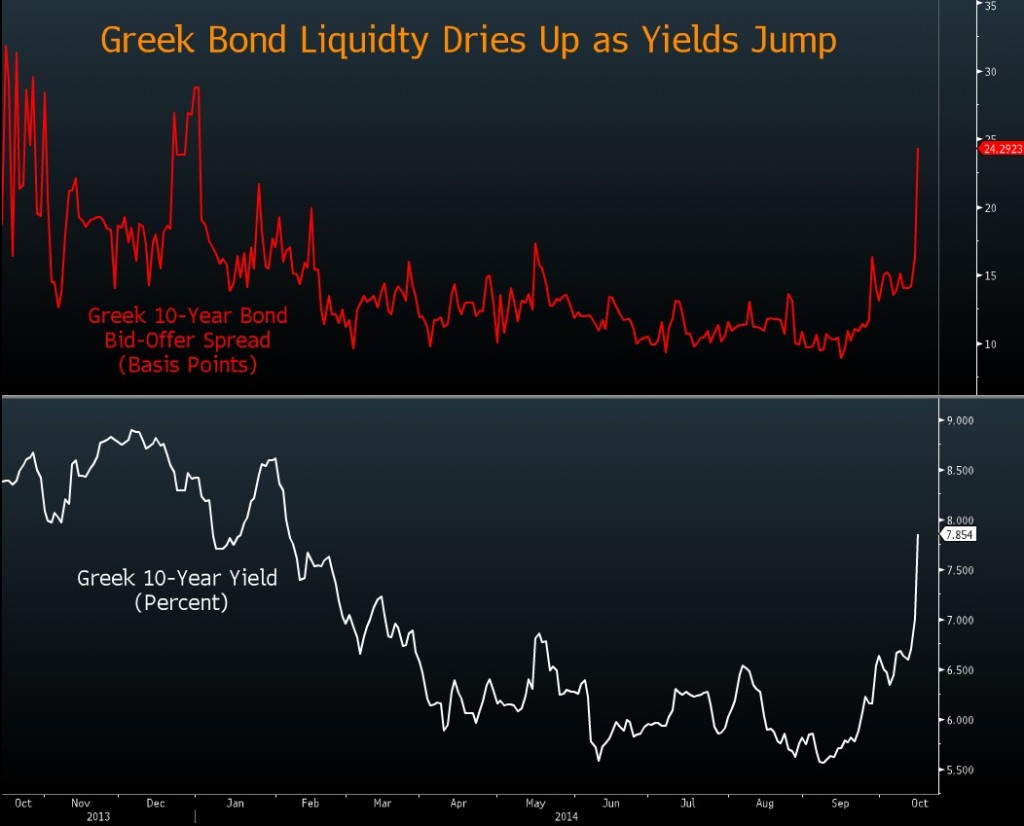

Guardate a questo proposito i bond della Grecia, paese ieri protagonista della grande correzione. Con l’aumento della volatilità (e del rendimento) c’è stato anche un inverosimile aumento dello spread tra compratori e venditori, quindi problemi di liquidità, che potrebbe mettere ulteriormente in difficoltà il debito greco, visto che il rally degli scorsi mesi potrebbe suggerire dei take profit che, ahimè, sarebbero in difficoltà proprio per un problema di mercato e di liquidità. Inoltre, in questa condizioni, per la stessa Grecia sarebbe problematico emettere dei nuovi bonds.

…e tragedia italica per gli stress test?

Ovviamente poi, a pioggia, saltano fuori tutte quelle magagne che rimanevano ignorate solo fino a qualche giorno fa. Come be sapete, domenica 26 ottobre verranno comunicati i date del famoso stress test che per molti sarà una formalità, ma ovviamente quando torna la paura si cambia parere. Ed ecco che per il noto Der Spiegel gli Stress Test saranno invece una sentenza di condanna proprio per le banche italiane.

I tedeschi forse dovrebbero cominciare anche a guardare a casa loro.

CONCLUSIONI: sono ben descritte in queste parole. Sono passati quasi sette anni dall’inizio della crisi, dal fallimento di Lehman Brothers nel 2008. Esperti anglosassoni ed europei iniziano ad avanzare una domanda terribile: visto che la liquidità non si trasferisce agli investimenti nell’economia reale, seguirà un’altra bolla finanziaria, e poi una nuova recessione?

Nessuno sembra sapere che fare. C’è un cupo presagio che emerge dalle premesse e dalle conclusioni della convention annuale del Fondo monetario internazionale tenutasi a Washington lo scorso fine settimana. I banchieri centrali e i governanti hanno lasciato il consesso con “la generale percezione che la ripresa è diventata più debole di quanto si prevedeva ed è più accidentata lungo l’intero universo delle economie avanzate ed emergenti”, per usare la sintesi di Mario Draghi, presidente della Banca centrale europea. La crescita insomma non si vede e, anzi, il calo delle esportazioni e della produzione industriale della Germania ha allarmato i mercati – ora si teme la terza recessione in Europa nel giro di quattro anni – perché soprattutto la domanda interna è ferma.

Riusciranno le solite banche centrali a ridare quella fiducia in concerto coi Governi? La chiave di lettura diventa politica. Ma già la BCE ha dimostrato che certi interventi di politica monetaria potrebbero essere non sufficenti a ricreare quell’ambiente di FIDUCIA.

Stiamo all’erta. Se fino a qualche giorno fa parlavo di NUOVA ERA, oggi possiamo dire che ci siamo dentro. FINO AL COLLO.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

I need you! Sostienici!

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

“Der Spiegel” è l’equivalente del nostro settimanale “Oggi” infatti si chiama in maniera civettuola “Lo Specchio”.

E’ in sostanza lo strumento nazional-popolare della destra Tedesca che lo usa costantemente per spostare l’attenzione del krukko medio dalla realtà fallimentare del loro governo e del loro sistema.

Weidmann ad esempio è il classico finto pupazzo per benino; ha delle responsabilità gravissime nella tragica situazione delle banche Tedesche e viene continuamente difeso e addirittura spronato dal Spiegel.

Tra non molto verrà fuori la verità e cioè che la Germania è un colossale debito privato rattoppato con una massa ciclopica di derivati cartastraccia e sopratutto non basterà lo Spiegel a tenere buoni i Tedeschi una volta scoperto che i loro risparmi, di solito tenuti in depositi vincolati nelle oltre 1600 Landsbank e Sparkasse, semplicemente non ci sono più.

basta vedere cosa hanno perso in borsa le principali banche tedesche da inizio anno o negli ultimi dodici mesi…..

…. tutta colpa dei titoli di stato italiano che avevano in portafolio.

se guardi ai grafici il calo principale è avvenuto nel periodo dove i titoli italiani avevano ridotto lo spread……

La mia era una battuta di cui non mi sarei aspettato una risposta. Sono curioso di comprendere la tua precisazione. Non vedendo i grafici da quello che scrivi capisco che i titoli bancari tedeschi avrebbero perso valore nel momento in cui i titoli di stato italiani si rivalutavano diminuendo lo spread. La cosa che trovo strano è che lo spread è diminuito con entrambi i titoli di stato ( bund e btp ) che si sono rivalutati perche il bund è arrivato a rendere sotto 1% per cui non capisco questa correlazione, in teoria le banche tedesche avrebbero dovuto rivalutarsi. Ciao e grazie per l’eventuale risposte.

(*) Interconnectedness between banks and non-bank financial entities (*)

…” -1- Credit risk for banks, measured by banks’ assets to Other Financial Intermediaries (OFIs) as a share of bank assets, declined in most jurisdictions during 2013.

Australia and Chile experienced the most marked decreases in the exposure of their banking system to non-bank financial entities, although from a relatively small base.

However, credit risk for banks also increased in some jurisdictions in 2013, most notably in the Netherlands, and Spain.

Banks’ assets to OFIs ranged between 1% and 5% of bank assets in most jurisdictions. Yet in some jurisdictions, credit risks for banks appear to be relatively elevated, for instance in the United Kingdom.

-2- Funding risk for banks, or the extent that banks are reliant on shadow banking entities for funding, showed the greatest increase in 2013 in Indonesia, India, Italy, and Spain.

Brazil and the United Kingdom showed a more modest increase in banks’ liabilities to OFIs as a share of bank assets, but from a significantly higher base.

-3- Funding risk posed to non-bank financial entities due to their reliance on the banking sector as a source of funding declined the most in 2013 in Argentina, Australia, Chile, Indonesia, and the Euro-Area as a whole.

For those jurisdictions that were able to submit the corresponding data for the interconnectedness analysis, banks’ assets to OFIs as a share of OFI assets grew strongest in 2013 in Hong Kong, Mexico, Russia, Spain, and Switzerland.

Policy makers and supervisors should therefore ensure that the contagion risks between these sectors of the financial system are fully accounted for in their analysis.

-4- Credit risk for non-bank financial entities due to their exposure to the banking sector declined in most jurisdictions during the course of 2013, with the notable exception of Brazil, Indonesia, and Spain, where banks’ liabilities to OFIs as a share of OFI assets not only grew most in 2013 but also increased from a relatively high base.

Policy makers should again be attentive, given the combination of a strong increase from an already high level.

-5- The risk associated with interconnectedness between the two sectors remains larger for non-bank financial entities in relative terms than for banks in most jurisdictions.

[As can be seen from the differences in the scales in the two panels of Exhibit 6-2 — to page 26 (or 28 / 55) in the link(*)], the credit and funding risk for OFIs from their reliance on the banking sector is much higher than the risk posed to banks from their connection with OFIs. “…

The case study on shadow banking in Switzerland(**) reveals that the sector is nearly five times smaller than expected. This in-depth analysis indicates a low risk to the financial stability of the country.

Measured relative to Gross Domestic Product (GDP), the Swiss shadow banking sector is the third largest worldwide, with CHF1,502 billion (USD$1,571 billion) in financial assets or around 250% of GDP.

However, the more specific approach of the case study estimates this share to be as low as CHF315 billion that corresponds to 53% of GDP.

The case study also states that shadow banking assets in Switzerland carry a low to moderate bank-like systemic risks.

In addition, the majority of shadow banking assets such as bond funds and other investment funds, are closely monitored by the Swiss Financial Market Supervisory Authority (FINMA).

Despite the low risk indicated, the shadow banking sector needs to be closely monitored by Swiss authorities due to its inter-connectedness with the regular banking system and the demands made by emerging international regulatory standards, the case study concluded.

– – – – –

Financial Stability Board (FSB), “Global shadow banking monitoring report 2014” – October 30, 2014

(*) see to pages 24-27 (or 26-29 / 55),

(**) see to pages 30-34 (or 32-36 / 55),

in the link

http://www.financialstabilityboard.org/publications/r_141030.pdf

– – – – –

サーファー © Surfer

Il buon Gann ci aveva visto giusto oltre 100 anni fa.