in caricamento ...

La crisi economica italiana è strutturale? Come uscirne? Sesta parte

* * * * * *

6. DEBITO PRIVATO

Compensazione fra debito pubblico e privato

In Italia più volte vari governanti di questo Paese hanno sostenuto che, per certi versi, il nostro alto debito pubblico è compensato da un basso debito privato.

A semplice titolo di esempio ne cito uno. E’ l’intervento del nostro attuale Ministro dell’Economia e delle Finanze Fabrizio Saccomanni. Risale a febbraio 2011, quando svolgeva ancora l’incarico di Direttore Generale della Banca d’Italia ([39]).

Riguardava un argomento ancora attuale: “L’Unione Europea di fronte alla crisi globale: le implicazioni per le banche, la finanza e la politica economica“:

La terza fase della crisi, nella quale la UE ancora si trova, ha avuto inizio con la “scoperta” della grave situazione della finanza pubblica in Grecia all’inizio del 2010 e con il contagio che si è rapidamente esteso a gran parte del mercato del debito sovrano europeo. Malgrado le energiche misure assunte dalla BCE, dai paesi dell’Eurogruppo e dalla UE, le tensioni si sono manifestate ripetutamente nel corso dell’anno, alimentate da speculazioni finanziarie e verbali che ipotizzavano la bancarotta di questo o quello stato sovrano, la scomparsa dell’euro, la rottura della UE. Anche in questo caso l’impatto della crisi è stato diverso da paese a paese. I tassi di interesse sui titoli di stato sono diminuiti in Germania, in qualche momento anche a poco più del 2 per cento e sono aumentati a livelli record in Grecia, Portogallo, Irlanda. Sono anche aumentati, ma in misure minore, in Spagna e in Italia. Lo spread dell’Italia, che era più alto di quello della Spagna fino all’aprile 2010, si è poi mantenuto costantemente al di sotto dello spread spagnolo fino ad oggi, testimoniando la valutazione positiva del mercato per la gestione della finanza pubblica in Italia in questa fase della crisi. In valore assoluto, i tassi dei titoli di stato italiani decennali sono rimasti stabilmente all’interno di una fascia compresa tra il 4 e il 5 per cento sin dall’inizio dell’Unione monetaria fino a oggi, un livello del tutto naturale per titoli a lungo termine e sostenibile nel tempo. La valutazione del mercato riflette anche il basso livello del debito privato dell’Italia, la solidità del suo sistema bancario, l’alto livello della ricchezza, reale e finanziaria, delle famiglie e, infine, l’ampiezza e l’articolazione della sua industria manifatturiera, operante in tutti i principali settori.

Prima di fornire cifre, devo spiegare brevemente perché sia fondamentale avere un basso debito privato.

Il Six-pack

Si tratta di misure di ambito europeo entrate in vigore nel dicembre 2011.

Ci riguardano, dato che il nostro debito pubblico supera il 60% del PIL.

Dalla Relazione annuale sul 2011 della Banca d’Italia ([40])

Si tratta di cinque regolamenti e di una direttiva che rafforzano le regole di bilancio europee, introducono nuove procedure per la prevenzione, rilevazione e correzione di squilibri macroeconomici e stabiliscono requisiti minimi per il contesto istituzionale e le procedure di bilancio a livello nazionale.

Nell’ambito delle procedure volte alla correzione degli squilibri di bilancio, il six-pack rende operativa la regola sul debito prevista dal Trattato di Maastricht, in base alla quale l’incidenza del debito sul prodotto deve essere inferiore al 60 per cento o, se superiore, deve diminuire a un ritmo adeguato.

Entrando nel dettaglio:

Per i paesi con un debito superiore al 60 per cento del prodotto, è stabilito che l’eccedenza del rapporto tra il debito e il PIL rispetto alla soglia diminuisca in media di un ventesimo all’anno nei tre anni che terminano con quello di valutazione oppure che, nelle previsioni della Commissione europea, tale riduzione sia attesa nel triennio che include l’anno di valutazione e i due successivi. Una riduzione inferiore non comporta l’avvio automatico della Procedura per disavanzi eccessivi in quanto si terrà conto dell’impatto del ciclo economico e di altri fattori rilevanti. Questi includono:

(a) la struttura per scadenza e la denominazione in valuta del debito;

(b) le garanzie pubbliche prestate, in particolare al settore finanziario;

(c) le passività, sia esplicite sia implicite, derivanti dall’invecchiamento della popolazione;

(d) il livello del debito privato e il rischio che questo possa tradursi in passività per le Amministrazioni pubbliche;

(e) la composizione dell’attivo del bilancio pubblico;

(f) l’entità e le componenti della differenza tra l’indebitamento netto e la variazione del debito.

Ecco che viene considerato anche il debito privato. La preoccupazione è che possa trasformarsi in debito pubblico, cioè passività a carico delle Amministrazioni pubbliche.

Per “misurare” i fattori elencati, vengono introdotti una serie di indicatori:

Riguardo agli squilibri macroeconomici, il six-pack ha introdotto una procedura di sorveglianza che prevede un meccanismo di allerta basato su un insieme di indicatori quantitativi (scoreboard) e relative soglie minime e massime di criticità. Gli indicatori sono analizzati in un Rapporto annuale della Commissione europea (Alert Mechanism Report).

Alert Mechanism Report

Spiegazione tratta dalla documentazione a disposizione dei nostri Senatori ([41]):

In particolare, si demanda alla Commissione europea una valutazione periodica dei rischi derivanti dagli squilibri macroeconomici in ciascuno Stato membro. La valutazione sarebbe basata su un quadro di riferimento composto da 11 indicatori economici (scoreboard). Per ciascun indicatore sono precisate delle soglie di allerta, che possono individuare livelli sia eccessivamente alti che eccessivamente bassi della variabile. Il quadro di tali indicatori, accompagnato da una analisi economica, viene presentato in un rapporto annuale presentato nel mese di novembre, l’Alert Mechanism Report. Il rapporto identifica gli Stati membri che sono a rischio di squilibrio macroeconomico e che si ritiene debbano essere sottoposti ad una analisi più approfondita (In-Depth Review).

In pratica:

L’obiettivo della procedura è pertanto quello di identificare i possibili squilibri in uno stadio preliminare, in modo tale che siano adottate per tempo le azioni necessarie a prevenirne l’ulteriore evoluzione. È utile evidenziare che il meccanismo di allerta è un filtro per identificare paesi e indicatori che richiedono una analisi più approfondita. Il meccanismo di sorveglianza è basato su indicatori concreti, semplici e misurabili.

Che fine fanno le conclusioni del rapporto?

Le conclusioni dell’Alert Mechanism Report vengono esaminate dal Consiglio europeo e dall’Eurogruppo. Sulla base delle istruttorie fatte, la Commissione redige una lista degli Stati per i quali si ritiene sussista un rischio di eccesso di squilibrio macroeconomico e per i quali si procede con l’analisi più approfondita.

Se, in seguito all’analisi approfondita, la situazione del paese viene considerata non problematica, la Commissione non propone alcun passo aggiuntivo. Se la Commissione però ritiene che esista uno squilibrio macroeconomico, essa può redigere una proposta di raccomandazione per lo Stato membro. Se invece la Commissione ritiene che vi siano squilibri rilevanti, la Commissione può proporre al Consiglio di aprire una Procedura di squilibrio eccessivo (Excessive Imbalance Procedure, EIP), la cui regolamentazione ricade nell’ambito del braccio correttivo della nuova procedura.

Cosa dicono di noi nell’ultimo rapporto.

Una buona notizia: non siamo elencati tra i Paesi che hanno un debito privato eccessivo. Infatti l’ultimo rapporto dice ([42]):

Le pressioni per la riduzione dell’indebitamento nel settore privato persistono in molti Stati membri. La correzione di posizioni di debito eccessivo nel settore privato, comprese imprese e famiglie, è iniziata in conseguenza della crisi finanziaria. Il debito del settore privato supera la soglia indicativa (160% del PIL) nella maggior parte degli Stati membri (AT, BE, CY, DK, FI, FR, HU, LU, MT, NL, ES, SE e UK nonché IE e PT).

Anche se:

Complesse interconnessioni settoriali tra il settore pubblico, bancario e privato spesso accrescono gli squilibri sottostanti.

…

La crisi del debito sovrano ha determinato un deflusso di depositi da alcuni paesi vulnerabili e ha esercitato ulteriori pressioni su liquidità e finanziamento nei rispettivi settori privati. Le piccole e medie imprese rischiano di essere le più penalizzate in questo senso poiché fanno molto affidamento sul credito delle banche. In questo contesto, le pressioni per la riduzione dell’indebitamento del settore privato sono ancora più preoccupanti quando ciò avviene parallelamente alla necessaria riduzione dell’indebitamento in corso nel settore pubblico (BE, ES, HU e IT nonché IE, EL e PT).

In particolare sull’Italia:

…nel contesto di un mercato finanziario frammentato lungo i confini nazionali, i tassi di interesse relativamente alti associati al premio di rischio paese incidono sulle condizioni di finanziamento del settore privato e aggravano i problemi di finanziamento del settore bancario nazionale. Un segnale positivo è costituito dal debito del settore privato, che resta relativamente contenuto in Italia. In particolare, la posizione finanziaria delle famiglie italiane è relativamente solida sebbene il loro tasso di risparmio sia in calo da oltre due decenni.

…

Il debito pubblico elevato continua a rappresentare un pesante onere per l’economia italiana, specialmente alla luce delle prospettive di una crescita lenta.

Capite che la preoccupazione fondamentale è il debito pubblico.

E’ importante che il debito privato non aumenti senza una contemporanea diminuzione del debito pubblico.

Ecco un grafico che mostra la nostra situazione alla fine del 2011 rispetto agli altri Paesi monitorati ([42]):

Fonte: Commissione Europea – Relazione della Commissione al Parlamento Europeo, al Consiglio, alla Banca Centrale Europea, al Comitato Economico e Sociale Europeo, al Comitato delle Regioni e alla Banca Europea per gli Investimenti sulla relazione 2013 sul meccanismo di allerta (28 novembre 2012)

Viene mostrato anche il raffronto rispetto al debito pubblico (quadratino arancione).

Come notate, il grafico non tiene conto del settore finanziario. Perché in gran parte è formato dal debito delle famiglie, società, ecc. Sarebbe come conteggiare due volte una parte dello stesso debito privato…

Così potete ragionare sugli articoli allarmistici che ogni tanto appaiono nei quotidiani nazionali (di cui uno molto recente) oppure sul web.

Tutto bene?

Purtroppo no. Vediamo perché.

Indebitamento delle famiglie italiane

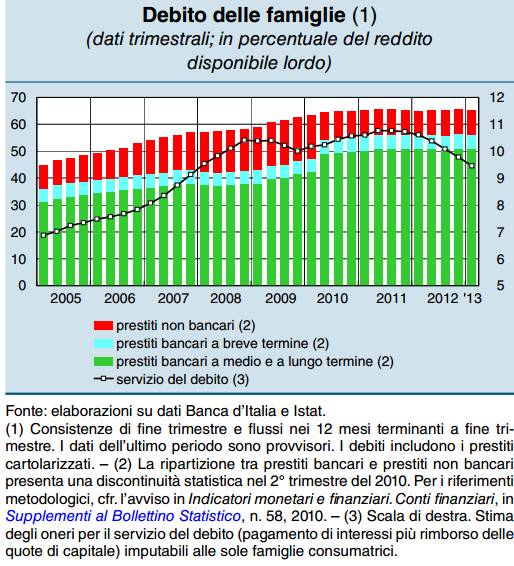

Un recente pubblicazione della Banca d’Italia ha analizzato l’indebitamento e la vulnerabilità delle famiglie italiane ([43]):

In Italia, l’indebitamento delle famiglie è stato storicamente basso nel confronto internazionale, sia in termini di percentuale di nuclei indebitati, sia in termini di incidenza del debito sul reddito. Tuttavia, nello scorso decennio l’indebitamento è cresciuto presso le famiglie italiane (consumatrici e produttrici) più rapidamente che nella media europea: l’incidenza dei debiti finanziari sul reddito è salita dal 43 per cento circa del 2003 al 65 del 2011 in Italia, a fronte di un aumento da poco più dell’80 al 99 per cento nell’area dell’euro.

…

L’incidenza del debito è aumentata soprattutto per le famiglie del Mezzogiorno (dal 26,7 al 50,8 per cento).

Eccone l’evoluzione per macroarea ([43]):

Fonte: Banca d’Italia – L’indebitamento e la vulnerabilità delle famiglie nelle regioni italiane (giugno 2013).

L’ultimo Bollettino economico della Banca d’Italia ci dice ([45]):

Nel primo trimestre del 2013 il rapporto fra il debito e il reddito disponibile delle famiglie è sceso lievemente, al 65 per cento; rimane significativamente inferiore a quello medio dell’area dell’euro (circa il 100 per cento).

mostrandone la più recente evoluzione ([45]):

Ovviamente la casa è il principale fattore di indebitamento.

Recenti stime della CGIA di Mestre ci dicono che nel 2012 il livello di indebitamento delle famiglie è pari a circa 500 miliardi ([45]):

L’insicurezza legata alla crisi economica, al timore di una impennata dei tassi di interesse e, in particolar modo, alla paura di perdere il posto di lavoro ha indotto moltissime persone a concentrare le proprie entrate e una parte consistente dei risparmi al pagamento dei debiti.

Indebitamento delle imprese italiane.

Sempre dal Bollettino economico ([45]):

Nei primi mesi del 2013 la contrazione dei prestiti bancari alle imprese è proseguita sia per le aziende medio-grandi sia per quelle di piccole dimensioni. Alla fine di maggio i prestiti si erano ridotti del 3,6 per cento sui dodici mesi. Il debito complessivo in rapporto al PIL è rimasto pressoché invariato, all’81 per cento.

L’andamento degli ultimi anni:

Debiti contratti anche per il mancato pagamento da parte della Pubblica amministrazione.

Ricordo che i debiti della PA nei confronti delle imprese ammontano a circa 120 miliardi ([46]), finalmente in corso di erogazione (i primi 15 miliardi sono partiti).

Sarà comunque un processo lungo, visto che si stima che l’ultimo fornitore riceverà i soldi a fine 2018 ([47]).

Spero di essere riuscito a farvi comprendere quanto sia delicato il tema del debito privato.

Ciò in considerazione del suo rapporto nei confronti del debito pubblico, sia in termini di erogazione di credito alle famiglie ed imprese…

* * * * * *

Buona riflessione e alla prossima puntata…

Lampo

Nota: si prega di leggere la premessa a questa serie di post.

Il blog è in versione “estiva”… Sostenete l’iniziativa. Abbiamo bisogno del Vostro aiuto per continuare questo progetto!

Buttate un occhio al nuovo network di

Meteo Economy: tutto quello che gli altri non dicono

Segui @intermarketblog

| Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Fonti ed approfondimenti:

[39] – Banca d’Italia – L’Unione Europea di fronte alla crisi globale: le implicazioni per le banche, la finanza e la politica economica (8 febbraio 2011).

[40] – Banca d’Italia – Relazione annuale sul 2011: 6. Le politiche di bilancio (31 maggio 2012).

[41] – Senato della Repubblica – XVII Legislatura – Elementi di documentazione: La governance economica europea (giugno 2013).

[42] – Commissione Europea – Relazione della Commissione al Parlamento Europeo, al Consiglio, alla Banca Centrale Europea, al Comitato Economico e Sociale Europeo, al Comitato delle Regioni e alla Banca Europea per gli Investimenti sulla relazione 2013 sul meccanismo di allerta (28 novembre 2012).

[43] – Banca d’Italia – L’indebitamento e la vulnerabilità delle famiglie nelle regioni italiane (giugno 2013).

[44] – CGIA Mestre – Comunicati Stampa – Le famiglie sono indebitate per oltre 500 miliardi (5 luglio 2013).

[45] – Banca d’Italia – Bollettino economico n. 73 (luglio 2013).

[46] – CGIA Mestre – Comunicati Stampa – BORTOLUSSI: “I debiti della Pa ammontano a circa 120 miliardi (13 luglio 2013).

[47] – CGIA Mestre – Comunicati Stampa – Debiti Pa: l’ultimo fornitore riceverà i soldi a fine 2018 (22 luglio 2013).

lampo, mi spieghi meglio questo?

“Come notate, il grafico non tiene conto del settore finanziario. Perché in gran parte è formato dal debito delle famiglie, società, ecc. Sarebbe come conteggiare due volte una parte dello stesso debito privato…”

Grazie, come sempre, per gli spunti.

A mio avviso, hai centrato uno dei grossi problemi che ci stanno avviluppando sempre più nel vortice della depressione. Sia aziende (piccole e medie) che privati hanno difficoltà a rimborsare i prestiti (oltre a non essere pagati dallo Stato e relative istituzioni per i lavori effettuati) contratti con il sistema bancario.

Le decisioni legate all’austerity hanno messo in ginocchio il nostro sistema produttivo, nella sua accezione più generale; se pensiamo che le previsioni danno un ulteriore calo di 250.000 posti di lavoro nei prossimi mesi, non so proprio come potremo uscire da questa crisi.

Non è difficile fare previsioni che prima o dopo qualche banca salta per l’eccessivo accumulo di debito privato non esercitabile. In giro si fanno già i nomi di chi salterà per primo!!!!

Certo non abbiamo la possibilità di agire come Abe o come la Cina (se non arriva l’industria ad un aumento del 7% del Pil ci pensa il governo cinese con le infrastrutture) ed è quindi necessario avere il “coraggio” di trovare altre strade che non siano quelle dettate dalle fissazioni e dalll’egoismo dei teutonici.

Mi rendo conto che il punto è controverso… ma permettimi di rimanere dell’opinione che non è proprio corretto considerare anche il debito delle imprese finanziarie (o almeno diventa difficile stabilire in che proporzione valutarlo a seconda se siamo in un periodo di espansione o contrazione economica).

Una semplificazione per riuscire a farti capire il problema.

Prova a pensare a chi generalmente finanzia ad esempio un mutuo contratto da una famiglia o impresa: principalmente si tratta di attività bancaria o in alcuni casi (per chi lavora nel settore pubblico) dei vari enti preposti al finanziamento (ex inpdap, cassa depositi e prestiti nel caso delle Poste, ecc.). Ma potrei finanziarmi anche semplicemente dando in garanzia una polizza assicurativa o richiedendone il riscatto.

Adesso dall’altra parte considera con chi a sua volta si indebitano le banche, enti pubblici e assicurazioni per permettersi di svolgere la loro attività: (emissione di titoli finanziari quali obbligazioni, pronti contro termine… , emissione di titoli di stato, finanziamento proveniente dal settore privato tramite piani pensionistici o da altri rami assicurativi, ecc.

Chi li compra o sottoscrive?

Noti qualche sovrapposizione?

Temo che verrà il momento di agire, solo quando verremo obbligati dall’esterno in maniera drastica (come già successo in altri Paesi).

Non vedo ancora una voglia di imporre e rispettare programmazione economica, industriale ed energetica a lungo termine… ci sono troppe divisioni e soprattutto troppi interessi personali (l’individualismo sfrenato tipico nostro).

Scusa te ma la crisi in atto non è di debito pubblico ma di debito privato, la spagna e il portogallo che debito pubblico avevano..???Come la germania se non più basso.

Si può girare quanto si vuole ma se si ha la coscinza pulita che la crisi europea perduri e si accuisca a causa della sua moneta unica è conclamato a livello scientifico…..mundell per la teoria delle aree valutarie ottimali ci prese il nobel e i politici europei hanno fatto esattamente il contrario…..ma chi aveva ragione ora….nel 2013 è evidente come è evidente che questa non è una unione ma una annessione.

la domanda è: ma seite sicuri che i tedeschi vogliano annetterci o rivogliono solo i soldi mal prestati??

Infatti stiamo assistendo alla fase dello spostamento dei fattori produttivi da un Paese all’altro… al fine di forzare la mobilità lavorativa che è il grande anello mancante dell’Europa (e non solo), probabilmente dovuta alla nostra diversa concezione del lavoro rispetto ad altri mercati (es. USA o UK).

Poi ci sarà o no un motivo per cui vogliono fare questa mega area di scambio con gli USA?

Anche se secondo me tale teoria non spiega completamente il perché siamo in questa situazione (considera ad esempio il fattore “Troika”, i diritti di prelievo del FMI oppure la guerra valutaria in corso). Un approfondimento per chi vuole:

http://ubuntuone.com/4g1IOfqAbikEwOmmz4tJbC

La risposta più probabile alla domanda è che vogliono entrambe le cose 🙄

Anche se io mi trovo più d’accordo con le posizioni del noto economista tedesco Flassbeck. Alcuni articoli di stampa tradotti in italiano:

http://vocidallagermania.blogspot.it/search?q=Flassbeck

Se ho capito bene, le banche hanno crediti verso famiglie e imprese e debiti verso gli investitori, cioè famiglie e imprese, quindi non consideri i debiti delle banche perchè sarebbe un doppione.

E se famiglie e imprese sono estere? Pensa a General Electric, tanto per fare un nome: quanti investitori esteri ci sono? E i debiti verso le banche estere? Anche questi restano fuori. In un sistema chiuso nei limiti nazionali potrebbe aver senso, ma nella situazione reale a mio parere no.

Altra considerazione: allora anche nel caso del debito pubblico andrebbero tolti dal calcolo del debito totale i titoli di stato detenuti dalle amministrazioni locali (e magari, visto che negli ultimi anni le amministrazioni più virtuose non possono spendere i soldi che hanno in cassa, pur avendo debiti, posso ipotizzare che li abbiano parcheggiati in bot e btp: anche questi sono doppioni).

Questi magari sono trascurabili (non lo so), ma i debiti delle banche direi proprio di no, quindi andrebbero tenuti in considerazione (IMHO).

gainhunter: debiti delle banche direi proprio di no, quindi andrebbero tenuti in considerazione (IMHO).

scusa, volevo dire “i debiti finanziari”

lampo: Infatti stiamo assistendo alla fase dello spostamento dei fattori produttivi da un Paese all’altro… al fine di forzare la mobilità lavorativa che è il grande anello mancante dell’Europa (e non solo), probabilmente dovuta alla nostra diversa concezione del lavoro rispetto ad altri mercati (es. USA o UK).

A me sembra che lo spostamento della produzione stia avvenendo da quasi tutti i paesi verso uno solo (nell’UE), e questo perchè il paese in questione ha fatto unilateralmente una riforma aggressiva del lavoro (c’erano le condizioni) violando il trattato di Maastricht.

La mobilità drl lavoro tra paesi dovrebbe avvenire in più sensi, non in uno solo.

Lampo

Ciao potresti darmi la tua email?

la mia è bergasim@gmail.com

gainhunter,

Anche x me non ha molto senso escludere i debiti delle societa’ finanziarie…cosi’ come non ha senso parlare di debito senza parlare di assett, passi per il debito pubblico, visto ke nelle attuali forme di finanziamento degli stati, che a parer mio bisognera’ modificare prima o poi, non si lega la solvibilita’ degli stati alle effettive proprieta’ degli stessi, ma x il debito privato non ci azzecca nulla il pil degli stati in cui i privati risiedono, inutile fare ragionamenti su dati inutili…

Devi considerare un aspetto unico delle imprese italiane: sono principalmente medio-piccole e artigianali. Mentre le imprese estere generalmente sono dimensionalmente più grandi.

Se vai a rivederti il grafico che avevo postato nella terza parte riguardante il credito alle imprese, in base al numero di addetti, dovresti comprendere che la realtà italiana è unica.

Per cui diventa difficile eseguire dei raffronti con altri Paesi, visto che generalmente le imprese medio grandi si finanziano sul mercato oppure tramite il settore bancario.

Le nostre micro-imprese invece spesso si finanziano a livello familiare, visto che le banche difficilmente ci investono (purtroppo), oppure anche tra di loro (pensa solo al pagamento posticipato fra fornitori e clienti: il cliente mi paga a 30 gg ma con un fornitore con cui ho da anni un buon rapporto lo pago a 90 gg!).

Inoltre i debiti finanziari delle nostre banche sono esposti notevolmente sul nostro alto debito pubblico, situazione alquanto singolare rispetto ad altri Paesi europei.

Potremmo far notte e sono sicuro che mi porteresti altri esempi… che contrastano con la mia visione. Alla fine credo che probabilmente avremmo entrambi ragione o torto, a seconda dei punti di vista.

Infine di investitori esteri purtroppo ce ne sono pochi… rispetto ad altri Paesi, quindi anche qui il raffronto diretto secondo me non sarebbe significativo.

Poi ci aggiungiamo il debito della PA nei confronti delle imprese che viene stimato tra il 6 e l’8 % del PIL… comprendi che anche i grafici sopra riportati sono da considerare come semplice indicazione e valutazione del trend.

Mi rendo conto di essere un po’ anacronistico 😉

Un esempio su tutti: prova a confrontare il debito del settore finanziario in UK con quello italiano o greco.

La conclusione a prima vista è che gli UK dovrebbero essere già falliti da un pezzo… eppure continuano a volare come un calabrone!

In sintesi la valutazione dei debiti del settore finanziario dipende molto dalle peculiarità economiche di ciascun Paese e dal loro contributo al PIL.

Scusami ma non ho capito praticamente niente del tuo commento. Aiutami a capire la conclusione a cui volevi arrivare… purtroppo sto invecchiando e ho sempre maggiore difficoltà mentale. Poi a forza di riflettere si stanno bruciando anche gli ultimi neuroni 😉

Concordo con te quando dici che ogni stato ha le sue peculiarità, e in particolare l’Italia, non solo per la dimensione delle imprese, ma anche per esempio per l’attività più tradizionale e meno speculativa delle banche. E lo stesso discorso vale per il debito pubblico, che ogni stato calcola secondo parametri propri.

Pensa che sulla base di questo ragionamento si potrebbe anche demolire il trattato di Maastricht, perchè se i dati economici e finanziari degli stati non si possono confrontare, che senso hanno i famosi parametri prestabiliti? Prendiamo il deficit: io ho una mela al 3% e tu una pera al 2%… 🙂

Tornando ai debiti finanziari: alla luce di quanto hai detto, tu come interpreti il primo grafico, visto che per l’Italia i debiti finanziari non andrebbero calcolati in quanto doppione, mentre negli altri paesi che hanno appunto debiti verso l’estero non si possono non calcolare?

Da profano questa è la mia interpretazione:

– per i motivi elencati nel mio precedente commento, gli investitori esteri ci penalizzerebbero subito se il nostro debito privato aumentasse, senza una contemporanea diminuzione del debito pubblico;

– quindi bisogna tagliare il debito pubblico, altrimenti non ci sarà spazio in futuro per concedere credito a imprese e privati oltre i livelli attuali;

– ergo niente futura “crescita” economica da decimi di punto di PIL: solo rimbalzi da precedenti cali;

– le imprese finanziarie non possono indebitarsi oltre (sempre in rapporto al PIL): anche qui gli investitori esteri non lo capirebbero.

Quindi bisogna assolutamente tagliare la spesa e le tasse e contemporaneamente aumentare la conoscenza finanziaria e civica degli italiani (soprattutto nel rispettare le regole).

Come vedi scenario poco probabile, di difficile messa in pratica. Preferisco quindi non dire quale sia lo scenario più probabile (anche se lo abbiamo già visto da altre parti): c’è sempre un filo di speranza.

Bisogna fare squadra e pensare al bene comune: non c’è più tempo per individualismi, né per vivere alla giornata.

Poi ci sarebbe un altro aspetto da tenere in considerazione…

http://www.cervedgroup.com/documents/10156/105548/cerved_OssPP_11-13_info.pdf

Intendevo rispetto agli altri paesi. Non capisco perchè queste cose devono valere solo per l’Italia e non per gli altri: a me gli altri non sembrano messi meglio, anzi.

Faccio un esempio: prendiamo l’Olanda, che è nella situazione opposta: debito pubblico al 75% del pil e debito privato alle stelle. Perchè pagano tassi del 2% e non vengono penalizzati dal mercato, visto che il loro debito privato è già adesso eccessivo?

I debiti sono passivi di bilancio e da quando hanno inventato i bilanci si paragonano agli attivi, hai mai visto un parametro debito/fatturato per una azienda? No perke’ non ha senso, allo stesso modo non ha senso il parametro debito/pil per uno stato, ed e’ una vera e propria masturbazione mentale il parametro: debito privato/pil…i debiti si confrontano col patrimonio netto: fine della storia

Per quello ke dico io: il debito/pil non conta una cippa, il debito privato/pil una supercippa…quel ke conta e’ l’affidabilita’ percepita di uno stato, visto ke fare default e’ una scelta politica allo stato dell’ arte, cioe’ a dire: ci fidiamo piu’ della classe politica Italiana ke ci ha kiesto soldi in prestito o di quella olandese? Come anche: qual e’ il livello di tassazione del paese? Quanto ancora si possono spremere i cittadini per onorare i debiti contratti? Ki e’ disposto ad aiutare il paese a cui presto i soldi in caso di necessita’? Ecc ecc, il debito/pil serve a far scrivere articoli ai giornalettisti economici e basta…

1. Il tuo punto di vista è interessante: saresti in grado di estrapolare il “patrimonio netto” dell’Italia, quello della Francia, dell’Olanda, della Germania, dell’UK? Così vediamo se i rendimenti sono coerenti.

2. Tu cosa sai della classe politica olandese? (Per poterla confrontare con quella italiana o francese o giapponese…)

gainhunter:

Faccio un esempio: prendiamo l’Olanda, che è nella situazione opposta: debito pubblico al 75% del pil e debito privato alle stelle. Perchè pagano tassi del 2% e non vengono penalizzati dal mercato, visto che il loro debito privato è già adesso eccessivo?

Una risposta attendibile richiede una ricerca approfondita:

– sul sito della banca centrale olandese a trovare dati e pubblicazioni per comprendere nel dettaglio la composizione attuale del debito privato, la sua evoluzione nel passato, la sua caratterizzazione rispetto alle dimensioni delle imprese, il tempo medio per ricevere i pagamenti dalla PA e fra di loro, ecc.

– sul sito statistico nazionale per trovare i dati sulle famiglie: capacità di risparmio, distribuzione della ricchezza (incluso il divario fra ricchi e poveri), dati sul credito al consumo, capacità di spesa, aspettative future, livello di indebitamento e sua composizione (nel senso capire quale sia la principale fonte di indebitamento: casa, spese mediche, auto, ecc).

– situazione del debito pubblico, sua durata media, rapporto medio richiesta/offerta nei vari collocamenti passati, ecc.

– capire il cittadino medio olandese: rispetto della legge e delle regole, cultura finanziaria, produttività sul lavoro, stato sociale, rapporto con la PA e con le imprese, capacità di fare squadra e/o grado di individualismo, ecc.

…

Poi fare lo stesso in Italia.

Infine trovare i punti direttamente paragonabili, e quali invece richiedano un coefficiente di correzione dovuto alla differente caratterizzazione.

A quel punto forse avresti una risposta più o meno attendibile, da confrontare con le aspettative degli investitori e forse capire le motivazioni della differente penalizzazione.

Francamente non ho il tempo… anche perché adesso ho da scrivere ancora diversi post…

1. il patrimonio netto degli stati si puo’ stimare se si vuole, quello dei privati non c’è neanke bisogno di stimarlo, si sa, è scritto, così come sono scritte le passività…

2. non conosco bene la classe politica olandese, in compenso conosco bene quella italiana…gli ultimi dati dicono comunque che l’olanda cresce di piu’ (o decresce di meno) dell’italia, i suoi cittadini hanno un reddito disponibile superiore agli italiani e nonostante questo hanno 14 punti percentuali in meno di rapporto tasse/pil (54 contro 40)…comunque il mio ragionamento non c’entra niente con le classifiche tra i paesi dell’areca euro…io dico semplicemnete che non si possono confrontare capre e cavoli, il pil rapportato al debito non ha nessun significato, il fatto che lo usino moltissimi sta ad indicare quanta faciloneria e superficialità ci sia nel mondo di oggi, almeno questa è la mia opinione…

Faccio un esempio: prendiamo l’Olanda, che è nella situazione opposta: debito pubblico al 75% del pil e debito privato alle stelle. Perchè pagano tassi del 2% e non vengono penalizzati dal mercato, visto che il loro debito privato è già adesso eccessivo?—— Pagano solo il 2% perchè in pratica sono una provincia della germania. Fino allo scorso anno il 6/8% dell’ esportazione tedesche erano dirette in olanda e non credo che fosse per il trasporto navale. Per ammazzare un gigante senza contare su davide a volte basta un microbo e l’olanda per la germania potrebbe essere quel microbo. Sull’olanda Andrea ha fatto dei post interessanti anche di recente. Noi non riusciremo a pagare il 2% con quei incompetenti e incapaci che ci ritroviamo a roma e la mancata rinegoziazione delle quote truffa latte ne sono la dimostrazione.

Scusa lampo, non volevo certo invitarti a fare un lavoro del genere. 🙂 Era solo per evidenziare come una situazione decisamente critica del debito privato non abbia avuto ancora effetto sui tassi applicati al debito pubblico. Di contro l’evoluzione dei tassi in Spagna negli ultimi anni, nonostante il debito/pil al 60%, fa pensare invece a una certa relazione tra privato e pubblico.

Forse semplicemente il debito privato non viene tenuto in considerazione allo stesso modo del debito pubblico (i tassi li fanno i mercati e sappiamo bene che i mercati non sono propriamente il massimo in fatto di oggettività); oppure, per l’Olanda, conta molto il fatto di essere un “satellite” della Germania e fintanto che l’economia tedesca non crolla e i riflettori continuano a essere puntati a Sud, la pacchia per il debito pubblico olandese continua.

In base a quanto dicevi prima (pochi investitori esteri, debito pubblico in buona parte in mano alle banche italiane) il (relativamente agli altri paesi) basso debito privato dovrebbe essere un grandissimo vantaggio rispetto agli altri. Cioè, dovrebbero preoccuparsi molto di più gli altri che noi, o no? (Poi sicuramente questo non è un motivo per vivacchiare, ovviamente)

2. Di contro ai dati che riferisci (a parte che il reddito disponibile è praticamente uguale e l’evasione in Italia compensa l’elevata tassazione) c’è un debito privato in preoccupante crescita. Inoltre io non ritengo i dati economici un parametro sufficiente per valutare la qualità della classe politica (in uno stato comunista forse sì).

In merito all’utilizzo del pil non concordo, è un parametro fondamentale per valutare lo stato dell’economia di un paese e per poter fare confronti tra le economie di paesi diversi serve una misura di grandezza, il pil appunto.

Ciao Kry!

Mi hai anticipato, lo stavo scrivendo anch’io. 🙂

non credo che rapportare il debito al Pil sia un’eresia; diciamo che in un’azienda è dogmatico guardare sempre al rapporto fra indebitamento e patrimonio netto, ma anche tale indice non è esauriente e nella valutazione di una attività si guarda pricipalmente al Roi che è un’indicazione molto più completa e alla evoluzione dei vari parametri nel tempo.

Il nostro paese ha una triste storia ed è inutile qui elencare ancora una volta le ragioni e le nefandezze che ci hanno condotto in questa situazione. Ma una cosa è certa: il debito in valore assoluto continua ad aumentare ed assorbire risorse senza che queste riescano a trasferirsi, se non in minimissima parte, sulla struttura produttiva del paese.

Gli assets: come in un’azienda che ha assets improduttivi è un esercizio inutile cercare di metterli in gioco quando sono invendibili, anzi tassarli ulteriormente significa dare altre mazzate al già tartassato sistema.

Questo per rimarcare che fra gli assets statali c’è ben poco da vendere al di là dei continui proclami dei politici; se erano appetibili li avrebbero già venduti da parecchio tempo-

Il discorso è leggermente diverso per le quote ancora esistenti nelle aziende a partecipazione statale, fonti di lavoro ma anche di malversazioni gestionali. Personalmente sono contrario alla cessione, ma avrebbero bisogno di un po’ di pulizia.

Quindi, in poche parole il debito va rapportato a qualcosa, così come il valore aggiunto per addetto o qualsiasi altro parametro o indice dell’economia di una nazione, non dico per fare confronti con altri paesi ( sempre difficili come giustamente avete commentato) ma per poterne seguire l’evoluzione economica e finanziaria negli anni.

Diciamo quindi che il debito (sia pubblico che privato) e il Pil li guardiamo singolarmente in valore assoluto e non nel loro rapporto; di conseguenza mi posso avventurare in confronti con gli analoghi valori dell’Olanda o di altri paesi, ma lo faccio sulle singole voci. Mi spiego meglio con un esempio di una banalità che cade nel ridicolo : perchè fra Calabria e Sicilia ci sono più di 30000 forestali quando in tutto il Canada ce ne sono 5000????

Abbiamo, d’altra parte, tutti assimilato che se si riesce ad avere un Pil con un consistente avanzo primario che riesca a coprire una buona parte degli interessi, magari con una bilancia dei pagamenti positiva, avremmo imboccato la via giusta per la riduzione del debito. Abbiamo anche tutti convenuto che il debito si affronta tagliando gli sperperi improduttivi e che il Pil aumenterebbe se lo Stato investisse in infrastrutture oltre che in incentivazioni e finanziamenti all’industria.

In sintesi anche se ammettiamo che non è del tuuto corretto rapportare il debito al Pil (anche se ormai è una abitudine) dobbiamo altrettanto ammettere che sono strettamente collegati nell’analisi dell’economia di una nazione.

Il dibattito sulle questioni di fondo è molto ampio…

E riguarda i fondamenti teorici che poi mediati dagli interessi reali e poteri reali si esprimono in strategie di politica economica. L’unica sicuramente sbagliata ma funzionale agli interessi che protegge è quella di chi comanda ora nella cosiddetta europa.

Uno degli aspetti del dibattito:

http://yanisvaroufakis.eu/2013/07/24/can-greece-get-out-of-the-eurozone-now-should-it-comments-on-munchau-and-sinn/

Questo economista non a caso si è formato anche con una ricerca sulla “caduta tendenziale del saggio di profitto” by Marx. Legge confermata storicamente e che sta alla radice della finanziarizzazione creativa (di capitali e profitti fasulli) di tutta l’economia e l’utilizzo dello “stato” e delle “istituzioni” finanziarie come strumento finalizzato all’esproprio sociale di massa e di tutto l’apparato produttivo tradizionale di piccole e medie imprese. Le uniche che in Italia hanno prodotto capitali e profitti reali con la creazione di valori reali. Il tutto, verso il sistema oligopolistico sovracontinentale e sovranazionale.

La radice del male attuale, oltre alla naturale dinamica di sistema è l’iperliberismo di facciata e oligopolista-monopolista al centro.

Se fossero liberisti veri, non esisterebbero più le TBTF, sarebbero già fallite tutte e in geopolitica non avrebbero fatto saltare a catena con o senza l’ausilio della forza diretta, un mare di governi nazionali legittimi comunque li si giudichi.

http://en.wikipedia.org/wiki/Hans-Werner_Sinn

http://en.wikipedia.org/wiki/Ordoliberalism

Sono fortemente convinto che l’attuale sia una crisi sistemica dirompente e della quale scorgiamo solo l’inizio.

Una risposta tua domanda la troverai esaminando attentamente una tabella riportata nella prossima parte… anche se tratta di un tema molto differente.

In realtà si tratta di temi fortemente collegati fra loro, con un incastro infernale che ci blocca nei movimenti rispetto ad altri Paesi… ma non voglio anticipare niente.

Sul PIL quando hai letto il capitolo “Fonte e disponibilità dei dati” di questa pagina:

http://epp.eurostat.ec.europa.eu/statistics_explained/index.php/GDP_and_household_accounts_at_regional_level/it

e, magari, se hai un po’ di tempo, approfondito l’aggiornamento della normativa e materia, sfogliando rapidamente tutti questi documenti… ti aspetto e ne riparliamo.

http://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=COM:2010:0774:FIN:IT:PDF

Poi non c’è dubbio che ogni stato ha una certa discrezionalità di valutazione, oppure possa

sottoscrivere particolare contratti finanziari (ad esempio nel rapporto deficit/PIL i parametri di Maastricht comprendono il calcolo delle operazioni di swap), che permettono di ottenere certi risultati, grazie alla collaborazione delle controparti che li offrono.

Il pil pro capite in olanda è circa il 30 % superiore a quello italiano, ovvio che il reddito disponibile sia superiore…il fatto che l’evasione compensi l’elevata tassazione non è corretto, per lo meno ai fini del mio ragionamento…non stiamo infatti discutendo sulla qualità della vita in olanda e in italia, ma sulla solvibilità comparata dei due stati…se uno stato A ha un reddito medio disponibile dei propri residenti 100 e tasse 40% lo stato ha sicuramente piu’ margini di manovra rispetto ad uno stato B che ha reddito 70 e tassazione 54%…non sono opinioni è matematica…l’evasione non c’entra, lo stato non incassa denaro da reddito non dichiarato…e poi l’elevata evasione è un altro indizio della mediocrità della classe politica italiana e/o degli elettori italiani che a ben guardare è la stessa cosa…certo uno potrebbe dire: siccome c’è una elevata evasione in caso di problemi finanziari lo stato puo’ aumentare i controlli e incassare di piu’, ma questa considerazione nel caso dell’Italia assomiglia alle favole che il gatto e la volpe raccontavano a pinocchio…

poi io non ho mai detto che il gdp non serve a niente, solo che non serve rapportarlo al debito pubblico e men che meno al debito privato…se lo rapportiamo al deficit è utile…questa non è una mia opinione ancora una volta, ma matematica…il debito è uno stock fisso che si incrementa o decrementa ogni anno, il gdp è un flusso annuale, all’inizio di ogni anno si azzera…le unità di misura non sono le stesse: il gdp si misura in $/anno, il debito in $….il rapporto debito/pil non è quindi un numero puro come per gli usuali indicatori economici ma una grandezza con una unità di misura: l’anno. Infatti il suo significato è: quanti anni sono necessari per ripagare il debito ammesso di poter contare su tutto il controvalore del gdp prodotto…va da se’ che anche dire il 130% del pil o il 200 non è proprio corretto a livello matematico: non puo’ essere una grandezza in alcun modo una percentuale di una grandezza diversa dalla prima…bisognerebbe dire 1,3 anni, 2 anni, 0,9 ecc ecc…il perchè moltissimi ( se non la quasi totalità commettano questo errore è la vera domanda che bisogna porsi )…io ho solo ipotesi in questo caso non certezze: rapportare il debito al pil per misurare l’affidabilità di un paese risponde alla necessità di trovare qualche parametro di valutazione, visto che il default di uno stato è una scelta politica che puo’ essere completamente slegata dalla effettiva capacità finanziaria di far fronte ai debiti contratti…rapportare il debito agli assett non si fa perchè fin d’ora nessuno stato è mai entrato in una procedura di “liquidazione” a fronte di un default…è questa secondo il sottoscritto l’anomalia vera, bisognerebbe correggere questa anomalia, legare in qualche modo i titoli del debito pubblico agli assett posseduti invece che inventarsi dei parametri che non significano nulla…per cio’ che concerne il debito privato rapportato al gdp è una roba completamente senza senso, inventato da qualcuno che aveva interesse a cercare di “abbellire” la propria situazione di bilancio pubblico agli occhi degli osservatori internazionali…

personalmente credo invece che tu abbia l’atteggiamento del “primo della classe” e se non rispondono gli altri alle tue abituali osservazioni perchè vogliono evitare inutili polemiche, rispondo io che sono fra i” vecchi” di questo blog.

Innanzitutto qui nessuno ha bisogno di “lezioncine” e tanto più da uno che non perde occasione di fare l’arrogante quando si appoggia a questo blog.

Qui ci sono fior di professionisti, preparati ed ricchi di esperienze che, comunque, gradiscono scambiare opinioni e non hanno bisogno di “maestrini”.

Tanto ti dovevo, a livello squisitamente personale.

paolo41,

Ma perke’ sempre il solito vizio di insultare quando avete finito gli argomenti? Non sapete mettervi in discussione ecco perke’ siete destinati a ripetere sempre gli stessi errori nella vita…

Il pil pro capite in olanda è circa il 30 % superiore a quello italiano, ovvio che il reddito disponibile sia superiore…

Qualche dato invece di dedurre:

http://epp.eurostat.ec.europa.eu/tgm/table.do?tab=table&plugin=0&language=en&pcode=tec00113

se uno stato A ha un reddito medio disponibile dei propri residenti 100 e tasse 40% lo stato ha sicuramente piu’ margini di manovra rispetto ad uno stato B che ha reddito 70 e tassazione 54%…non sono opinioni è matematica…

Se A ha reddito disponibile 100 e tasse 40 (lo dò per buono) ma i cittadini di A hanno debiti per 150 e B ha reddito 95 e tasse reali 40 (ne pagano 40 su 54 teorici) e i cittadini di B hanno debiti per 75, A può sì aumentare le tasse ma i cittadini o pagano le tasse o pagano i debiti; B può invece ridurre le tasse aumentando i controlli.

Inoltre, questa tabella può essere interessante per un confronto (visto che hai usato il pil come misura del reddito):

http://en.wikipedia.org/wiki/List_of_countries_by_tax_revenue_as_percentage_of_GDP

il debito è uno stock fisso che si incrementa o decrementa ogni anno, il gdp è un flusso annuale, all’inizio di ogni anno si azzera…le unità di misura non sono le stesse: il gdp si misura in $/anno, il debito in $….il rapporto debito/pil non è quindi un numero puro come per gli usuali indicatori economici ma una grandezz….

Se un’azienda si indebita per 100000 euro e l’anno dopo riesce a produrre 180000 euro di merce, è insensato rapportare il debito al prodotto del debito? Secondo me no.

E visto che il pil è il frutto di indebitamenti privati + indebitamenti pubblici, non ci vedo niente di strano a guardare quant’è l’indebitamento complessivo rispetto al suo prodotto. Ancora meglio se guardo l’evoluzione di questo rapporto nel tempo.

E’ chiaro che se vuoi determinare la solvibilità di uno stato devi guardare tanti indicatori, non uno solo, ma il debito/pil dà un’idea dello stato di salute dell’economia, e di conseguenza della possibilità di aumentare o meno gli introiti fiscali.

Un paio di link interessanti sul debito italiano:

http://www.ilsole24ore.com/art/notizie/2013-07-23/maledizione-rapporto-debitopil-063852.shtml?uuid=AbGr8aGI

Mi preoccupo: in parte sei riuscito ad indovinare di cosa mi occuperò nella prossima parte.

Tenetevi forte…

Nel frattempo, visto che si parlava di confronto europeo a livello di debito, tanto vale anticipare questo studio “alternativo” che tiene conto anche della curva demografica e di altri fattori:

http://www.stiftung-marktwirtschaft.de/fileadmin/user_upload/Generationenbilanz/Summary_Honorable-States_2012.pdf

Maggiori informazioni le trovate qui:

http://www.stiftung-marktwirtschaft.com/wirtschaft/themen/generationenbilanz.html

Della serie, cambiando i parametri o inserendo nuovi fattori, si posso ottenere risultati diametralmente opposti!

La statistica…

OT: per chi se lo fosse perso:

http://www.zerohedge.com/news/2013-07-26/warning-about-dangers-central-planning-and-moral-hazard-ben-bernanke

Io invece non do per buono ke lo stato B abbia 95 di reddito, visto ke lo stato A ha 100 avente un pil pro capite pari a piu’ di 1.3 il pil pro capite dello stato b…non do neanke per buono ke il 54 % sia teorico, il rapporto tasse/pil viene calcolato su cio’ ke effettivamente incassa lo stato…infine se un soggetto ha piu’ debiti di un altro non significa automaticamente ke il suo reddito sia inferiore…ki ha piu’ debito tu o bank of America? E ki tra te e bac ha piu’ reddito disponibile? Quel ke conta e’ il patrimonio netto, non i debiti…visto ke questo dato lo abbiamo, perke’ non lo usiamo cosi’ ci capiamo qlcsa di piu’?

Se non accetti neanche i dati dell’OCSE non so cosa farci, credi pure quello che vuoi e deduci in base alla tua logica.

Poi, visto che vuoi usare il pil pro capite come misura del reddito, su http://www.tradingeconomics.com puoi verificare che la % di “tax revenues” sul pil (cioè sul reddito) è uguale tra Italia e Olanda.

Perchè ti preoccupi? 🙄

Conoscevo già la questione del debito implicito / esplicito. Non vedo l’ora della settima parte. 🙂

Ma se io non prendo per buono l’ocse secondo te prendo poi trading come si kiama? Dai siamo seri…cmq ovunque puoi trovare tasse/pil per l’Italia al 54% tendenza in aumento e non mi sembra ke sia pari all’olanda…senza contare ke anke fosse pari, bisogna vedere i servizi ke vengono offerti…cmq tu dici ke l’Italia sta messa meglio dell’olanda, io non sono per niente d’accordo, ad ogni modo il discorso originario importante non verteva su questo…

La pressione fiscale è del 54% sul pil emerso, cioè sul (100% – 16% stimato di sommerso) = 84% del pil ufficiale, ovvero è pari al 45% del pil ufficiale (che comprende il sommerso).

Quindi io obiettavo che se prendi come misura del reddito il pil pro capite (che comprende il sommerso), non puoi dire che la pressione fiscale su tale reddito è pari al 54%, appunto perchè il 54% è sul pil emerso.

Secondo, io non ho detto che l’Italia è meglio dell’Olanda, ma che per fare una valutazione corretta va tenuto conto anche dei debiti del settore privato. Ignorandoli appare che l’Olanda sia messa mooolto meglio dell’Italia, cosa su cui io nutro forti dubbi.

Nel prossimo post troverai cifre esatte sia sull’Italia che sull’Olanda.

Hai centrato il tema: pressione fiscale ed economia sommersa.

Debbo dire che anche le cifre che hai citato sono piuttosto precise (a parte un aspetto aggiuntivo poco conosciuto).

In sostanza l’Olanda è messa meglio di noi come percezione… ma anche per alcuni dati reali. Non voglio aggiungere altro: aspetta domani mattina!

Io trovo interessante anche parlare dei cugini transalpini, magari partendo dai dati sulla bilancia commerciale. Perchè saranno pure percezioni ma dubito siano poi messi così bene come si vuol far credere.

gainhunter,

Bisognerebbe cominciare a comprendere che il pil è influenzato dal debito privato e in questo gli USA e UK sono imbattibili.

Vero, poi bisognerebbe vedere se i debiti vengono da investimenti nuovi, che possono dare frutti in caso di ripresa globale o redistribuzione dei redditi, da investimenti vecchi andati male per via della recessione, dal consumismo di chi vive sopra le proprie possibilità (che significa poi trasferimenti verso la Cina), dall’aumento della povertà, dall’aumento dei prezzi delle case …

Peggio, la mia personale impressione è che la maggior parte dei debiti servano a consumi ” inutili ” per cui concordo con “dal consumismo di chi vive sopra le proprie possibilità (che significa poi trasferimenti verso la Cina)” tenendo anche in considerazione ” dall’aumento della povertà”. Infatti in italia siamo alla frutta e la bilancia commerciale ci sta dicendo che non siamo più in grado di fare trasferimenti verso la cina. In futuro sarà premiato chi ha fatto ” oculatamente ” debiti e sarà punito chi da avaro ha risparmiato troppo.

Bellissimo lavoro, grazie.