in caricamento ...

La crisi economica italiana è strutturale? Come uscirne? Quinta parte

* * * * * *

5. DEBITO PUBBLICO

A quanto ammonta?

L’ultimo dato, ricavato dalla Banca d’Italia, risale a Maggio 2013 ([34]): 2.075 miliardi circa.

Poco meno del 35% è in mano a creditori esteri.

Un grafico mostra l’evoluzione degli ultimi tre anni ([34]), sia in valore assoluto, sia al netto dei sostegni finanziari dati agli altri Paesi aderenti all’Unione monetaria:

Fonte: Banca d’Italia – Supplementi al Bollettino Statistico: Finanza pubblica, fabbisogno e debito (16 luglio 2013).

Sostegni finanziari dati agli altri Paesi aderenti all’Unione monetaria

Come avrete notato, tali sostegni incidono sempre più sul nostro debito pubblico.

Un altro grafico esplicativo ([34]):

Fonte: Banca d’Italia – Supplementi al Bollettino Statistico: Finanza pubblica, fabbisogno e debito (16 luglio 2013).

Visto che l’EFSF ha terminato il suo compito, è chiaro che in futuro i maggiori contributi riguarderanno i versamenti al meccanismo europeo di stabilità (ESM).

Infatti, dallo scorso 1 luglio, l’ESM costituisce l’unico meccanismo permanente di intervento alle richieste di assistenza finanziaria da parte dei Paesi membri ([36]).

Gli ultimi due versamenti sono avvenuti ad ottobre 2012 (5,7 miliardi di euro) e lo scorso aprile 2013 (2,9 miliardi di euro).

Il rapporto con il PIL

Nel 2012, secondo l’ultimo rapporto della Banca d’Italia, il debito pubblico era pari al 127% del PIL ([35]).

Un grafico confronta la nostra situazione rispetto al resto dell’Unione Europea ([35]):

Fonte: Banca d’Italia – Supplementi al Bollettino Statistico: Statistiche di finanza pubblica nei paesi dell’Unione europea (5 luglio 2013)

Come vedete siamo al secondo posto, preceduti dalla Grecia e seguiti dal Portogallo.

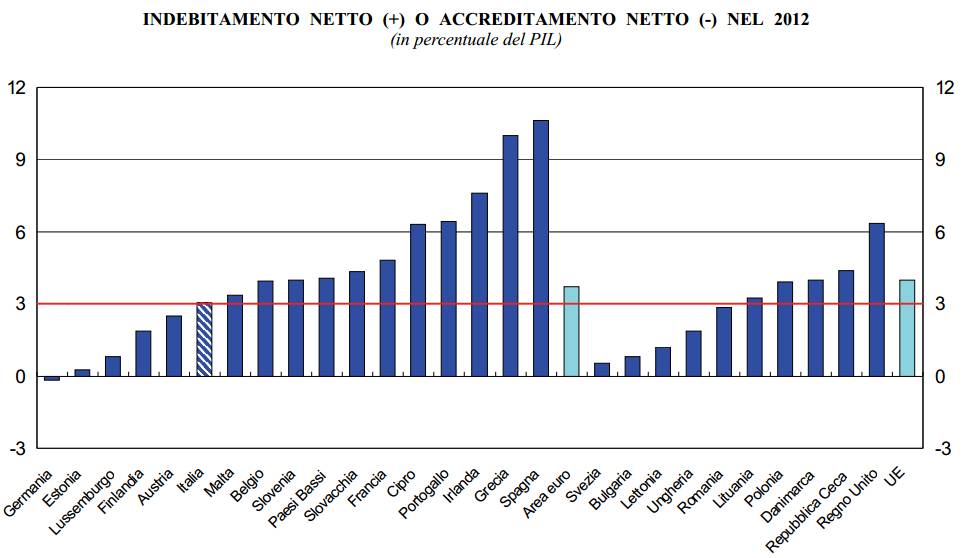

Mentre se andiamo ad esaminare il deficit di bilancio (ovvero l’indebitamento/accreditamento netto) rapportato al PIL vediamo che la situazione è indubbiamente migliore.

Siamo tra i pochi Paesi europei che hanno rispettato la fatidica soglia del 3% (motivo per cui è stata recentemente chiusa la procedura d’infrazione sull’Italia):

Fonte: Banca d’Italia – Supplementi al Bollettino Statistico: Statistiche di finanza pubblica nei paesi dell’Unione europea (5 luglio 2013)

Previsione per il 2013

La Banca dei Regolamenti Internazionali, nella sua recente 83° relazione annuale, dice ([37]):

Il debito lordo delle amministrazioni pubbliche dovrebbe continuare ad aumentare in diverse economie avanzate. In particolare, le proiezioni per il 2013 lo danno prossimo al 230% del PIL in Giappone, superiore al 180% in Grecia e al 140% in Italia e Portogallo, vicino al 130% in Irlanda, intorno al 110% negli Stati Uniti, nel Regno Unito e in Francia, e quasi al 100% in Belgio e Spagna. Per contro, in Canada e Germania esso dovrebbe collocarsi al disotto del 90% ed essere in procinto di stabilizzarsi.

Perché il debito pubblico può costituire un problema?

Ecco la spiegazione, ben sintetizzata nel rapporto della BRI ([37]):

… numerosi studi dimostrano che quando il debito pubblico supera l’80% circa del PIL comincia a diventare una zavorra per la crescita. Con un debito pubblico ormai oltre il 100% del PIL nella maggior parte delle economie avanzate e la prospettiva di forti incrementi della spesa collegata all’invecchiamento della popolazione, rimane imprescindibile trovare la via per garantire la sostenibilità di bilancio nel medio e lungo periodo.

Fondamentalmente, un debito pubblico fuori misura riduce il merito di credito degli Stati ed erode la fiducia. Mettendo ordine nelle loro finanze, i governi possono contribuire a ripristinare un circolo virtuoso tra il sistema finanziario e l’economia reale.

E con livelli di indebitamento contenuti saranno di nuovo nelle condizioni di reagire quando arriverà, inevitabilmente, la prossima crisi finanziaria o economica.

Mentre attendiamo fiduciosi (è inevitabile!), cito un altro aspetto:

Sebbene la necessità di un risanamento dei conti pubblici si faccia sempre più pressante concretamente i risultati sono stati modesti.

In una serie di paesi, la possibilità di finanziarsi a buon mercato grazie al basso livello dei tassi di interesse a breve e lungo termine ha allentato la pressione sui governi perché mettano ordine nei conti pubblici.

Ma questo allentamento è temporaneo e non privo di rischi.

Quali sono i rischi?

Anche se po’ tecnico, preferisco citarlo, perché lo ritengo importante per comprendere il futuro.

Una coppia di grafici ci mostrano l’evoluzione dei rendimento dei titoli di stato decennali di diversi Paesi (Francia, Italia, Giappone, Regno Unito e Stati Uniti) negli ultimi due decenni e la variazione del debito causata da un aumento dei rendimenti ([37]):

La spiegazione:

… basta ricordare che in molte economie avanzate i tassi di interesse a lungo termine nei vent’anni che hanno preceduto la crisi si attestavano in media sul 6% circa (grafico di sinistra). Oggi i rendimenti dei titoli a lungo termine nelle principali economie avanzate si aggirano intorno al 2% (molto al di sotto in Giappone). Quando i tassi di interesse e i rendimenti cominceranno a salire, gli investitori che detengono titoli di Stato sono destinati a perdere somme elevatissime.

Si pensi a quello che succederebbe ai detentori di buoni del Tesoro statunitensi (esclusa la Federal Reserve) se i rendimenti dovessero crescere di 3 punti percentuali lungo l’intera struttura per scadenze: perderebbero più di $1 trilione, vale a dire quasi l’8% del PIL statunitense (grafico di destra). Le perdite per i detentori di titoli emessi da Francia, Giappone, Italia e Regno Unito varierebbero dal 15 al 35% circa del PIL dei rispettivi paesi. È improbabile che i rendimenti segnino un’impennata di 300 punti base dall’oggi all’indomani, ma l’esperienza del 1994, quando i rendimenti obbligazionari a lungo termine in una serie di economie avanzate salirono di circa 200 punti base nel corso di un anno, dimostra che un grosso movimento al rialzo può avvenire in tempi relativamente rapidi.

E se singoli investitori possono cautelarsi con sofisticate strategie di copertura, alla fine il rischio di tasso di interesse ricade necessariamente su qualcuno. La perdita potenziale in rapporto al PIL è a livelli record nella maggior parte delle economie avanzate. Dal momento che tale perdita ricadrebbe anche sulle banche straniere e nazionali, un innalzamento dei tassi di interesse, se non eseguito con la massima attenzione, rappresenterebbe un rischio per la stabilità del sistema finanziario. A questo riguardo, sarà fondamentale una comunicazione chiara e tempestiva da parte delle banche centrali prima di mosse restrittive.

I governi devono raddoppiare gli sforzi per garantire la sostenibilità della traiettoria dei conti pubblici. La crescita semplicemente non basterà ad assicurare che il risanamento avvenga da sé: in altre parole, il denominatore del rapporto debito/PIL non aumenterà più rapidamente del numeratore. Rimandare i sacrifici comporta il rischio di dover procedere a un risanamento forzato in condizioni di pressione, che è quanto sta accadendo in diversi paesi dell’Europa meridionale. I problemi strutturali delle finanze pubbliche devono essere affrontati in modo tempestivo. Così facendo sarà possibile evitare sacrifici ancora maggiori in futuro.

Al tempo stesso la qualità del risanamento delle finanze pubbliche è altrettanto importante della quantità. Aspettare non ha dato frutti: paesi che hanno aspettato troppo sono stati costretti a operare tagli drastici e indiscriminati, sacrificando investimenti pubblici produttivi e alzando tasse che frenano la crescita.

Vale la pena sottolineare questa frase: “sarà fondamentale una comunicazione chiara e tempestiva da parte delle banche centrali prima di mosse restrittive“.

Adesso probabilmente capite quanto “stia sulle spine” la FED americana (e non solo) e perché misuri attentamente le parole: oramai sono quasi all’ordine del giorno comunicati e controcomunicati e ulteriori spiegazioni sul senso dato ad una certa parola o sull’errata interpretazione di un’altra.

Stanno individuando la più corretta ed efficace politica di comunicazione affinché la situazione rimanga sotto controllo (da parte delle banche centrali) e non faccia da detonatore per un’altra crisi… difficilmente gestibile.

In senso figurato stanno camminando su un terreno inesplorato…

In pratica devono evitare che succeda di nuovo quanto riportato in questo grafico ([39]):

Vita media residua

L’ultimo dato della Banca d’Italia ci dice che è di circa 7 anni ([34]). Il calo dei precedenti anni si è stabilizzato su questo valore oramai da diversi mesi.

Il Dipartimento del Tesoro ci mostra l’evoluzione della struttura del debito in questo grafico ([38]):

Incidenza interessi sul PIL

Infine un grafico ([34]) confronta fra diversi Paesi europei (tra cui l’Italia) l’incidenza sul PIL della spesa per pagare gli interessi sul debito pubblico:

Fonte: Banca d’Italia – Supplementi al Bollettino Statistico: Finanza pubblica, fabbisogno e debito (16 luglio 2013).

Provate adesso a rileggervi attentamente quanto diceva la BRI.

* * * * * *

Buona riflessione e alla prossima puntata…

Lampo

Nota: si prega di leggere la premessa a questa serie di post.

Il blog è in versione “estiva”… Sostenete l’iniziativa. Abbiamo bisogno del Vostro aiuto per continuare questo progetto!

Buttate un occhio al nuovo network di

Meteo Economy: tutto quello che gli altri non dicono

Segui @intermarketblog

| Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Fonti ed approfondimenti:

[34] – Banca d’Italia – Supplementi al Bollettino Statistico: Finanza pubblica, fabbisogno e debito (16 luglio 2013).

[35] – Banca d’Italia – Supplementi al Bollettino Statistico: Statistiche di finanza pubblica nei paesi dell’Unione europea (5 luglio 2013).

[36] – European Stability Mechanism – ESM becomes sole mechanism for new financial assistance programmes to euro area Member States (1 luglio 2013).

[37] – Banca dei Regolamenti Internazionali – 83° Relazione annuale (23 giugno 2013). Le stime riportate provengono da fonti OCSE e FMI. In particolare consiglio di leggere il Capitolo IV.

[38] – Dipartimento del Tesoro – Evoluzione della struttura del debito e vita media (marzo 2013).

[39] – Oxford Economics – Global economic outlook and risks (19 giugno 2013).

Concordo con te sulla proposta ma la premessa dovrebbe essere riprenderci la sovranità sui mercati e il ricambio della classe dirigente che ne sarebbe anche una conseguenza quasi automatica.

Stanno in piedi solo perché è l’europa che li sostiene, sarebbero a spasso da un pezzo, la ricostruzione del sistema Italia sarebbe stata nelle cose se non fossimo entrati nell’euro.

Con l’euro si sono potuti permettere la continuazione degli sprechi e delle malversazioni, hanno guadagnato tempo clientelare e per i soliti noti che hanno fatto sovraprofitti.

Vorrei una banca centrale italiana come garanzia, non la BCE.

Concordo. Infatti chi lavora e supera i 25000€ e si trova costretto a comprare titoli di stato si sente derubato e penserebbe di lavorare per mantenere ulteriormente una lobby di lavoratori, già lo fa con le tasse. Sarebbe meglio spenderli tutti altro che risparmiare.

In merito al fabbisogno statale, non ho postato il grafico per non appesantire il post (lo trovi a pag. 4 del documento linkato in nota n. 34)

Comunque dopo una riduzione durata diversi anni (dovuta principalmente ai tagli lineari), sta aumentando nuovamente il suo corso… con un trend analogo agli anni precedenti il calo.

Una proposta sul taglio del debito tramite dismissioni è da tempo in discussione e pare che, se tiene il governo, approderà prossimamente in Parlamento.

Vedremo poi come sarà modificata e quale sarà il testo finale… dopo le varie pressioni.

Ne tratterò nella parte sulle soluzioni.

P.S.

Attendiamo fiduciosi la quarta parte 😉

Ammetto di non avere titoli per entrare in sottili disquisizioni finanziarie, ma mi sembra che il punto chiave e’ la necessita’ di ristrutturare il debito, rifinanziandolo a tassi almeno della meta’ di quelli attuali, Ergo occorre un prestatore di ultima istanza che per ora non puo’ che essere la BCE o una sua emanazione. A meno che non si arrivi alo scioglimento dell’euro e al ritorno della sovranita’ monetaria locale, vale a dire la possobilita’ di stampare moneta a nastro (ma quale solidita’ avrebbe tale moneta??). Tutte le altre ipotesi sono lodevoli ma mi pare che: 1) non siano nell’agenda di nessuna forza politica (e non ci entreranno mai) e 2) possano incidere molto poco sulla riduzione dell’enorme cumulo di euro che ogni anno paghiamo per il servizio al debito.

25.000 € ogni quanto (a settimana, al mese, all’anno) ???

lo chiedo perchè il n° di contribuenti che che guadagna (dichiarandoli) più di 25.000 €/mese è talmente esiguo da non essere rilevante, mentre quelli che guadagnano 25.000 €/anno lordi , non possono certo toglierne il 10% e nemanco il 5% da dedicare a questa simpatica opera .

Perchè tirare numeri a caso ?

25000€ all’anno, ma i numeri vanno letti con buon senso, in altre parole è la proposta in generale che può essere più o meno valida. Per uno che prende 25000 euro il 3% (ma può essere anche il 2%) sono 750 euro di acquisto di Bot per singolo anno.

Si aiuta il debito senza avere prelievi (una variante aggiuntiva è la possibilità di poterli portare in detrazione al 19 %) e si riscuote una cedola annuale.

Quello che volevo evidenziare è che se non interveniamo in qualche modo in maniera attiva sul debito è molto elevato il rischio che ci vengano a togliere altri soldi con tasse varie (vedi l’aumento spropositato della Tares rispetto alla precedente Tarsu o Tia che sia) a livello centrale e regionale.

sempre scrivendo a braccia, se il nostro debito è di circa 2000 MLD è la durata è di 7 anni, abbiamo circa 285 MLD all’anno da rinnovare. Se la proposta di cui discutiamo portasse a casa il 3% del Pil (ipotesi sottostimata), 45 MLD annui verrebbero coperti dai contribuenti.

Non mi sembra poco. Dal punto di vista dell’immagine finanziaria sarebbe molto apprezzata.

Aggiungo alla tua proposta l’obbligatorietà per legge dell’erogazione di una parte consistente (direi 15-20% almeno) delle pensioni d’oro e anche degli stipendi dei nostri amministratori oltre un certo importo (per intenderci regionali e parlamentari) oltre ai membri dei vari CDA di consorzi, ecc. in titoli di stato.

Obbligo di mantenimento per almeno metà della durata media del nostro debito… quindi 3,5 anni. In caso contrario percentuale di penalizzazione sul rimborso pari ad un coefficiente vicino all’incidenza degli interessi (così rimane a costo zero per lo Stato).

Ciò non avrebbe nessuna influenza sui consumi, visto che chi guadagna tali stipendi è abituato a capitalizzarne una parte… tanto vale darglieli già investiti! Poi riguarderebbe poche decine di migliaia di persone.

Avrebbe invece sicuramente un bell’impatto in termini di immagine nei confronti degli investitori esteri, e nel liberare risorse (in termini di fabbisogno statale, visto che verrebbero detratte dal suo montante per intero) da destinare ad altro.

Tale provvedimento dovrebbe rimanere in vigore come misura strutturale fino al raggiungimento della soglia del 60% di rapporto deficit/PIL.

Idem per quanto riguarda i bonus milionari erogati alla fine del mandato di vari amministratori delle partecipate (qui la percentuale dovrebbe però essere almeno doppia).

Si tratta di un provvedimento facile facile, passabile con un qualche comma in qualsiasi decreto legge… come fanno abitualmente… quando vogliono far passare qualcosa in modo che quasi nessuno dei parlamentari lo legga (peccato che succeda anche per chi dopo debba applicarli!).

Aggiungo anche che per la stessa platea, qualsiasi aumento futuro dello stipendio o indennità varie deve essere corrisposto PER INTERO in titoli di Stato (sempre fino al raggiungimento della soglia del 60%). Così si evita l’eventuale (auto)approvazione di norme per aumentare gli emolumenti in modo da bypassare tale provvedimento.

sei un mostro !!!!! non ho fatto in tempo a lanciare l’idea che l’hai subito elaborata in termini positivi. Credo che qualcuno dei precedenti commentatori sia ora un po’ più convinto della potenzialità di tale proposta….

Variazione percentuale annua del debito pubblico per paese:

gainhunter,

Non capisco il senso del grafico. Se dimostra che siamo ben messi perché la variazione è bassa, permettimi di obiettare che si può affermare anche il contrario. Visto che abbiamo un debito pubblico elevato è normale che la percentuale sia bassa, dato che diventa difficile fare tanto debito da farla muovere significativamente. Lo stesso per chi ha subito grosse variazioni: non sapendo l’ ammontare di base, una grossa variazione può essere considerata positiva, visto che dopo sono rientrati rapidamente dal momentaneo sforamento.

Aiutami a capire.

Questo magari rende meglio l’idea visto che rappresenta i valori assoluti:

Significa che l’aumento del debito è in linea con gli altri paesi e che la gestione del debito, appunto perchè è particolarmente alto rispetto al pil, come si vede dal tuo grafico, è stata migliore rispetto agli altri paesi; o in alternativa, che dato l’elevato ammontare del debito, l’Italia ha le mani più legate rispetto agli altri, perciò una minore quantità di investimenti (di conseguenza un peggioramento del pil e del debito/pil) è assolutamente naturale.

E tutto questo senza considerare che ognuno calcola il debito secondo proprie regole e non secondo uno standard comune.

Guardando il tuo primo grafico un lettore può pensare “ecco, guarda come aumenta il debito pubblico dell’Italia, il solito paese di m…”.

Ma se lo confrontiamo con gli altri paesi vediamo che l’andamento è praticamente lo stesso, e considerando i punti precedenti direi che la m… c’è dappertutto.

E’ sempre lo stesso discorso: accelera meglio una macchina o una moto? Ecco, l’Italia ha un peso di almeno 170 anni di debiti, gli altri no. E si sta muovendo come gli altri.

Non è questione di “messa meglio o peggio”, è questione che spesso si fanno vedere solo i dati più negativi.

gainhunter: Non è questione di “messa meglio o peggio”, è questione che spesso si fanno vedere solo i dati più negativi.

Il riferimento non è a te (anzi, i tuoi post sono sempre molto interessanti), vorrei solo evitare che qualcuno dia un’interpretazione errata del primo grafico: secondo me un confronto con gli altri paesi è indispensabile per farsi un’idea corretta.

Andando avanti nel ragionamento:

– visto che tutti i paesi europei sono sulla stessa barca, per quanto riguarda il debito (anzi, gli altri anche se stanno meglio stanno peggiorando più velocemente), una soluzione dovrebbe essere trovata in comune, più che singolarmente (= “+ Europa” = eurobond ecc.)

– in mancanza della soluzione comune (ognuno si arrangi), scappare a gambe levate e riprendersi la sovranità (= “fuori dall’euro”), pretendendo anche la restituzione di quanto versato, altrimenti il peso dei contributi all’UE, come hai brillantemente mostrato tu, e i vincoli imposti da interessi diversi dai nostri, toglierebbero le poche risorse che restano dopo aver pagato gli interessi

Niente di nuovo, purtroppo. Sta diventando monotono… 😥

Sì adesso ho compreso e condivido il tuo punto di vista. Il primo grafico del post non voleva avere assolutamente un significato negativo ma semplicemente mostrare l’evoluzione.

Infatti dopo ho spiegato che abbiamo rispettato il parametro del 3% anche se, senza crescita, sarà difficile da mantenere nel futuro senza calare in qualche modo in maniera drastica il debito.

L’ultimo grafico di pag. 4 del documento [34] rende benissimo l’idea di quanto ci costa l’Europa (anzi, di quanto ci costa pagare le perdite delle banche straniere).

siamo alle solite: occorre teovare soluzioni per dare un bel colpo al debito senza intaccare le casse dei contribuenti che stanno già dando tanto (forse troppo) ed evitare altri collassi dei consumi e dei posti di lavoro.

Una soluzione, dichiarata da tutti i politici ed economisti ma mai attuata, è quella di vendere assets (possibilmente non quelli produttivi).

L’altra è quella di “forzare” certe fasce di contribuenti (es: con redditi superiori a 25000 lordi) ad acquistare titoli di stato di emissione speciale per circa il 5/10% del loro reddito, naturalmente a salire con il reddito. Progetto da portare avanti per 6 anni.

Rendimento non superiore al 4%, rimborsabili dopo 6anni.

Proposta già presentata con Gainhunter più di un anno fa. Il contribuente fà ulteriori sacrifici ma i titoli saranno rimborsati e prendono una discreta cedola.

Si darebbe un bel colpo al contenimento delle emissioni da parte del Tesoro.

Tre: parlare di spending review mi sembra di parlare al vento, ma se vediamo quanto è aumentato il fabbisogno delle regioni “federali” (grandi managers i “governatori!!!!) e quanto parecchi di questi signori hanno rubato e continuano a rubare ( mi domando che aspetta la magistratura a metterne un buon numero in galera…), c’è un grosso spazio per la riduzione del fabbisogno che invece, nonostante l’austerity, continua ad aumentare.