in caricamento ...

FOCUS INFLAZIONE: è un problema per l’equity? Ecco perché ora non lo è

Ennesimo dato che conferma quanto sottolineato nei precedenti post. Tasso inflazione che è temporanea per modo di dire, ma che poi tornerà a scendere perché le sue componenti “volatili” continuano ad essere predominanti

Un esempio sempre valido è l’andamento del settore delle auto usate, ancor di più oggi che coi problemi di approvvigionamento (supply chain) sono ancora molto ricercate. Però guardate l’impatto dell’energy…

Ecco in questo grafico come è strutturata la crescita dell’inflazione USA negli ultimi mesi.

Ieri l’inflazione ha fatto registrare il massimo a 30 anni. Il CPI degli Stati Uniti è salito a ottobre al 6,2%, dal 5,4% di settembre. È il livello più alto mai raggiunto da novembre 1990. Però attenzione, anche l’inflazione core si è mossa al rialzo. L’inflazione core era già salita al 4,5% a luglio, ma era poi calata al 4% ad agosto.

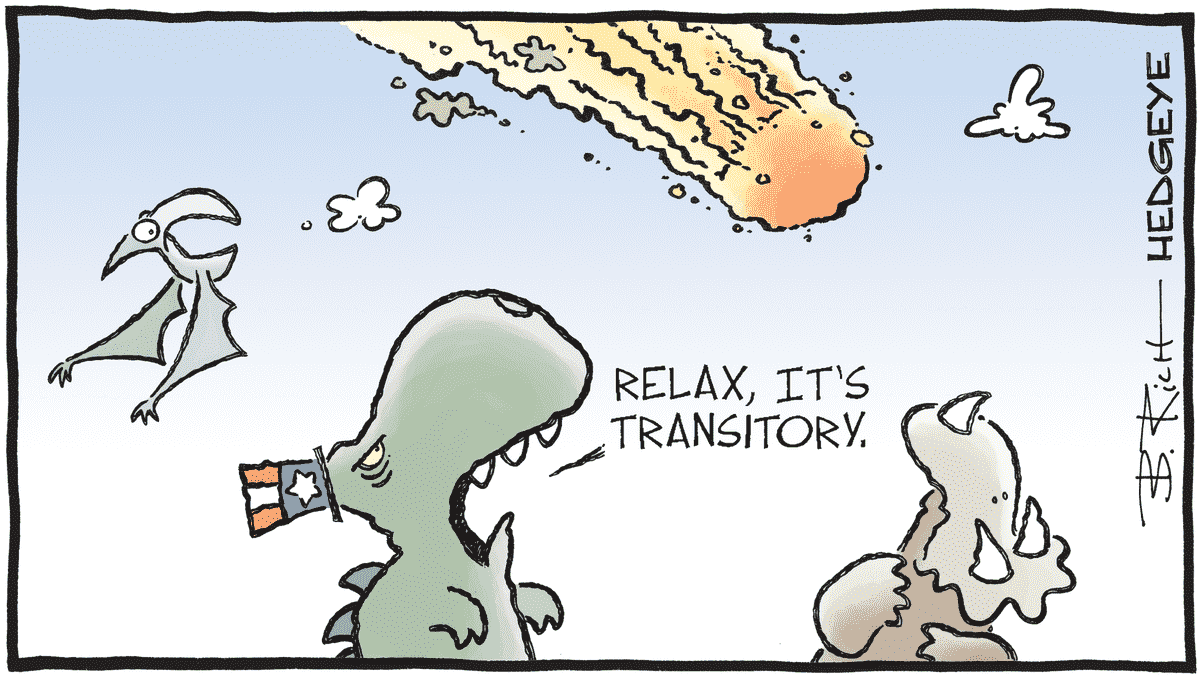

C’è margine per una presa di posizione forte della FED? In linea teorica assolutamente SI, ma la tesi della Fed sulla “transitorietà” si basa sull’argomento che le recenti pressioni sui prezzi sono concentrate nelle categorie molto volatili che sono destinate a rientrare appena si normalizzerà il mercato e si tornerà in una situazione più stabile.

OK, ma quando questo avverrà? E questa è una grande scommessa che la FED deve vincere altrimenti la situazione rischia di degenerare. Ricordate questo grafico che mette a confronto la “grande divergenza” tra tassi reali e breakeven inflation a 10yr? Ci sarebbe tutto il margine per una presa di posizione forte. Ma la FED temporeggia, sa bene che un suo intervento verrebbe preso malissimo dal mercato e questo non deve succedere. Meglio una cosa molto graduale in attesa, appunto, che tutto torni apposto.

US Breakeven Inflation vs Real Yield

Intanto però è chiaro che il rialzo dei prezzi si è diffuso un po’ dappertutto, il rincaro è generalizzato e non si può più parlare di una semplice variazione dei prezzi relativi. Le imprese riescono evidentemente a trasferire ai consumatori i loro maggiori costi, grazie probabilmente anche ai forti risparmi straordinari realizzati durante i mesi più duri della pandemia da una parte importante di americani.

Però tutto questo ha anche un “rovescio della medaglia”, in quanto va ovviamente a colpire il potere d’acquisto delle famiglie che col tempo compreranno meno (diminuzione domanda) e portano al rialzo la richiesta di aumento di stipendi. Inflazione salariale.

In poche righe vi ho riassunto quel gran casino che sta accadendo e che le banche centrali cercano di monitorare con attenzione, nella consapevolezza che stanno camminando sulle uova.

E quando l’inflazione salariale diventerà un problema? Quando non compenserà un paritetico se non superiore incremento guadagno della produttività delle imprese.

Insomma, le problematiche sono tante ma devono essere monitorate per avere sempre la giusta percezione di cosa sta capitando. A questo punto…come possiamo “facilmente” tenere d’occhio tutto questo? In modo non esattamente puntuale ma efficace, ci stiamo già arrivando tenendo sotto controllo l’andamento dei tassi reali.

Ma per dare un senso a tutto, dobbiamo per forza agganciare le logiche dei tassi reali ai mercati azionari (siamo onesti, quello che tutti stiamo cercando di capire è la sostenibilità dell’attuale trend di borsa) tenendo in considerazione la redditività delle stesse, perché poi la “gara” la si fa con il mercato obbligazionario. Fintanto che c’è convenienza di restare nell’equity, il mercato azionario vince sui bond.

Tutti conosciamo il Price Earning. Ma provate ad immaginare di trasformare delle azioni in obbligazioni. Cosa potremmo fare? Calcolare il rendimento “cedolare” e quindi facendo l’inverso del PE ovvero l’Earning Yield (EY). E se poi ci aggiungiamo il premio al rischio ERP = Equity Risk Premium), abbiamo un quadro sufficientemente chiaro.

Earning Yield vs Real Yield vs ERP vs PE

Al momento il quadro sembra rassicurante ma occorre monitorare la situazione con attenzione, viste anche le previsioni di rallentamento soprattutto per il 2022.

STAY TUNED!

La prima prova del nove arriverà col “black friday” e poi vedremo Natale. Non mi sembra ci siano le code fuori dai negozi , però…..ho l’impressione che finite le elemosine pandemiche statali i consumi (che sono il 70% del PIL USA) staranno bassi per u n pò. Quanto ai tassi proprio non ce li vedo ad aumentare, in un mondo di debiti, soprattutto USA, quante zombie firms campano e pagano stipendi grazie al fatto che i debiti sono gratis? Quanti americani hanno ancora un tetto sulla testa, indebitandosi gratis per i prossimi 20 anni? Su trentamila miliardi di debito quanto costerebbe uno 0,25% in più di tasso? mmmmmmhh