in caricamento ...

FED: missione compiuta! Anzi no…

Evviva evviva. Il grafico in apertura sembra abbastanza chiaro.

Dopo una fase correttiva importante, guidata dai timori di recessione e di tassi in rialzo, ecco che i mercati in generali (equity e bond) rinsaviscono e riprendono a salire. Piccoli rialzi rispetto alle forti correzioni, certo, ma intanto in molti si domandano se veramente i minimi sono stati toccati oppure no.

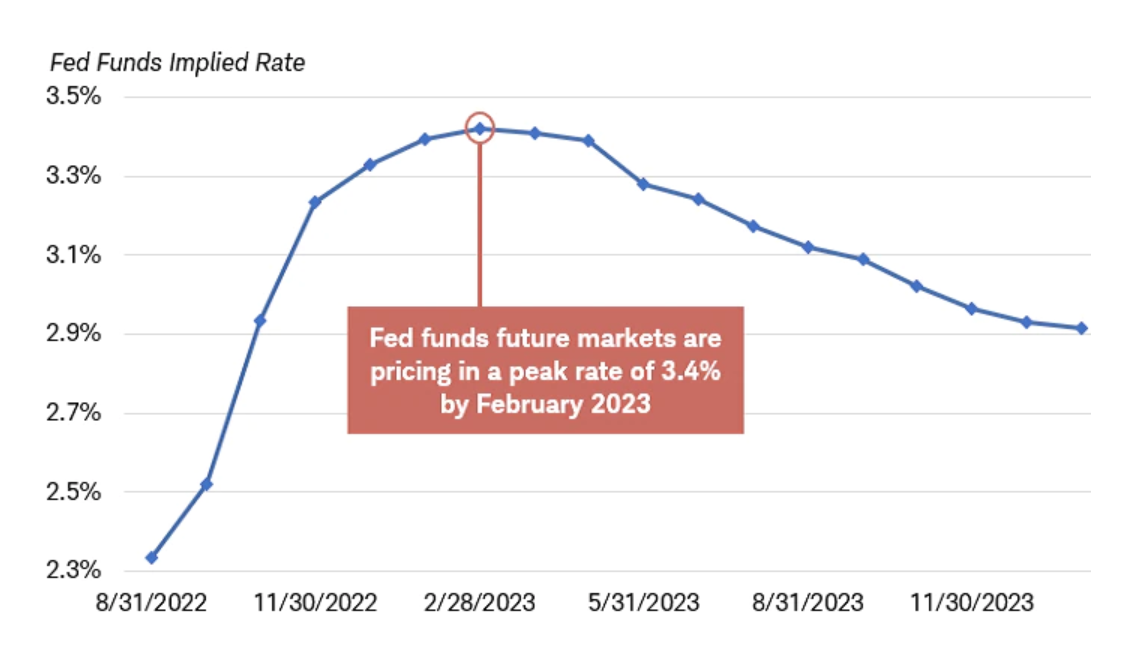

Una delle motivazioni è sicuramente la convinzione che la Federal Reserve girerà nuovamente dalla sua posizione in direzione dell’allentamento monetario, con tagli dei tassi di interesse in arrivo già nel primo trimestre del 2023.

Queste convinzioni nascono dall’analisi di alcune componenti inflattive ed altre tendenze economiche che potrebbero essere in rallentamento. Per esempio:

• I prezzi del petrolio sono in raffreddamento

• Le statistiche sul mercato immobiliare si stanno indebolendo, con le vendite di case esistenti che continuano a diminuire

• Le richieste di sussidio di disoccupazione hanno raggiunto il massimo da otto mesi, segno che il mercato del lavoro potrebbe essere in fase di raffreddamento.

Quindi, leggendo tra le righe capirete l’assurdo. A parte un petrolio in discesa il che è un bene (calo di domanda), gli altri due elementi descritti riportano un chiaro rallentamento economico, il che dovrebbe essere invece NEGATIVO per i mercati azionari soprattutto.

In realtà no. Perché ancora una volta i mercati si aggrappano alla FED e molti investitori ritengono che ormai la banca centrale USA il più lo abbia fatto.

Quindi un “missione compiuta” che rinfranca e tonifica i rialzisti.

Ma in realtà basta una FED meno proattiva (in ottica rialzi) per fare ripartire i mercati?

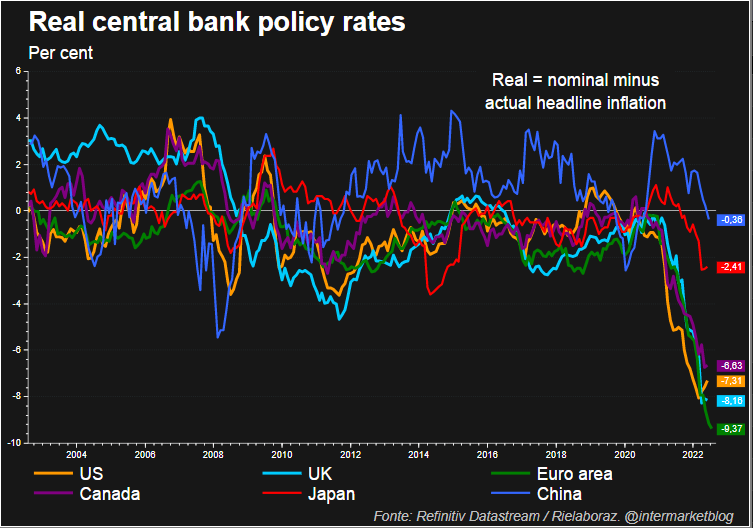

Innanzitutto un dato di fatto. Nel post precedente ho parlato dei tassi reali europei. E negli USA come stiamo? E nelle altre parti del mondo?

Il grafico parla chiarissimo. Praticamente solo in Cina la situazione è “sotto controllo” come anche un po’ in Giappone. Ma in tutto il resto del mondo la situazione resta critica e deve rapidamente rientrare. E cosa deve rientrare è ovviamente il TASSO INFLAZIONE. Negli ultimi 50 anni circa, è stato incredibilmente raro che la Fed mantenga il suo tasso di riferimento al di sotto di questo indicatore di inflazione per un periodo prolungato. Anche con il forte aumento dei tassi della Fed a luglio, il divario è ancora significativo, quindi sembra improbabile che la Fed segnerà una fine imminente del suo programma di inasprimento.

E poi dobbiamo parlare di un altro grande problema che attanaglia tutti, noi compresi.

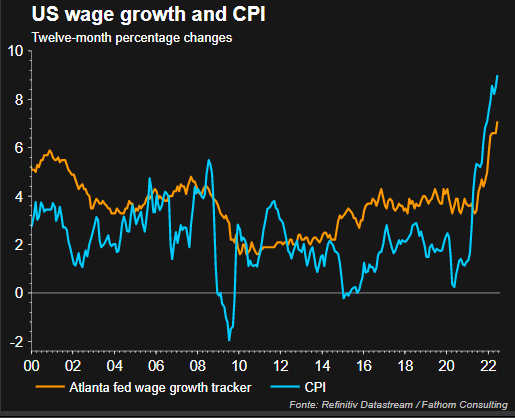

Credo sia chiaro a tutti che i prezzi al consumo stanno aumentando più velocemente dei salari, i quali sono rimasti totalmente al palo, come in Italia. Il che significa che la gente si impoverisce a causa dell’inflazione e che quindi consumerà di meno: E questo può essere un elemento positivo per i mercati?

Qui ho riportato l’andamento di inflazione e salari USA ed è evidente il cambio di MOOD. Sicuri che sia così ininfluente sull’economia?

Quindi, è possibile che la Fed possa rallentare il ritmo dell’inasprimento delle politiche monetarie, ma non è così certo che vi ponga fine. E, sì, è anche possibile che si verifichi una recessione e spinga la Fed a uscire anticipatamente dall’inasprimento. Ma se così fosse, è probabile che assisteremo anche a un rallentamento materiale nella crescita dei consumi e nuovi picchi di disoccupazione. Ciò rende quindi le previsioni attuali per gli utili del prossimo anno, all’8%, troppo ottimistiche.

Quindi signori, un consiglio.

Occhi aperti su dati inflazione e mondo del lavoro. Sono due tasselli monitorati con attenzione dalla FED per la politica monetaria. E già da questi dati potremo tastare il polso in modo più proattivo all’economia USA che al momento continua a guidare il mondo.

STAY TUNED!