in caricamento ...

E se i bond fossero una BUY opportunity?

Considerate queste mie elucubrazioni (che restano assolutamente personali e quindi senza ombra di dubbio errate e non da seguire) come ragionamenti statistici, visto che ci sono pur sempre delle questioni geopolitiche importanti che possono cambiare le dinamiche sul campo in un batter d’occhio.

Cercherò di interpretare cosa il mercato “vede”, come sta interpretando questo momento e cosa allo stesso tempo prevede.

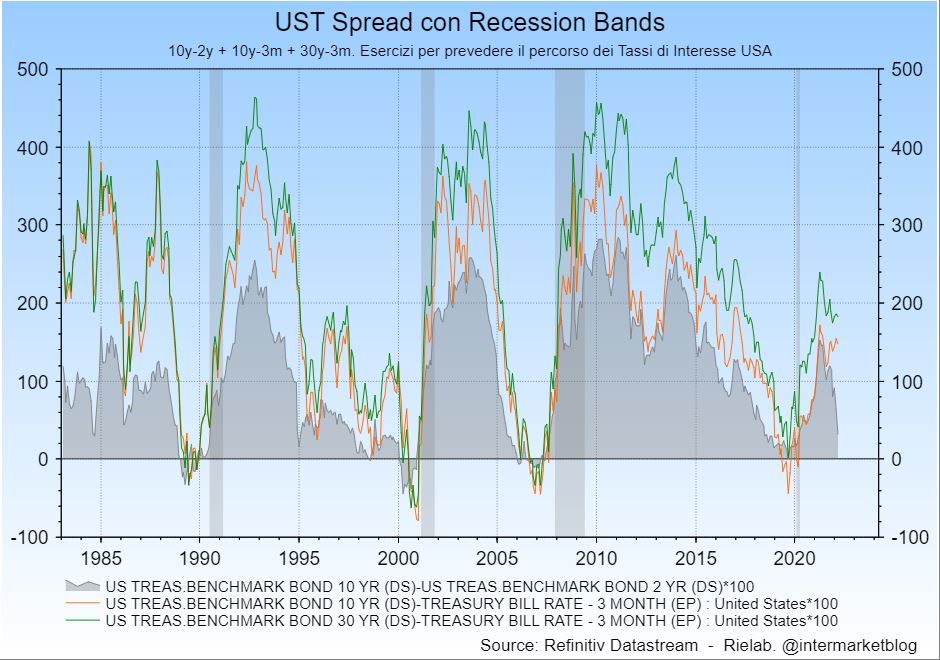

Innanzitutto sempre interessante notare l’andamento del solito differenziale di tasso 10-2, che ormai sono solito presentarvi nella versione più complessa ed elaborata.

Sia in quella classica che in quelle meno comuni.

- 10y-2y

- 10y-3m

- 30y-3m

Se ci dobbiamo focalizzare sul 10-2, è evidente quello che definirei il “rischio recessione”. Quando infatti ci si arriva all’appiattimento, il rischio recessione diventa sempre molto elevato. Ma poi se guardiamo lo spread con il 3 mesi, cambia il quadro. E questa situazione anomala la vediamo bene con l’analisi della curva dei tassi USA e il confronto con i mesi precedenti

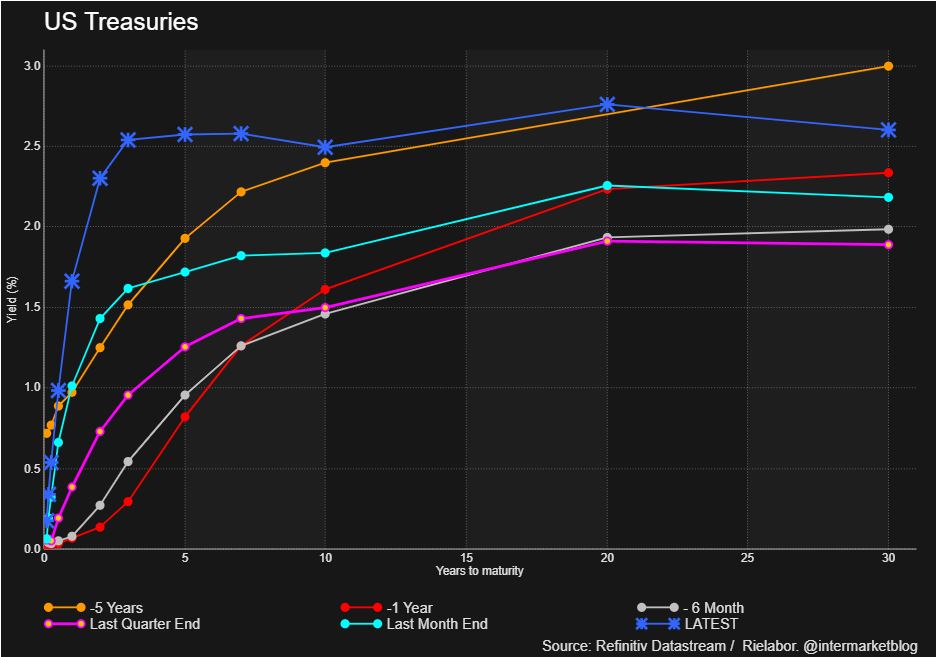

US Yield: curva dei tassi USA

È impressionante l’impennata nella parte breve, l’appiattimento e addirittura l’accenno di backwardation (eccola qui l’influenza sulla 10-2) e poi la stabilità.

Questa curva è figlia dell’anomala situazione geopolitica che viviamo e interpreta il momento di mercato in modo quantomeno unico. E soprattutto si scommette. Si scommette su inflazione e suo trend. Se il mercato avrà ragione, ovvio, lo scopriremo solo col tempo ma di certo oggi si spera in una prossima soluzione del conflitto e una progressiva stabilizzazione. Ed io sono d’accordo con questa visione. Quindi, morale, è giusto mirare alla 10-2 per “interpretare una possibile recessione”?

Ma continuo con la mia provocazione. Vedendo questi grafici, non so perché ma ho un po’ la percezione di un mercato obbligazionario ribassista oltremisura, timoroso di tutto ma che forse non sconta ancora pienamente l’anomala configurazione dei grafici sopra citati.

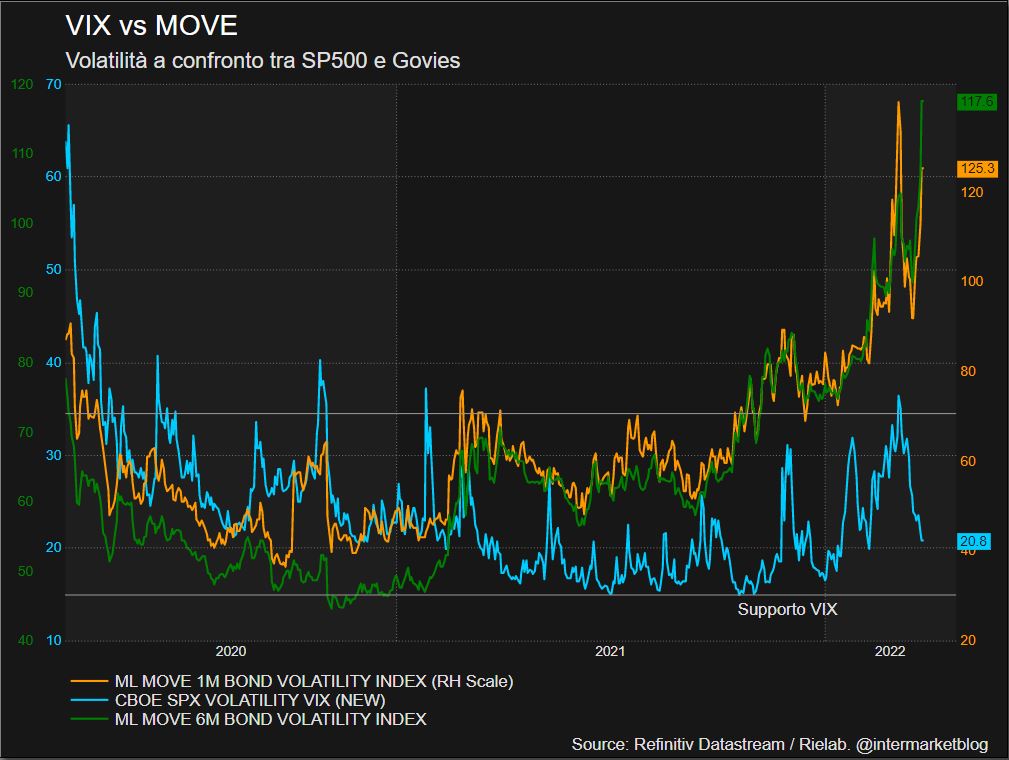

Chiudo con questa sovrapposizione: VIX ve MOVE.

E’ evidente il momento particolarmente propizio per il recupero dell’equity. Ma occhio agli eccessi del MOVE come segnale contrarian.

VIX vs MOVE (1m-6m)

STAY TUNED!

–