in caricamento ...

Clausola CAC e Lex Monetae: sfatiamo i miti e facciamo chiarezza!

La cosa bella è che tutto il mondo, in modo quasi coeso, ha deciso di combattere le cosiddette “fake news”.

A volte però fatico a capire dove effettivamente ci sia un fake e dove invece si trovi un’ignoranza che può anche essere dolosa (e quindi voluta e quindi una fake news bella e buona) oppure colposa (vale a dire ignoranza punto e basta. Il che va a sottolineare la bassa cultura del nostro giornalismo in primis.).

In questo caso è un mix di asinate prodotte dal giornalismo e non solo.

L’articolo è tratto dal ben noto MF (e poi ripreso da molti altri siti).

Già il titolo è tutto un programma.

La lira anti-default

Andando nel dettaglio della questione, per l’Ofce, prestigioso istituto di ricerca francese, in caso di uscita dall’euro l’Italia sarebbe il Paese che sopporterebbe meglio il trauma. La nuova moneta si rivaluterebbe dell’1% e la gestione del debito pubblico non sarebbe a rischio. Inoltre l’Italia ha un basso rapporto di bond sotto giurisdizione estera. La fine della moneta unica sarebbe una catastrofe solo per Grecia e Portogallo.

WOW! Cose da far strabuzzare gli occhi! Ma leggiamo insieme l’articolo, prendendolo “in chiaro” da Scenari Economici. Un pensiero che rappresenta la “manna dal cielo” per i NoEuro e che va totalmente controtendenza a centinaia di altri studi che, evidentemente, non avevano capito nulla. Uno degli ultimi è quello partorito da Mediobanca secondo cui un Italiexit costerebbe una svalutazione del 30% con tutto quello che ne consegue: inflazione alle stelle, in primis.

(…) Ma qualcuno pensa che invece la valuta italica rimarrebbe stabile. Più precisamente, si rivaluterebbe dell’1%. Nemmeno Matteo Salvini avrebbe il coraggio di spararla così grossa. Eppure questo è il risultato di uno studio autorevolissimo prodotto dall’Ofce, l’Osservatorio francese della congiuntura economica.(…) Per vent’anni ne è stato presidente l’economista Jean-Paul Fitoussi, che attualmente è direttore della ricerca. Insomma, quanto di più lontano da Marine Le Pen. E dal punto di vista accademico tutte le carte sono più che in regola.

(…) Addirittura l’Italia è lo Stato che uscirebbe meglio dal trauma del cambio di moneta. Il cosiddetto rischio di ridenominazione è pari a zero sui tre fronti analizzati dal report intitolato Balance sheets after the EMU: an assessment of the redomination risk:governo e banca centrale;

società finanziarie;

società non finanziarie e famiglie.

Una tripletta che nessun altro può vantare. La Germania corre infatti un rischio (comunque basso) per ogni categoria di società e per le famiglie. Come se non bastasse, il marco si rivaluterebbe del 14%, mettendo inevitabilmente un freno alle sue esportazioni. (…)

E fin qui possiamo dire tutto il contrario di tutto, essendo previsioni empiriche che sono dimostrabili come la presenza di vita su un lontano pianeta. Però…possiamo definire quantomeno MOLTO aggressiva la scommessa dell’Ofce? Ma non è tutto, ecco la parte “incriminata”.

(…) Il report dell’Ofce sottolinea che, secondo i dati della banca dei regolamenti internazionali (Bis) al terzo trimestre 2015 (il dato è vecchio ma nel frattempo non dovrebbero esserci stati cambiamenti sostanziali) il rapporto tra i bond emessi dal governo italiano che sottostanno alla legislazione estera e il pil è leggermente superiore al 5%. Il report considera ad alto rischio una situazione in cui il rapporto sia superiore al 10%. E i bond italiani con scadenza inferiore a un anno sono all’incirca lo 0,3% del pil. La situazione è quindi perfettamente gestibile. (…)

Peccato che le cose stiano un po’ diversamente, visto che il nuovo debito è emesso con la clausola del CACs. Ve le ricordate? Cliccate QUI.

Il Cacs requirements fa parte del rinnovo di ogni nostro bond pubblico ed ogni anno vale circa il 15% di nuove sottoscrizioni. Se vi fate due conti siamo già tuttora ben oltre la fatidica soglia del 10% relativo solo all’emissione sottostante alla legislazione estera.

Proviamo a fare una valutazione utilizzando dati e ragionamenti tratti da un post letto su Gli Stati Generali di qualche tempo fa.

Italexit e Lex Monetae

Ipotizziamo quindi l’Italexit. Però secondo il mio punto di vista.Si sperimenterebbe (secondo me) una svalutazione sostenuta della rinata moneta nazionale; soltanto pochi Paesi come Germania, Olanda o Austria sarebbero soggetti ad una rivalutazione dell’ipotetica nuova valuta. Con una valuta debole sarebbe più difficile ripagare debiti e prestiti denominati in Euro; più la svalutazione sarebbe severa maggiori ripercussioni si avrebbero sull’economia del Paese debitore. Si sperimenterebbero fallimenti a catena di imprese, banche ed addirittura anche il governo potrebbe entrare in difficoltà. È dunque razionale ipotizzare che il governo del Paese uscente cercherebbe di ridenominare quante più attività finanziarie possibile in Lire in base alla Lex Monetae per ridurre il fardello del debito e poter sfruttare la ritrovata autonomia di battere moneta.

Ma è davvero possibile? Secondo la letteratura internazionale dipende tutto dalla legge che governa il contratto, una postilla considerata in passato del tutto marginale. Ed è proprio quanto sostiene l’Ofce. Insomma, se ho acquistato un’obbligazione dello Stato Italiano il foro competente è Roma; dunque teoricamente il governo può decidere di restituirmi a scadenza 100 nuove lire invece che 100 Euro. Diverso è il destino di contratti come prestiti con banche estere o contratti derivati il cui foro competente è Londra o New York; in questo caso la divisa non potrebbe essere cambiata e dovrei rassegnarmi a effettuare i pagamenti in valuta forte. Questo principio giuridico sembra solido e condiviso: in base ad esso si può ragionevolmente affermare che tutto il debito pubblico e privato soggetto alla legge nazionale verrebbe denominato in nuove Lire (dunque anche il mutuo che dovessimo avere acceso con una filiale italiana di una banca estera). I depositi bancari sarebbero espressi in Lire; lasciandoli in una banca tedesca in Germania preserveremmo il loro valore in Euro ma poi bisognerebbe recuperarli e non è così scontato se venissero imposti dei controlli sui movimenti di capitale così com’è accaduto in Grecia. Anche il valore di azioni di imprese quotate sul mercato italiano sarebbe trasformato in Lire.

Tutto questo ve l’ho messo in neretto perchè deve essere molto chiaro.

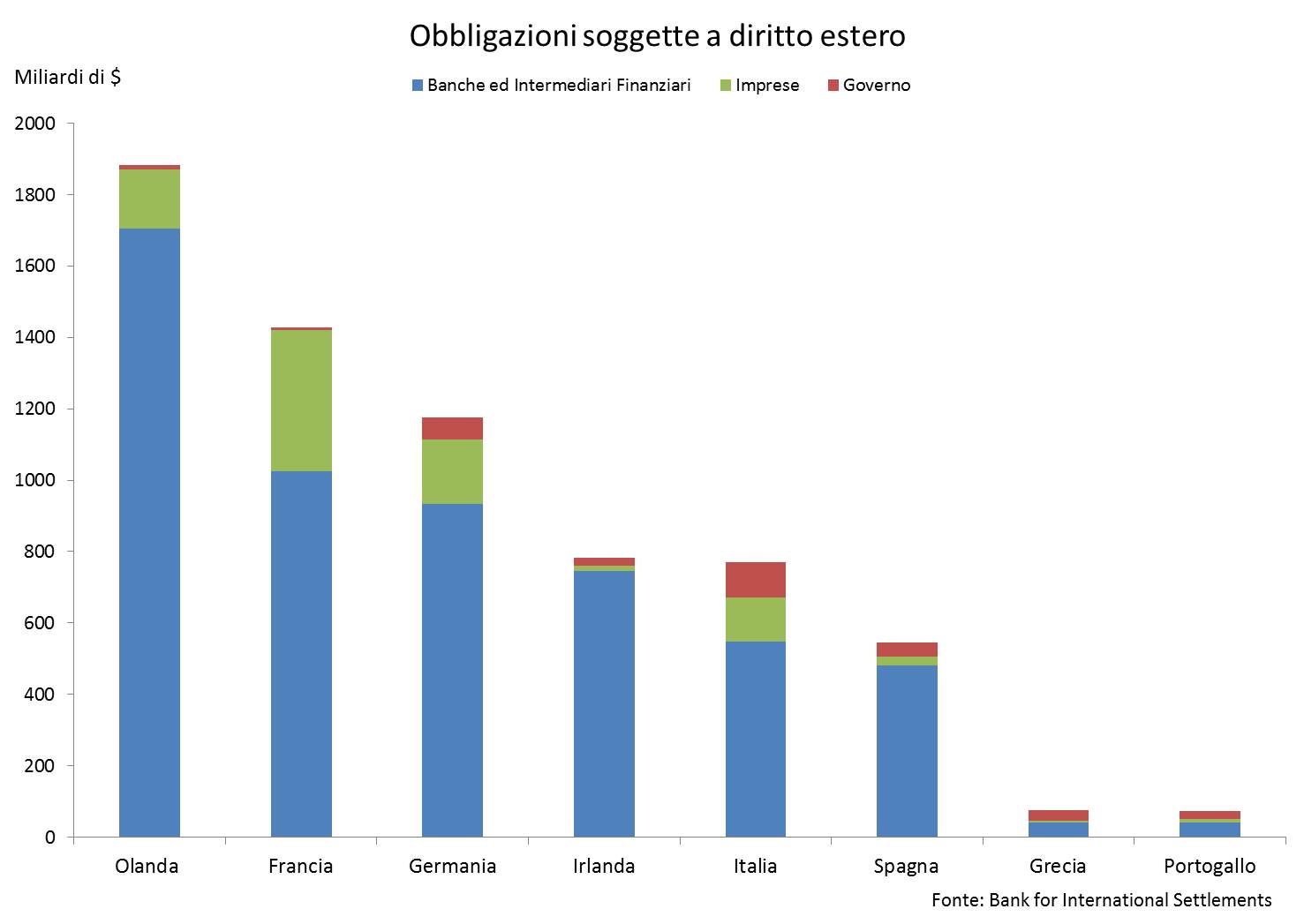

Per i prestiti e le obbligazioni emesse da banche ed imprese il discorso sarebbe più complicato: dipende dalla legge di riferimento. Più un Paese è esposto con l’estero, più soffrirebbe nel ripagare debiti in Euro con moneta svalutata. Chi è messo peggio? I nuovi dati BIS – riportati in Figura 1 – costruiscono la categoria dei “debiti internazionali” che contengono al loro interno come sottoinsieme tutti i debiti soggetti a legge estera. Di conseguenza utilizzando questi dati si ha una naturale sovrastima degli effettivi contratti di diritto estero, ma in contropartita si dispone dei dati più accurati disponibili attualmente. Tenuto conto di questi caveat notiamo come sia l’Olanda a prendersi i maggiori rischi: quasi 1900 miliardi di $ di debito, tutto a carico di banche ed imprese. A seguire la Francia con 1500 miliardi. Anche l’Irlanda, considerata le piccole dimensioni della sua economia non scherza: 780 miliardi di debito estero emesso da intermediari finanziari. L’Italia è in posizione intermedia con 770 miliardi.

Figura 1

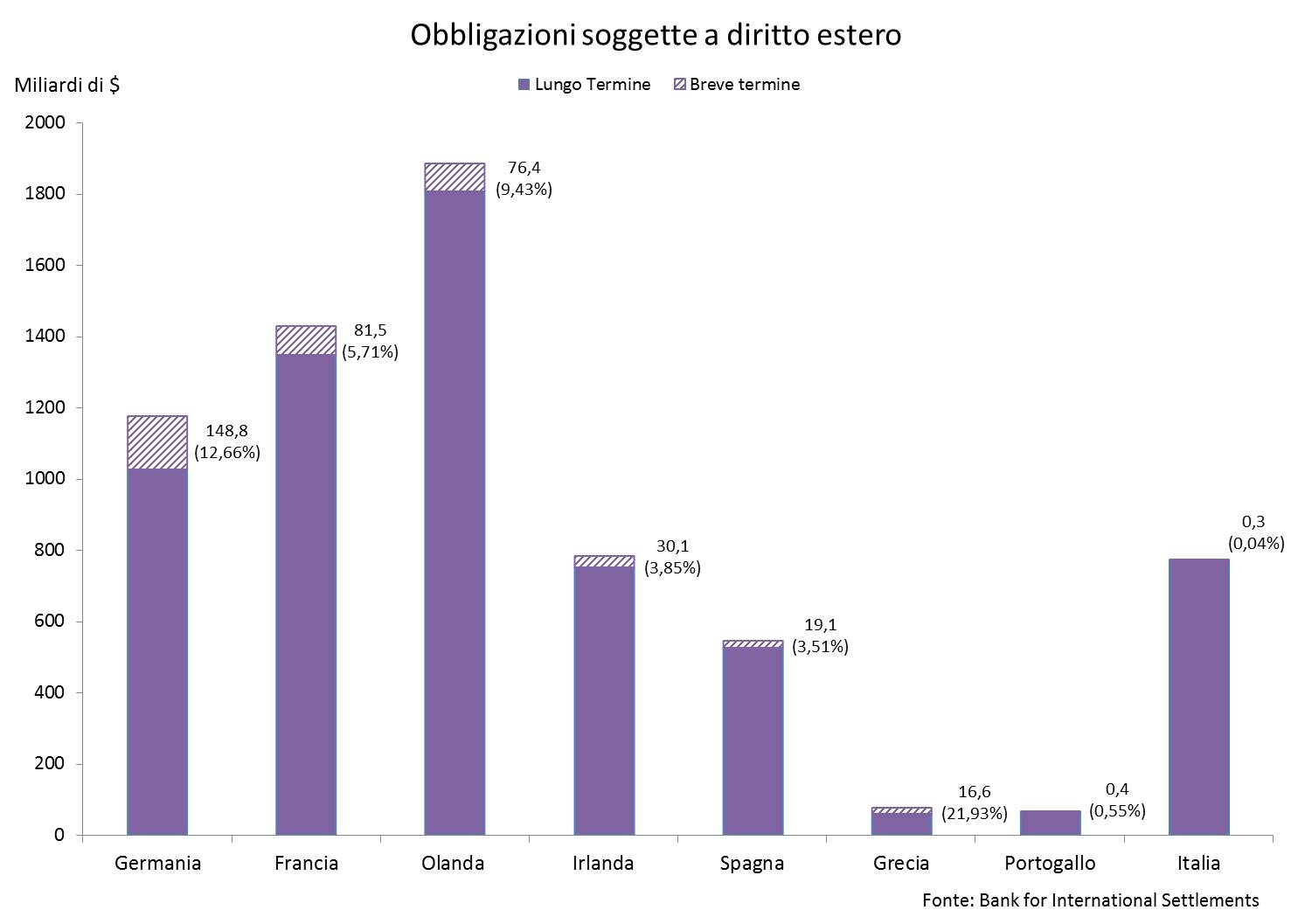

Se il debito da ripagare in valuta estera è a breve termine, la situazione per il Paese debitore si fa oltremodo seria. In questo caso, nonostante il recupero della sovranità monetaria e pur supponendo una banca centrale cooperativa con le esigenze di finanziamento del governo, non si può escludere una sequenza di fallimenti di banche e imprese particolarmente esposte con l’estero (cfr. Figura 2).

Figura 2

A prescindere dai valori assoluti, è importante la quota di debito a breve termine rispetto al totale: in questa prospettiva è la Grecia ad essere messa peggio, con circa il 22% di debito estero a brevissimo termine, da restituire entro un anno; delicata anche la situazione olandese, che combina un alto valore assoluto (76 miliardi) con una significativa percentuale rispetto al totale (9,43%). Praticamente nulla invece la quota di debito con scadenza ravvicinata detenuta da soggetti (banche, imprese e governo) di nazionalità italiana.

Ciò che emerge in maniera netta dall’analisi combinata delle Figure 1 e 2 è che il debito soggetto a legge estera non è un problema dei governi ma del sistema finanziario europeo, che è fortemente interconnesso. Per questo un’uscita dall’Euro di sicuro innescherebbe una crisi bancaria; un piano di emergenza dovrebbe concentrarsi sul supporto di preziosa valuta estera alle banche, come d’altronde ha fatto la Bank of England nei giorni successivi alla Brexit. Se il governo è in avanzo primario (e l’Italia lo è, dal 1992), non dovrebbe avere problemi con il debito in Euro nell’immediato.

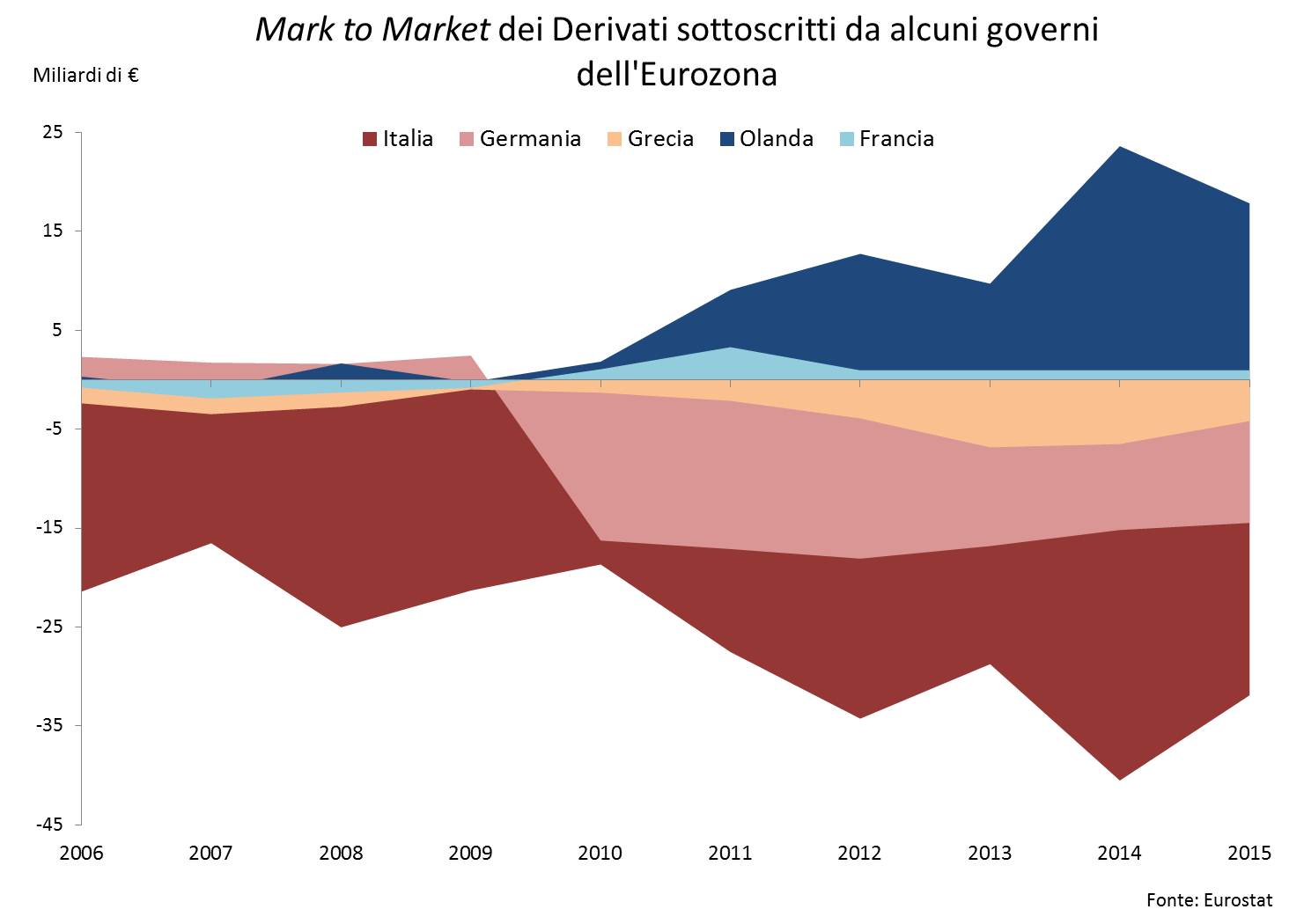

Per completare il quadro è necessario però considerare anche i derivati di Stato ed Enti locali (Foro competente Londra o New York). Le banche controparti ne chiederebbero la chiusura anticipata e per l’Italia si materializzerebbero immediati pagamenti per circa 40 miliardi di euro non ridenominabili in valuta debole. Ci sarebbero anche i derivati di banche ed imprese su cui però non ci sono stime affidabili. (cfr. Figura 3).

Figura 3

La Figura 3 delinea l’evoluzione del valore di mercato dei derivati sottoscritti dai governi dell’Eurozona dal 2006 al 2015; come si può notare l’Italia è il Paese più soggetto a perdite potenziali, seguito dalla Germania. In entrambe i casi il valore di mercato ha assunto valore negativo in corrispondenza del calo strutturale dei tassi di interesse nell’Eurozona a seguito della crisi del 2008-2009. Dalla sola analisi di questo dato si evince come questi contratti siano verosimilmente derivati di tasso di interesse e prevedano con tutta probabilità il pagamento di un tasso di interesse fisso fuori mercato da parte del governo in contropartita della ricezione di un tasso variabile sempre più basso. Notevole è il peso delle perdite potenziali dai derivati sottoscritti dalla Grecia, per via delle ridottissime dimensioni del suo PIL. Hanno valore positivo invece i mark to market per Francia ed Olanda, con l’andamento dei derivati olandesi che risulta – in maniera interessante – speculare rispetto a quello italiano.

Parecchio strana rimane comunque la posizione complessiva della Germania. Per i tedeschi i 1175 miliardi di debito estero di cui alle Figure 1 e 2 ed i 15 miliardi di Figura 3 sono un’opportunità più che un rischio, visto che sarebbero ripagati in una valuta più debole del nuovo marco, ottenendone pertanto un vantaggio!

E poi ci sono le clausole CACs

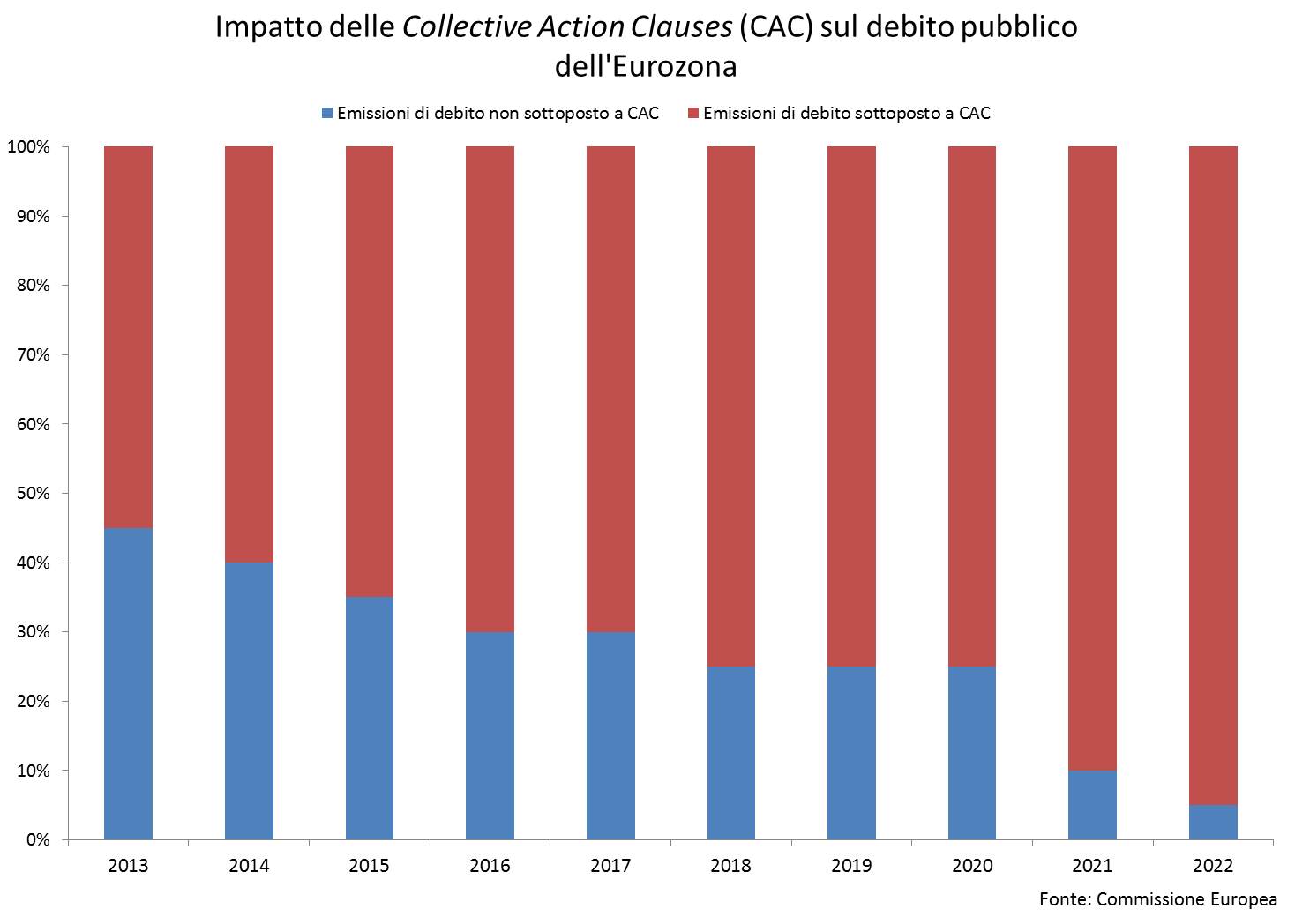

E fin qui, possiamo dire (teoricamente) tutto bene… Si perchè manca un tassello, appunto quello delle CACs. Infatti da una prospettiva più ampia, permangono forti perplessità sulla fattibilità operativa di questo enorme processo di ridenominazione, soprattutto se consideriamo che dal 2013 una parte via via progressivamente più ampia del debito pubblico europeo (ad eccezione dei titoli con scadenza inferiore ad 1 anno) è contraddistinto da clausole automatiche (le Collective Action Clauses – CAC, cfr. Figura 4) che aumentano il potere dei creditori nel caso un governo voglia ristrutturare o ridenominare il debito. Il principale creditore dei governi dell’Eurozona è la Banca Centrale Europea che su alcune emissioni detiene da sola il 25% del controvalore, una condizione sufficiente per porre il veto su proposte di ristrutturazione o ridenominazione del debito. In un’ottica conservativa è abbastanza ragionevole considerare il ruolo della BCE uno scoglio difficile da aggirare che rende di fatto questo debito non ridenominabile e dunque come se fosse soggetto a legge estera.

Figura 4

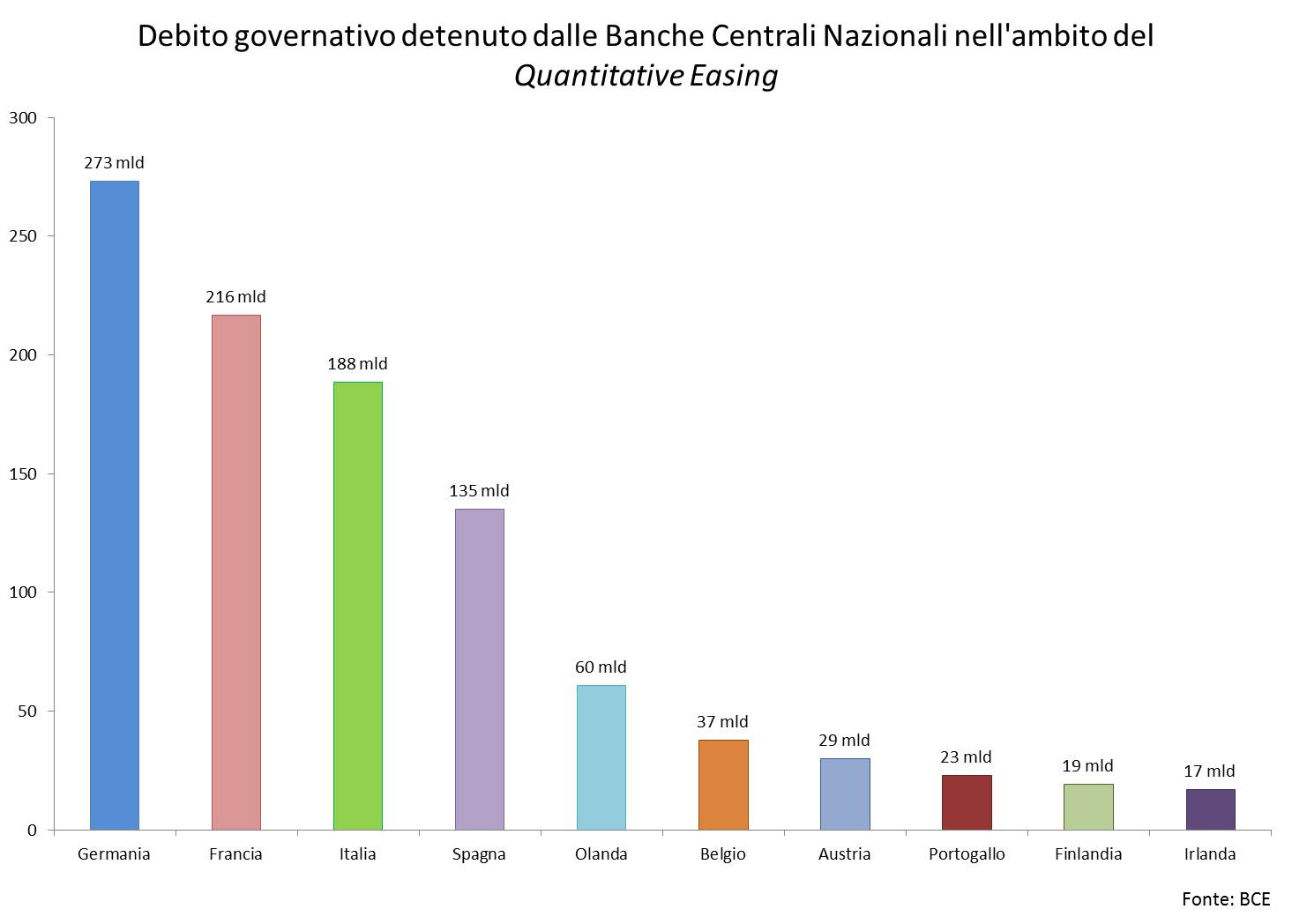

Il ruolo della BCE nel ridurre l’impatto dell’applicazione della Lex Monetae diventa più evidente se si tiene conto anche dei quasi 200 miliardi di titoli di Stato comprati dalla Banca d’Italia nell’ambito del Quantitative Easing con i fondi della Banca Centrale Europea (cfr. Figura 5 per un quadro aggiornato a livello europeo del programma di acquisto titoli). Qualsiasi perdita di valore dei titoli dovuta alla ridenominazione sarà sopportata in prima battuta dalla Banca d’Italia e non certo dalla BCE. È quindi ragionevole considerare anche questa fetta di debito come se fosse soggetta a legge estera.

Figura 5

In ogni caso è bene spingere la ricerca in questo campo, che è rimasta troppo indietro solo per ragioni ideologiche. È bene esplorare, ad esempio esaminando anche gli effetti sulla bilancia dei pagamenti. Come dice il vecchio adagio “Spera il bene, preparati al peggio”. Intanto è gusto ricordare che quando un bond ha “appiccitato” la clausola della CAC, la Lex Monetae è applicabile SOLO se il 75% dei possessori sono d’accordo.

Siamo onesti, se voi foste una banca francese (per esempio) sareste d’accordo?

E questo è quanto, Il resto lasciamolo ai giornali, alle fake news e a tutti coloro che dicono le cose senza sapere di cosa parlano, Però alzare il polverone è sempre una gran bella cosa, nevvero?

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!)

ancora… alla luce di quanto da te detto sopra:

“””dal 2013 una parte via via progressivamente più ampia del debito pubblico europeo (ad eccezione dei titoli con scadenza inferiore ad 1 anno) è contraddistinto da clausole automatiche (le Collective Action Clauses – CAC, cfr. Figura 4) che aumentano il potere dei creditori nel caso un governo voglia ristrutturare o ridenominare il debito. Il principale creditore dei governi dell’Eurozona è la Banca Centrale Europea che su alcune emissioni detiene da sola il 25% del controvalore, una condizione sufficiente per porre il veto su proposte di ristrutturazione o ridenominazione del debito. In un’ottica conservativa è abbastanza ragionevole considerare il ruolo della BCE uno scoglio difficile da aggirare che rende di fatto questo debito non ridenominabile e dunque come se fosse soggetto a legge estera.””””

la clausola CAc gioca a ns fovpre di risparmiatori in quanto “legherebbe in parte” le mani al governo che vorrebbe requisire gli euro dandoci in cambio nuove lire SVALUTATE

HO CAPITO GIUSTO???

.. ma perchè non provi a scrivere a Fitoussi … e digli che non capisce un tubo ….e che dovrebbe fare dell’altro tipo vendere salsicce davanti agli stadi ……

A parte l’ironia, demonizzare una visione come hai fatto tu … non è carino, e nessuno sa cosa potrebbe realmente accadere , la mole di figuracce fatte sulla Brexit Trump e referendum … non propendono a favore di chi commenta .. nella stessa direzione. Faccio solo una considerazione .. il creditore ha tutto l’interesse a mantenere in vita il debitore, altrimenti non prenderebbe nulla …

Se fosse possibile dare un Nobel postumo proporrei Goebbels. PRESTIOSO ISTITUTO DI RICERCA FRANCESE ? L ‘ Italia andrebbe nel panico alla terza erogazione di pensioni. Potete scommettere che stavolta l ‘ effetto cambio verrebbe percepito immediatamente e non come quando gli italiani hanno capito 1 euro = 1000 lire. Attenzione a chiudere la stalla quando i buoi saranno scappati. Comunque tranquilli, non succedera’. La mia sfera di Cristallo dice che vincera’ Grillo e cambiera’ l euro dall interno. AUGH ! HO DETTO !

dipende come si interpretano clausole, il 75% sembra elevato? io ho letto sul sito esm motivazioni percentuale e una delle ragioni è evitare come accaduto per argentina che un fondo avvoltoio potesse con un 5 o anche meno percento bloccare tutto, visto che 75 è meno di 100.

il vero problema come era stato anche discusso ma nn passato per fortuna se la giurisdizione fosse cambiata, ed esempio foro di londra per tutti molto favorevole tradizionalmente ai creditori

…e i mutui/prestiti cartolarizzati(la maggior parte per finanziarsi da parte delle banche nostrane) il cui creditore è ora una società veicolo avente sede a Londra, a quale legge sottostà?

se i soldi sono tuoi hai tutto l’interesse a tenere in vita il debitore e comunque puoi esprimere una tua decisione ; ma se i soldi li hai dati ad un Fondo dubito chieda il mio parere per un programma di ristrutturazione, magari molto oneroso, per il sottoscrittore.

vito_t@finanzaonline,

… scusami ma non ho capito bendissimo cosa vuoi dire … Comunque se non dovessimo essere in grado di pagare i debiti , la Bce con il suo veto ci si pulirebbe …… si quello lì….

Il senso del mio discorso molto all’acqua di rose è questo … ho letto fior di previsioni anche in questo blog su ciò che sarebbe potuto accadere nei vari accadimenti da Brexit a Trump al referendum , e beh sono state diciamo … cannate in pieno … e se qualcuno si fosse azzardato a farle nel senso di ciò che poi è realmente accaduto sarebbe stato tacciato nella migliore delle ipotesi di ubriacone .. Nel caso di Italexit , sono talmente tante le variabili in campo che azzardare previsioni, e nel nostro caso “come al solito” sono in chiave del diluvio universale … è praticamente impossibile …

Insomma se rimaniamo nell’euro … dobbiamo fallire , se dovessimo uscire .. la sostanza è che dobbiamo fallire .. e sono convinto che se dovessimo rimanere a . metà .. dovremmo fallire ugualmente, qui la diagnosi è sempre quella …

Ciao DT

se non sbaglio esiste solo il diritto UK per salvarsi

chi ha soldi in una banca UK è soggetto a un eventuale esproprio / conversione forzata o altri problemi come da te ventilato per la germania in grassetto? (lasciandoli in una banca tedesca in Germania preserveremmo il loro valore in Euro ma poi bisognerebbe recuperarli e non è così scontato se venissero imposti dei controlli sui movimenti di capitale così com’è accaduto in Grecia.)

Grazie

i bond Greci PRIMA della crisi erano quasi tutti di diritto greco, mentre DOPO la crisi, la Troika ha imposto di sostituirli con nuovi bond di diritto non greco: oggi oltre il 60% dei titoli di stato greci non è più di diritto greco e quindi non sono soggetti alla lex monetae; ciò significa che l’eventuale rimborso sarà gravato dai maggiori costi della svalutazione

Se PROCEDURA D’INFRAZIONE significasse TROIKA allora all’Italia verrebbe applicato anche questo giogo che vanificherebbe qualsiasi tentativo di ritorno alla lira. Peccato che la Premiata Compagnia Salvini & Borghi si sia dimentica di includere questi dettagli nel loro pregevole booklet sull’uscita dall’euro (che chiamano libro) pubblicizzato alla tele

e giusto per uscire dall’accademia e portare il discorso sulla terra, con quale governo l’Italia dovrebbe impugnare la Lex Monetae? a chi vogliamo dare fiducia perchè esaudisca il nostro accorato appello: “a ridacce sta’ sovranità della lira va, che te possino…”

e poi chi mettiamo a capo di Bankitalia? l’AD di Unicredit o Boschi padre?

Parlare di ritorno alla lira è doveroso ma mi ricorda il pesce preso che boccheggia nel cestino in attesa della fine,

purtroppo siamo fregati e si torna indietro solo e quando farà comodo alla Nuova Lega Anseatica by Merkel & Weidman sempre che la Le Pen non dia un fattivo contributo alla causa

nel giugno 2019 verrà nominato il sostituto di Draghi: fosse un anseatico avremo in breve BTP con rendimenti al 10%/anno (evviva!) e un futuro tutto da scoprire con la riannessione del Lombardo-Veneto al Sud Tirolo

Ho partecipato ad una causa fatta direttamente all’Argentina: per aver maggiori possibilità di vittoria cambiammo a suo tempo le obbligazioni originarie in altre con sede in Germania, poiché quella legislazione dava margini più ampi ai risparmiatori di vincere la causa. Cambiammo quindi i titoli XS in titoli DE ed infatti vincemmo la causa. Poi vincemmo anche l’appello. Quindi vincemmo anche la causa con la banca pagatrice (BofA) ed il risultato quale è stato? Che l’Argentina in quel caso NON ha pagato fino a pochi mesi fa, quando però i titoli li abbiamo venduti direttamente su mercato (comunque dopo 16 anni!)

Che il debito sia denominato in euro, in lire o in marenghi, credo sia importante ma non decisivo: decisive saranno la seconda e la terza asta di titoli pubblici dove nessuno si presenterà, per cui chissà come verranno pagati stipendi pubblici e pensioni. L’Argentina – se non sbaglio – non si è ancora riaffacciata sul mercato delle obbligazioni con emissioni nuove anche se sono passati più di 15 anni. Nei primissimi anni l’inflazione ha visto punte del 40% annuo (un aprile fu del 10% mensile!) e dal 2003 ad oggi, con le cose che si sono calmate, è stata solo del 380%!. Il pesos è passato dalla parità ad un cambio di 15,5 con una svalutazione ben al di là di quello che si discute oggi. E la povertà assoluta negli anni seguenti la crisi è andata a soglie del 20% mentre quella relativa si è attestata al 40/50%. Per ripagare il debito in valuta estera tra l’altro l’Argentina si è inventata un sacco di cose, ma non ci è mai riuscita. E se non ricordo male tutto sto casino per circa 90 miliardi di dollari in titoli.

Indipendentemente dal fatto che sicuramente uscire dall’euro non è una cosa semplice, farei notare che 6 premi Nobel si sono espressi contro l’euro, seconda cosa un unione monetaria che ogni due per tre può essere mandata a scatafascio dall’uscita di un paese dell’aerea euro per le più svariate ragioni non ha una lunga prospettiva di vita (vedi grecia, vedi francia, vedi olanda ecc.), prima o poi in qualcosa incappa, senza considerare che attualmente l’unione europea e la germania non godono di buona luce al cospetto dei padroni americani. L’italia non la considero un problema però perchè non sarebbe mai in grado di esprimere un governo per attuare l’uscita, ma come al solito si accoderebbe agli altri.

Oh! Dopo anni che io e qualche altro lettore entriamo nel merito delle questioni e argomentando con logica e dati, trovando dalla parte anti-noeuro solo minacce di cavallette e svalutazione con inflazione galoppante senza argomentazioni concrete e plausibili, finalmente un post che tira fuori dei dati concreti su cui ragionare!

Non l’ho ancora letto, merita una certa attenzione, per ora voglio solo puntualizzare che il report di Mediobanca non prevede una svalutazione del 30%, ma dovendo utilizzare un numero per effettuare il calcolo della convenienza o meno a lasciare l’euro, ipotizza una svalutazione pari a 2 volte la differenza di inflazione cumulata tra Italia e Germania, cioè 2*15%, e lo stesso report conclude che, con una svalutazione ipotizzata al 30%, e con altre ipotesi su altre variabili, se l’Italia avesse ridenominato il debito pubblico tra il 2013 e il 2015 avrebbe guadagnato, nel 2016 sarebbe stato pari e dal 2017 perderebbe, in una scala che va da un guadagno massimo di 285 miliardi nel 2013 a una perdita massima di 381 miliardi nel 2022. Questo in funzione delle ipotesi formulate, senza considerare il debito privato (che aumenterebbe i costi) e (aggiungo io) senza considerare le dinamiche economiche per l’industria italiana (variazione pil e conseguente variazione delle entrate tributarie).

Se le ipotesi dell’analista di Mediobanca fossero vere, fa un po’ specie che si arrivi a fare i conti solo ora, guarda caso quando uscire non è più conveniente… come se i ben informati lo avessero saputo da sempre e avessero appositamente sostituito le analisi dalle cavallette. Anche questa è solo un’ipotesi!

E sempre se le ipotesi dell’analista di Mediobanca fossero vere, allora è arrivato il momento che i miei connazionali si sveglino e percorrano l’altra strada, ovvero quella di sganciarsi dall’Italia perchè noi virtuosi, con tutto il residuo fiscale che abbiamo, possiamo uscire quando e come vogliamo senza temere svalutazioni, senza dover per forza usare la lex monetae e senza ridenominare la nostra parte di debito.

Cioè vuoi vedere che va a finire che gli euristi, a furia di voler per forza restare nell’euro e calciare il barattolo fino al punto in cui i danni sono così grandi da rendere non più conveniente l’uscita, si ritroveranno con l’Italia spaccata in due. Se fosse vero, un grazie a tutti voi dal profondo del cuore!

In questo caso non si tratta di pareri personali ma di ipotesi realistiche. Ovvero ho cercato di spiegare cosa accade nella REALTA’ se ci fosse l’Italexit.

Poi ognuno ovviamente può pensare quello che vuole ma a livello di regolamenti funziona così

Ciao mitiko Ottofranz! PEccato che siamo lonati sennò passerei un giorno a trovarti…:

😀

kociss01@finanza:

ancora… alla luce di quanto da te detto sopra:

“””dal 2013 una parte via via progressivamente più ampia del debito pubblico europeo (ad eccezione dei titoli con scadenza inferiore ad 1 anno) è contraddistinto da clausole automatiche (le Collective Action Clauses – CAC, cfr. Figura 4) che aumentano il potere dei creditori nel caso un governo voglia ristrutturare o ridenominare il debito. Il principale creditore dei governi dell’Eurozona è la Banca Centrale Europea che su alcune emissioni detiene da sola il 25% del controvalore, una condizione sufficiente per porre il veto su proposte di ristrutturazione o ridenominazione del debito. In un’ottica conservativa è abbastanza ragionevole considerare il ruolo della BCE uno scoglio difficile da aggirare che rende di fatto questo debito non ridenominabile e dunque come se fosse soggetto a legge estera.””””la clausola CAc gioca a ns fovpre di risparmiatori in quanto “legherebbe in parte” le mani al governo che vorrebbe requisire gli euro dandoci in cambio nuove lire SVALUTATE

HO CAPITO GIUSTO???Dipende cosa intendi per “gioca a nostro favore”. Praticamente andando nel concreto, l’Italia non potrebbe, se non con il consenso del 75% dei possessori, convertire il debito pubblico in Lire.

Il 75% è tantissimo, e credimi, renderebbe impossibile studiare una conversione agevole

,o so che è tanto, ma è meglio di prima, di solito se devi arrivare ad attivare una cacs che non è necessariamente il ccambio valuta, ma varrebbe lo stesso per un allungamento scadenza o taglio interessi, vuol dire che cq nn hai molte alternative al default, già cosi fermo restando difficoltà negoziato , per lo menoi tagli fuori l’ostruzionismo interessato di alcuni

Articolo evidentemente dettato dal,a fifa nera.

Tra l’altro Danilo si era già cimentato in fosche previsioni per la Brexit.

1) il problema non è che l’Italia si sveglia la mattina e decide di uscire dall’euro MA CHE L’EURO STA CROLLANDO DA SOLO.

Cosí, senza mitualizzazione dei debiti fra i differenti paesi non si resiste in una moneta unica.

2) la questione della denominazione è importante ma non decisova.

Primo, non si sa cosa resterà della moneta unica in caso di uscita di Italia o Francia, magari nulla per cui in cosa paghi?

Secondo, ma vi rendete conto cosa sognificherebbe imporre all’Italia di pagare tutto il debito in euro con delle nuove lire scalutate?

Il default di uno dei paesi economicamente più forti e grandi del mondo.

Se si vuole creare uno tsunami di dimensioni mai viste che travolgerebbe il mondo intero è il metodo migliore.

Quindi l’Italia si mette a fare cause su cause, passano gli anni, magari i decenni, l’euro non esisterà più e si dobranno accontentare delle lire.

Perché. TERZO. … non è problema di regolamenti come crede Danilo ma di equilibri di forze politici. Se la Francia e l’Italia escono dall’euro e si mettono a litigare per pagare in franchi o in lire non sarebbe facile riuscire a dargli torto. Se poi ci fosse un forte sostegno degli Stati Uniti non esisterebbe tribunale in grado di opporre una sentenza più forte di quel blocco di potere fatto dall’unione degli interessi di tre grandi stati.

Quaryo punto, legato al primo: Danilo vuoi fare un po’ di conti su cosa costerà ai lavoratori e alla classe media italiana dei piccoli imprenditori restare in questa moneta unica?

Quante aziende italiane di stato o private che verranno vendute agli stranieri a causa di questa sciagurata moneta unica?

In conclusione: analizzare la situazione presente con le sole armi delle regolette economico finanziarie è una sciocchezza. Si tratta di rapporti politici, fra classi sociali, fra élite globaliste e localiste, fra stati in lotta per l’egemonia.

Pensare che “restare nell’euro ci conviene” è un punto di vista terribilmente ristretto, che non tiene conto del disagio di enormi fasce di popolazione e che risulterà per essere controproducente anche per chi lo sostiene.

Ecco le mie osservazioni sulla prima parte del post.

Se i giornalisti scrivono spesso balle, allora deduco che tutto quanto scritto finora in merito ai danni della svalutazione conseguente all’italexit sono balle.

“centinaia di altri studi”

Mai visto uno.

“una svalutazione del 30% con tutto quello che ne consegue: inflazione alle stelle, in primis”

Anche l’euro si è svalutato del 30% rispetto al dollaro, e siamo in deflazione.

Con una valuta svalutata rispetto a quello che sarebbe il marco, la Germania esporta in tutto il mondo e cresce; l’Italia è tuttora la seconda potenza industriale europea; quindi…

Gli UK dopo la Brexit e una svalutazione del 14% non hanno avuto un’inflazione alle stelle (sono passati dallo 0.5% all’1.8%); e con la svalutazione del 25% dal 2014 a oggi l’inflazione è sostanzialmente invariata.

Sinceramente non si capisce cosa intendi quando dici “si svaluta”: RISPETTO A COSA? Se manca questa informazione tutta l’analisi è pari alla disquisizione sul sesso degli angeli.

“più la svalutazione sarebbe severa maggiori ripercussioni si avrebbero sull’economia del Paese debitore. Si sperimenterebbero fallimenti a catena di imprese, banche ed addirittura anche il governo potrebbe entrare in difficoltà.”

Perchè le imprese dovrebbero fallire? Le imprese falliscono se non riescono più a esportare, se la domanda interna scende o se hanno debiti esteri; tolta ovviamente la prima causa:

– se i prezzi dei beni esteri sale i cittadini compreranno prodotti italiani e gli imprenditori italiani, che non sono incapaci altrimenti non si spiegherebbe perchè l’Italia è la seconda industria europea, coglieranno l’occasione per produrre quei beni che gli Italiani ora comprano all’estero; inoltre l’eventuale riduzione di domanda interna (da dimostrare) potrebbe essere compensata dall’aumento di domanda estera

– non essendoci molte multinazionali il debito privato estero dovrebbe essere molto inferiore a quello di altri paesi (infatti: fig.1; fig.2: ok, stiamo parlando di 300 milioni di $, quindi ipotizzando il 30% di svalutazione 90 milioni in totale e 0 a breve termine, giusto per capire l’Italia ha tirato fuori 20 miliardi per salvare le banche italiane e 60 miliardi per quelle europee)

Inoltre se i debiti esteri sono in euro, è tutto da vedere se ci sarà svalutazione verso l’euro:

– ci sarà ancora l’euro?

– se ci sarà ancora è prevedibile che anche l’euro si svaluterà rispetto alle altre valute (come il dollaro) in quanto l’uscita anche della sola Italia ne farebbe perdere la fiducia, e dal momento che in circolazione nel mondo di euro ce ne sono tanti non è da escludere che la riallocazione di riserve, ecc. farebbe perdere all’euro ancora più valore rispetto alla nuova lira

Domanda:

i titoli emessi con la clausola CAC fanno parte dei titoli sottostanti alla legislazione estera, oppure si tratta sempre di legislazione nazionale? Il fatto che siano previste da un decreto ministeriale italiano non le rende legislazione nazionale?

mentre il dibattito tiene impegnate le migliori menti autoctone e internazionali sugli effetti sublimi o deleteri dell’euro, i pluto/tecno/burocrati della UE e loro mandanti si occupano di cose più serie come ad esempio la lotta al contante che deve assolutamente sparire per stabilire un nuovo e più potente controllo sugli Stati senza sovranità monetaria.

In caso di ritorno alle guerre d’indipendenza del periodo risorgimentale si dovranno usare ancora i forconi per l’impossibilità di accontentare i venditori di armi che di solito non accettano carte e criptovalute; ovviamente anche la detenzione di oro verrà “regolamentata”, ma una cosa per volta, non c’è fretta, tanto dalla UE non si può più scappare

la guerra al contante procede molto rapidamente (vedi India) e si basa su giustificazioni assolutamente pretestuose, per cui ribadisco: siamo fregati

QUI il documento

http://ec.europa.eu/smart-regulation/roadmaps/docs/plan_2016_028_cash_restrictions_en.pdf

e qui un commento

http://www.zerohedge.com/news/2017-01-27/europe-proposes-restrictions-payments-cash

Una domanda per tutti quelli che considerano l’uscita dall’€uro come una soluzione positiva: voi con quali strumenti vi farete trovare il giorno in cui si dovesse uscire dall’€uro? Avrete nei portafogli, vostri e dei vostri clienti, titoli di stato, obbligazioni ed azioni denominate nella nostra tanto amata lira o cercherete di avere quanti più titoli possibile denominati nella valuta dei tanto odiati tedeschi? O magari dei cattivissimi americani? Cercherete di ritrovarvi con fondi e strumenti i cui sottostanti siano nella nuova lira o in qualsiasi altra valuta tranne quella per cui tanto stravedete?

Perché io farò tutto il possibile per avere quanti più strumenti denominati in qualsiasi altra valuta che non sia la vostra tanto amata lira!

E’ una questione di onestà intellettuale oltre che la controprova di quanto fondate siano le posizioni di chi nell’€uro ci viole restare e di chi vuole andarsene. Io ci voglio restare, ma più i sostenitori dell’uscita guadagnano posizioni più io mi posiziono dando credito a chi vuole uscire!

Lol…ma ti rendi conto del discorso strampalato che hai fatto?

Il mio portafoglio ha da molto tempo una buona percentuale di dollari e CHF.

Naturalmente niente di europeo a lungo termine, non mi piace giocare con l’incertezza, che è presente e evidente da anni.

Ma a seconda di come si prospetterà la situazione sono pronto a convertirne una parte in attività di impresa, prima di allora non se ne parla neanche minimamente.

La quota ancora in euro, SE svalutata, non perderà comunque il potere di acquisto perchè il pane continuerà a costare la stessa percentuale di stipendio che mi costa ora, e non avendo mai comprato Volkswagen non piangerò quando la Golf costerà troppo.

Ribalto la domanda: chi è così attaccato all’euro ce l’ha un lavoro, che è influenzato anche dall’andamento dell’economia, oppure vive di pensione o rendite o finanza o stato e quindi se ne sbatte altamente se le imprese chiudono perchè il lavoro si sposta in Germania?

le clausole cacs si attivano solo in caso di ristrutturazione del debito non in caso di sola ridenominazione… e per quanto riguarda le obbligazioni sotto diritto estero semplicemente se l ‘ Italia esce dall ‘ euro non esiste più euro quindi ripagheremmo tutto in lire e tra l’altro non essendoci piu euro non c’è piu la bce quindi i soldi che le dovremmo ( solo nell ‘ eurozona i governi si devono preoccupare di restituire i soldi alla banca centrale ) non ci sarebbero più…. lei signor danilo dt, che non penso abbia tutte queste grandi qualifiche, in un colpo solo dà degli ignoranti agli economisti francesi dello studio che ha nominato, a mezza francia che sostiene la le pen e a buona parte di italia che sostiene la lega nord o altri partiti no-euro; non è che ignorante lei? O non è che anche lei fa parte di quelle tante persone che in malafede sostengono una moneta che ha distrutto il nostro paese?

Vorrei ricordare che la BCE non è un istituto pubblico ma una società privata, mentre i titoli di stato sono emessi da un’istituzione pubblica che ha potere legislativo, quindi tra BCE e ministero del tesoro COMANDA il ministero del tesoro. Questa è la base della legislazione.

Quando tra privati c’è un’incertezza in merito a un contratto, è compito della magistratura verificare il contratto alla luce delle leggi. Quando c’è un incertezza su un contratto tra un privato e un ente pubblico, l’ente pubblico può emanare una legge che elimina tale incertezza, se ne ha competenza. Sulla questione delle CAC quindi lo scontro può esserci tra governo italiano e parlamento europeo, la BCE non c’entra niente perchè non ha alcun potere legislativo. Ha un incarico conferito da istituzioni pubbliche e ha un potere di fatto in seguito a questo incarico, ma qui non si tratta di contrattare, si tratta di legiferare.

Poi io leggo nel post di I&M dell’11/04/2013:

“Lo Stato, emittente dei Titoli governativi, potrà decidere in modo autonomo se e come cambiare eventuali condizioni di un BTP o di un CCT. Non male eh? Ma questo, voi lo sapevate?”

“Però le CAC taglieranno le gambe a qualsiasi interventismo dei risparmiatori, che dovranno SUBIRE le decisioni dell’emittente.

Morale: le regole del gioco sono cambiate. Prima, nel grande gioco d’azzardo dei mercati, lo Stato rischiava di vincere sempre. Adesso non c’è più dubbio. Faranno quello che vogliono e il risparmiatore sarà perdente in partenza. Unica nota positiva. Il fatto che le CAC sono solo sui nuovi bond emessi dal 2013.”

Allora, prima lo stato poteva fare quello che voleva, e adesso no? Non dovevano essere meno sicuri i titoli emessi proprio con le CAC? E adesso invece si racconta che sono più sicuri quelli con le CAC perchè meno a rischio di ridenominazione?

In ogni caso, come già scritto. secondo Mediobanca, considerando anche i titoli sotto CAC, uscendo a fine 2017 l’Italia perderebbe 71 miliardi. Una cifra che, se vera, sminuisce tutto quel terrore che si prospetta da diversi anni ormai e che è sempre stato totalmente ingiustificato, sempre secondo l’analista di Mediobanca.

emzag: Primo, non si sa cosa resterà della moneta unica in caso di uscita di Italia o Francia, magari nulla per cui in cosa paghi?

Esatto: non certo in marchi tedeschi, che è la valuta contro cui generalmente si esprime la svalutazione paventata. Fossero anche dollari (anche se non si capisce come possa essere possibile dato che gli USA non c’entrano niente), è tutto da dimostrare che la nuova valuta adottata dall’Italia si svaluti contro il dollaro, dal momento che oggi l’euro ha un valore allineato al fair value per l’economia italiana.

http://scholarship.law.duke.edu/cgi/viewcontent.cgi?article=6237&context=faculty_scholarship (pag. 8)

“The foregoing views assumed that CACs will operate in an identical way across the member countries of the Eurozone, and, as a matter of fact, the Article 12(3) of the ESM Treaty specifies that: “Collective action clauses shall be included, as of 1 January 2013, in all new euro area government securities, with maturity above one year, in a way which ensures that their legal impact is identical” (emphasis added). However, since the provisions are included in domestic law bonds, the question is whether imposing an identical contract term on the bonds of seventeen different countries, subject to seventeen different legal systems, will have the same effects (Borroso, 2013).

In particular, from an investor perspective, the key question is the degree of protection the local law provides against the legislature someday trying to retroactively change the CACs to make it easier for the sovereign to restructure (Kopf, 2013). In principle, it should be easier for a sovereign to retroactively change the rules governing a restructuring in a bond that has no rules specified than in one that has a pre specified set of procedures. But the question of how difficult it is will depend on

the specific legal system and how much protection it provides to investor expectations or property rights. For example, if Italian law and Italian courts are less protective of investor rights than are Austrian law and Austrian courts, then CACs in Italian law bonds are going to be more vulnerable to ex post manipulation by the sovereign than they would be under Austrian law bonds. ”

Sembra abbastanza chiaro che i bond con clausola CAC NON sono soggetti a legislazione estera; l’applicazione delle CAC con le stesse regole in tutta l’UE è un accordo tra i membri dell’UE per emanare leggi che regolino in modo identico le azioni collettive sui propri bond governativi soggetti a legislazione nazionale in caso di eventuale ristrutturazione del debito.

Quindi la lex monetae si applica anche ai bond con CAC, e (come affermato da damilan93) non costituisce ristrutturazione, quindi non scatena l’applicazione delle clausole CAC.

Stesso paper, pag.23

We have identical CACs that were inserted at the same time in bonds under multiple legal systems, so we can compare the pricing effects across legal systems – something that prior researchers were unable to do because they looked at CAC provisions in bonds issued under foreign law. Our results indicate that the value of contract terms does vary as a function of the quality of the legal system within which they are going to be applied.

PIù chiaro di così!

Perdonatemi, ho molta stima di tutti i vostri ragionamenti che di sicuro hanno un retroterra di studi e esperienze sul campo.

Ma ho la netta sensazione che sottovalutiate una cosa importantissima….IL TEMPO.

Vi comportate come se una volta usciti dall’euro avessimo tutto il tempo di mettere i pezzi in ordine sulla scacchiera e cominciare la nostra partita. NON SAREBBE COSI’. Spegnete i vostri monitor un attimo e fate mente locale. Tralascio i tecnicismi ,che anche li ci sarebbero lunghi discorsi da fare, ma voglio restare sul piano pratico. Avete presente quante pensioni oggi sono determinanti, DETERMINANTI, per moltissimi bilanci famigliari ? Ieri sentivo al TIGGI la giornalaia di turno spiegare con enfasi e con entusiasmo come l’inflazione sia finalmente aumentata. Qualcuno deve averle detto che era un bene. Noi sappiamo che per sbloccare una impasse può anche essere così.MA questa ,quasi urlando di gioia elencava le cose che sono di colpo aumentate ,come il prezzo del barile, l’elettricità il gasolio ecc. Come coniughereste un aumento immediato delle uscite di bilanci familiari con una svalutazione ed un aumento dei costi ? Quanto pensate che ci metterebbero ad andare nel panico ,non le Nonne Maria sparse sul territorio, ma le nipotine che si renderebbero immmediatamente conto che quei lavori che non erano assolutamente disposte a fare adesso pregherebbero di trovare e non troverebbero ? Quanto ci metterebbero a scendere in strada a spaccar tutto quei ragazzotti che con la loro quota di 200 euro riuscivano stoicamente a resistere sulle barricate di una crisi che sentivano già,ma riuscivano in qualche modo ad arginare? E questo sarebbe solo l’immediato,poi a pioggia tutti quei servizi che già erano in bilico e che di colpo non potrebbero più essere erogati. E non parlo di buche nelle strade o neve non tolta, parlo di ospedali, medicine, servizi sociali. Quelle integrazioni di affitti e spese condominiali erogate a pioggia a famiglie indigenti, spesso di immigrati, che ormai sarebbero diventate diritti e che adesso soprirebbero mancare e sentirebbero come un sopruso innsecando vendette sotto forma di pagamenti mancati e magari strette a coorte di categorie e nazionalità che verrebbero ad urlarvi sotto casa. Quando non a entrarci direttamente ,facendo i famosi espropri proletari che molti di voi manco ricorderanno, ma che già sono stati realtà nel nostro Paese. Quanto credete che lo Stato ci metterà ad esprimere un uomo forte ,espressione della Mafia che ci faccia risvegliare con la camicia nera nel giro di un anno ? Spegnete i monitor e guardatevi il film sullo schermo nero. E’ quello che succederà.

Condivido in pieno la necessità dell’illuminante post dell’amico DT.

E’ sempre più necessario capire quale futuro ci attende.

Sul come affrontarlo…non ho dubbi: non con la classe politica attuale, alla quale aggiungerei anche una bella fetta di ignoranti che sprecano continuamente risorse pubbliche.

Il tempo?

In tanti pensano che sistemerà le cose…

Niente di più sbagliato.

Per fare nuova luce sulle “potenzialità inespresse” della nostra nazione consiglierei di leggere quanto appena pubblicato sul sito di zerohedge:

http://www.zerohedge.com/news/2017-02-23/move-over-greece-italys-crisis-will-be-worse

Una cosa non è chiara: non è più reato (tranne che in un preciso frangente) spararsi le pippe in pubblico perchè avremo tanto tempo a disposizione tutti in fila per un pasto caldo oppure perchè continuerà l’insostituibile creatività dell’opera riformatrice del Parlamento?

Caro DT, pensiamo al piano B, C, D, E, F e così via fino alla Z che la vedo proprio male…

Esatto.

E’ la realtà di un Paese dove hanno insegnato a campare di rendita (BTP, cedole di azioni, prestiti a strozzo e via dicendo…) solo sulle spalle altrui piuttosto che sul proprio lavoro.

Chi dispone di capitali vuole una percentuale, una tangente, per poterli prestare.

Una volta si parlava di remunerazione del rischio.

Oggi il rischio non è più implicito, è endemico.

Il capitale, magari costituito da sudati risparmi, oppure frutto di operazioni anche losche, deve circolare, non deve stare fermo.

Ma per ripagare debiti creati da altri viene puntualmente tassato e falcidiato da mille prelievi.

L’inflazione?

Può andare bene ai tedeschi, alla BCE, al sistema finanziario.

All’uomo della strada? Non penso…

Così cresce il valore degli immobili? Bravi…così crescerà pure il prelievo sugli stessi…

Nella prima Guerra Mondiale chi si sparava nei piedi o nelle mani per evitare la trincea veniva messo al muro.

Oggi con l’inflazione che fanno? Battono le mani…

Non riesco a capire da quale lato della barricata è aumentato il numero dei cretini, ooops…degli ignoranti…

Compri pane tedesco o pane italiano?

Il petrolio lo paghiamo in dollari o in marchi tedeschi?

Se il marco o l’euro, sempre che sopravviva, si rivaluterà rispetto alla lira, chi se ne frega, anzi! Noi dobbiamo guardare il dollaro quando si parla di petrolio, e il dollaro è già salito del 30%, e io non vedo caos. Qualche anno fa il petrolio valeva 140$, e l’economia non si è fermata, lo stato ha pagato pensioni, stipendi e medicine.

Cosa succederà al dollaro quando l’euro sarà sparito?

Bravo DT! hai buttato la pietra nello stagno ed ora ti tocca sostenere la croce di fronte alla rivolta generale.- Voglio provare a spezzare una lancia a tuo favore.- Proviamo a guardare al problema da un punto di vista più semplificato e concreto..:

1 – se un creditore (sistema finanziario interno ed internazionale insieme) perde fiducia nel proprio debitore pensate che continui a fargli credito? e se si a quale prezzo? e chi paga? Pantalone!

2 – l’Italia è importatrice netta di beni e servizi, quindi, l’inevitabile svalutazione della nuova moneta (30/35% ipotesi favorevole considerando l’attuale rapporto debito/PIL ma soprattutto l’arretratezza tecnologica del sistema economico (fidatevi so per ragioni di lavoro quel che dico), farebbe salire i prezzi di importazione ed i costi di produzione generali almeno della stessa percentuale con una inevitabile forte ricaduta sui prezzi.- E chi paga alla fine della filiera con l’ulteriore impoverimento? Pantalone.-

3 – E’ plausibile (a mio parere) che il sistema imprenditoriale vedendosi tagliare ulteriormente il credito interno cessi del tutto di investire per via dell’alta inflazione e non potendo programmare il futuro con un minimo di attendibilità.- Quindi ulteriore aumento di fallimenti e delocalizzazioni, forte incremento della disoccupazione, quest’ultima a carico dello Stato.- E chi paga? Pantalone!

4 – Obiezione Vostro Onore! La Banca d’Italia dovrebbe ricominciare a stampare liberamente moneta per far fronte alle necessità del sistema economico.- Ma sappiamo bene che sia la conseguente svalutazione “competitiva” (Italiexit) sia l’inflazione da costi (presumo che quella degli anni ’80 – petrolio e guerra del Kippur – al confronto sia una passeggiata) avrebbero effetti effimeri e di breve durata lasciando il sistema Paese più inguaiato di prima nell’arco di 6/8 mesi.- E chi paga? Sempre Pantalone!

Non sarebbe meglio farsi carico dei necessari sacrifici e risanare gli squilibri gradualmente in 15/20 anni? Ho idea che le lobbies che condizionano largamente il Parlamento ed il Governo vogliano furbescamente evitare l’ipotesi per pescare nel torbido.- Abbiamo già visto come negli ultimi due – tre decenni le crisi sono state abilmente sfruttate per impoverire le classi intermedie (è un fatto!) e spostare la ricchezza accumulata e nuova prodotta verso una minoranza… è avvenuto tutto sistematicamente o per caso?

Per ultimo il nostro sistema bancario (pesce piccolo) che fine farebbe in conseguenza dell’incremento rilevante del rischio Paese? In bocca ai pesci grandi o ci si illude di farla franca attraverso fusioni dell’ultima ora sostenute dietro le quinte dall’intervento pubblico?.- E chi paga? sempre Pantalone.-

R.O.I.

Ancora??? Svalutazione RISPETTO A COSA???

Vogliamo parlare chiaro? Rispetto al dollaro? Rispetto al marco? Rispetto allo yen?

Abbiamo già svalutato del 30% rispetto al dollaro, e quindi? Dov’è l’iperinflazione?

Da chi è importatrice netta di beni e servizi? I beni e servizi che importiamo li importiamo perchè non sappiamo produrli oppure perchè la produzione si è spostata in altri paesi in conseguenza della svalutazione degli altri paesi (dove per svalutazione si intende anche l’adozione dell’euro da parte di economie più forti)?

Quali sarebbero i sacrifici da fare nei prossimi 15/20 anni? E perchè nonostante il vincolo esterno dell’euro non sono stati fatti? Cosa ti fa pensare che da adesso possa cambiare qualcosa? E che gli effetti di tali sacrifici siano meno peggio degli effetti dell’Italexit? Inoltre, visto l’andamento dell’economia italiana rispetto a quella tedesca (nostro primo concorrente) durante l’euro, secondo te tale tendenza può invertirsi? Se la risposta è no, l’economia italiana può resistere per i prossimi 15/20 anni? Se non c’è una classe politica adatta a gestire l’Italexit cosa ti fa pensare che ci sia una classe politica adatta a invertire tale tendenza e fare quei sacrifici che non siano l’austerità Monti-style che ha solo peggiorato la situazione?

Non credi che se ci fosse una forte svalutazione gli imprenditori non abbiano voglia di investire (e ricominciare a investire) per cogliere l’occasione di vendere sui mercati esteri? Di contro ci sarebbe anche voglia da parte delle imprese estere di acquisire le imprese italiane visto che costerebbero meno. Quindi una delle cose da analizzare e discutere (tra le tante) invece di teorizzare l’iperinflazione per convincere la gente che ci conviene l’euro è come evitare queste acquisizioni senza chiudere troppo il mercato e senza violare gli accordi internazionali. Per esempio.

Piacerebbe anche a me che non ci fosse inflazione.

Peccato che alla deflazione si accompagna spesso la stagnazione, e con la stagnazione io dipendente perdo il lavoro e tu imprenditore perdi fatturato, quando non l’azienda.

Non a caso si parla di inflazione “buona” (accompagnata dalla crescita economica) e inflazione “cattiva” (i prezzi aumentano per altre cause).

Quindi invece che prevedere la dimensione della svalutazione e dell’inflazione sarebbe più costruttivo capire se gli effetti sull’economia saranno più forti della svalutazione (tenendo sempre presente rispetto a quale valuta) oppure no.

🙂 non hai seguito il mio consiglio 🙂 non hai spento il monitor…ti risponderei così…il pane si fa con la farina, la farina col grano, il grano ci mette un anno a crescere…E NOI NON AVREMO UN ANNO DI TEMPO A DISPOSIZIONE …spiacente …

Ti assicuro che mentre ero al lavoro il mio monitor di casa era spento 🙂

Il passaggio alla nuova valuta è complicato e richiede tempo di attuazione, non può essere certo uno switch da un giorno all’altro. Non la faccio facile e non l’ho mai fatta facile.

Certamente se le istituzioni sono rimaste accecate dall’illusione che l’euro sarà eterno nonostante sia evidente che non funziona e non funzionerà mai, i problemi saranno maggiori, perchè in realtà di tempo per prepararsi all’eventualità della fine dell’euro ce n’è stato in abbondanza.

Quindi la domanda è: cosa può succedere nel periodo di tempo che serve per attuare il programma per passare a una nuova valuta? La risposta è: dipende. Non è certa, tranne per chi ha il dogma della svalutazione e dell’iperinflazione, tra l’altro con scarsissime argomentazioni.

P.S.: Il 60/70% del grano lo produciamo noi, il resto viene da Canada, USA, Francia, Grecia, Spagna e paesi dell’Est. Almeno adesso per quanto riguarda quella piccola percentuale di costo del pane dato dal grano sappiamo quali cross guardare. 🙂

Aggiungo:

Euro redenomination risk edges on to investors’ radar

https://www.ft.com/content/39d126d0-ed23-11e6-ba01-119a44939bb6

“ All eurozone sovereign domestic bonds that included CAC are still governed by domestic law, which is an unusual combination,” said Morgan Stanley strategist Elaine Lin. “The domestic law-governed bonds would give the opportunity to the issuers to unilaterally change the terms of the government bonds, a power that is not affected by the existence of the CAC. ”

Mi sono letto due volte tutte le argomentazioni!!!!! premetto che io sono di parte, decisamente anti euro e ancor di più anti teutonici che sono quelli che si sono approfittati della situazione e della insipienza dei nostri politici. Trascuro i paesi dell’est-Europa che si sono allineati all’EU per paura di rivendicazioni dell’orso russo.

Ciononostante ho trovato spunti interessanti anche fra i commenti che prevedono una “catastrofe” con l’uscita dall’euro, ma resto alla fine legato alla tesi di Gainhunter con il quale da diversi anni condivido il pensiero e i commenti.

Vorrei però aggiungere una mia conclusione: se aspettiamo che siano i politici italiani, di qualsiasi colore essi siano, a impostare una Italexit, dimentichiamocelo!!!!!! Sono invece convinto che stiamo percorrendo una strada in discesa che porterà all’automatico dissolvimento dell’EU e dell’euro.

Le rimostranze dei popoli sono più forti della burocrazia di Bruxelles per di più se i vari Moscovici e company con cui la Merkel ha voluto circondare Juncker ( che ha il vizietto di dire la verità specialmente al mattino quando fa colazione con un bicchierino in più, ma ha avuto, però, la forza di rifiutare le dimissioni alle quali lo stavano spingendo i filo-teutonici !!!!!) continuano a perseguitare i paesi più indebitati, Italia in primis.

Dovrebbero invece, per statuto, adottare una procedura di infrazione (tanto per dare un ‘esempio) a chi, come la Germania, ha una bilancia commerciale decisamente sopra i limiti consentiti. Ma ce lo vedete Schauble accettare una simile “ignominia” !!!!!

Mettiamoci a sedere sulla sponda del fiume e aspettiamo che…….

Paolo , tu e Gainhunter siete i miei commentatori preferiti. Mi manca un po’ il buon Surfer che starà nuotando in qualche parte del Mondo 🙂 Temo però che siate troppo coinvolti da una cosa che io chiamo ” i nostri merdosi 50 anni” .Magari provo a scrivere al Padrone di casa per vedere se lo ritiene interessante e nel caso mi interesserà un vostro parere 🙂 Ps a differenza di quanto possa sembrare ..merdosi non è offensivo ma solo diminutivo 🙂

L’italia subisce da secoli le decisioni di altri paesi (forse anche l’avvento di mussolini non è stato un evento deciso dagli italiani considerando i grandi elogi di churchill ai primi tempi).

Anche questa volta suppongo che accadrà la stessa cosa: gli usa decideranno come dovrà evolvere l’uem. Proviamo ad immaginare l’ipotesi di un governo di coalizione lega m5s nuova destra o come si chiamano con un programma contrario alla visione del dipartimento di stato: torneremmo all’istante agli anni ’70.

L’unica cosa che possiamo e dovremmo fare è prepararci all’evento e cercare di tenere in vita l’economia italiana fino a quel momento.

L’importante è che se in questo anno denso di elezioni in Europa dovessero vincere i partiti anti euro, anche in Italia vinca la coalizione antieuro, in modo che l’Italia sia dalla stessa parte. E questo dipende dai cittadini.

Se poi la paura è che i politici italiani non siano in grado di negoziare condizioni favorevoli per l’uscita, beh, finora non hanno ottenuto condizioni favorevoli neanche per stare dentro…

In ogni caso ricordiamoci che per la Brexit chi la sosteneva si è defilato ma poi si è trovato comunque qualcuno che sta rispettando la volontà del popolo, quindi non lasciamoci traviare dal fatto che conosciamo una cinquantina di politici che sono uno peggio dell’altro, tra gli altri 850 nell’ombra ce ne sono tanti che non fanno nulla ma anche tanti altri che potrebbero fare molto meglio di chi si è visto finora.

Mi fa piacere e ti ringrazio.

Io non credo che fuori dall’euro possiamo ritornare alla crescita del passato, tengo sempre presente la questione energetica riportata spesso su questo blog da John Ludd e quella demografica. Ma dentro l’euro è peggio perchè oltre a scontrarci con il nuovo paradigma energetico-economico ci troviamo a competere con un paese che è sempre stato un po’ più forte, che anno dopo anno ha ampliato questa forza grazie appunto alla sua svalutazione e che casualmente o volontariamente ha dato una forte accelerazione al gap di competitività che già aveva facendo un’ulteriore svalutazione interna nei primi anni dell’euro. Tutto questo gap non è recuperabile se non tramite la corretta rivalutazione della sua moneta (oppure la divisione dell’Italia che consentirebbe a qualche regione un tale abbattimento della pressione fiscale, e in poco tempo, che compenserebbe tale gap).

La corruzione, gli sprechi, l’evasione ecc., la cui eliminazione viene spesso proposta come l’alternativa, e un’alternativa migliore, non sono fattibili negli stessi tempi e soprattutto non ci sono dati certi sul loro ammontare reale né sulla reale fattibilità nella gestione di uno stato (cioè come abbiamo visto anche la Germania non è uno stinco di santo, il Nord Italia per diversi aspetti non si discosta dalla Germania, e questi problemi ci sono dappertutto, e meno nei paesi fortemente federali).

In questi anni, in cui ho dedicato parte del tempo libero a informarmi e pensare a questo problema, penso di aver individuato con ragionevoli e fondati indizi i problemi e le relative soluzioni pesando le possibilità e probabilità di realizzazione. Non ho ancora trovato uno straccio di analisi su come realizzare realisticamente una soluzione fattibile alla compensazione degli squilibri all’interno dell’eurozona. Questo per me è un motivo sufficiente a auspicare la rottura dell’euro. Sono pronto a cambiare opinione, come l’ho già fatto tempo fa quando ero sulla stessa posizione di Danilo, quando vedrò un’analisi convincente e accettabile, e senza farmi impaurire da teorie simil-terroristiche, e non supportate da analisi credibili, sull’iperinflazione da Italexit.

Grazie per l’aggiunta dell’articolo del FT, ancora più chiaro.

Molto intereassante ovviamente il link sul FT e ringrazio Andrea per averlo postato.

Per il resto posso solo dire che, temo, si tratti di un parere che non è asssolutamente definitivo.

Eccovi qui un altro pezzo che mi ha segnalato stamattina un amico del blog che va a ribadire quanto detto sopra.

Bisognerebbe dire “ai poster l’ardua sentenza”. E non essendoci precedenti, la sentenza sarà ardua sul serio e, temo, non a nostro favore.

Une sempio? Caso Grecia insegna no?

Vincent Vega:

Ciao DT

se non sbaglio esiste solo il diritto UK per salvarsi

chi ha soldi in una banca UK è soggetto a un eventuale esproprio / conversione forzata o altri problemi come da te ventilato per la germania in grassetto? (lasciandoli in una banca tedesca in Germania preserveremmo il loro valore in Euro ma poi bisognerebbe recuperarli e non è così scontato se venissero imposti dei controlli sui movimenti di capitale così com’è accaduto in Grecia.)

Grazie

Ciao Dream,

forse non il mio commento è passato inosservato.

Ti chiedo un opinione sul discorso UK

Grazie

Grazie Danilo x le spiegazioni, ma tanto per essere ancora piu’ chiari cosa accadrebbe in caso di italexit con ridenominazione dei titoli di debito da euro a nuova lira per questi assetts:

sicav di diritto lussembrughese (es Pimco, templeton, fidelity, in EURO e in $

obbligazioni suvering del tesoro americano in $ oppure della BEI e WB in EUR e in $

obbligazioni corporate e/o azioni di aziende area euro es volkwagen, unilever, rwe tanto per fare alcune nomi di obblig circolanti in italia e acquistabili al mot o EURO/MOT o sui mercati esteri, MA REGOLARMENTE DETENUTE DA UNA PERSONA FISICA RESIDENTE IN ITALIA IN UN DEPOSITO TITOLI DI UNA BANCA ITALIANA…

in soldoni cosa sarebbe soggeto a conversione di valta obbligata in fase di vendita o scadenza del titolo e cosa NO???

grazie x la risposta