in caricamento ...

CINA: rally azionario guidato dalla banca Centrale PBoC

L’economia della Cina sta frenando. Ma a differenza delle banche centrali più tradizionali, la PBoC ha delle munizioni in più. Intanto ha una ricchezza e delle disponibilità che altri mercati si possono solo immaginare.

L’economia della Cina sta frenando. Ma a differenza delle banche centrali più tradizionali, la PBoC ha delle munizioni in più. Intanto ha una ricchezza e delle disponibilità che altri mercati si possono solo immaginare.

Quindi, se la Cina rallenta e si “permette” di intravvedere all’orizzonte una crescita del PIL annuo inferiore al 7% (il FMI la prevede al 6.8%) ecco che subito la People Bank of China, analoga della nostra Bce, subito interviene e inietta liquidità. Questa volta in modo indiretto.

La Banca popolare della Cina (PBoC) ha deciso di ridurre il suo coefficiente di riserva obbligatorio (RRR – reserve ratio requirement) dell’1% – il taglio più grande dai giorni bui della crisi finanziaria nel 2008.

È segno che l’economia cinese è nei guai?

L’RRR si riferisce semplicemente al livello di liquidità che le banche commerciali sono tenute a lasciare nei caveau della banca centrale.

Abbassando il suo RRR, la PBoC incoraggia le banche a utilizzare più denaro per le loro operazioni di prestito, pompando più liquidità nell’economia, nella speranza di stimolare la crescita. (Source)

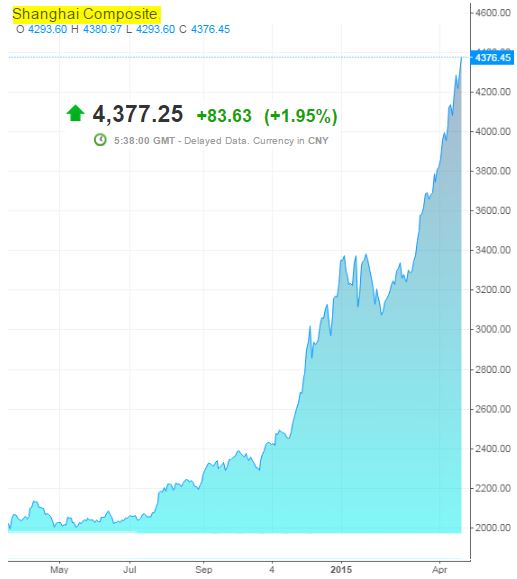

Quindi uno stimolo monetario bello e buono. Ma se ragioniamo un attimo, questa scelta espansiva non ptorebbe far altro concontinuare ad alimentare la folle bolla speculativa che sta facendo volare l’indice di Shanghai.

Shanghai Index

Ma se la borsa sale, e per poter stabilire se si tratta di bolla, basta guardare qualche altro indicatore. Il primo fra tutti è quello dei NPL, i Non performing loans. Crediti deteriorati in italiano.

Quindi Cina sempre più indebitata e nello stesso tempo con un peggioramento della qualità del debito. Il tutto, condito ad un peggioramento economico ed un listino azionario che sta andando alle stelle.

Fate la somma delle parti e capirete che qualcosa di poco sano, in questo sistema c’è. Poi per carità, la PboC ha ancora tante cartucce da sparare, motivo per cui la festa potrebbe non essere finita. Ma credo che un po’ di consapevolezza non faccia poi così male.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

FIguriamoci, mica mi sento solo!

E poi ripeto: non sto scrivendo che domai il mercato collassa, sto dicendo che tutto questo non durerà all’infinito e la storia insegna che certi estremi prima o poi…

QUINDI in questo caso….

TIMING IS EVERYTHING!

Ipotizzando che la quota di riserve obbligatorie superi di gran lunga quello delle riserve libere (cosa plausibile in assenza di distorsioni o frammentazione del mercato interbencario, cosa però che nel caso cinese non può essere data sempre per scontata, il passato andamento dei tassi interbancari insegna), allora una riduzione del RRR comporta un aumento del moltiplicatore monetario, tanto più necessario, per favorire il mantenimento idel cambio fisso al dollaro, specie in peesenza di un rallentamento del coefficiente di crescita deil ciclo prestiti-depositi.

Però sottolineo anche che, in presenza di disturbi nell’interbancario, funzione proporzionale alle criticità e rischiosità percepita fra le banche (di cui una misura in primis sono i rispettivi NPLs), le banche prediligono detenere una quota delle risorse liberate in forma di riserve libere presso BC oppure in titoli larggamente liquidi, x es. Mercato monetario.

L’indice Shangai Composite , che è equivalente al nostro FTSE MIB non mi pare in tal senso la scelta più adeguata in termini di scelte precauzionali di tesoreria, salvo pensare che la ricerca di rendimenti prevalga sulla sicurezza e si ritenga che PBoC comunque interverrà per salvare.

Mi sembra più logico pensare che l’intervento sia da leggere in ottica di ercato interno del credito e in funzione del peg al dollaro, benchè per quest’ultimo rimanga dell’idea che nell’arco di un anno la PBoC possa rinunziarvi (o sostituirlo con una bamda più larga) dato che USD si rivaluterà automaticamente con i primi rialzi dei fed funds.

In ogni caso un intervento sul RRR è sempre fatto in una ottica di medio lungo termine, perciò andrà ben analizzato e monitorato prossimamente x valutarne le implicazioni.

Ma tu guarda… benvenuto amico inclinato!

DICI bene, mercato del credito, ne ho parlato in passato… Take a look!

http://intermarketandmore.finanza.com/cina-il-treno-economico-rischia-di-deragliare-71048.html

Piacere mio di leggerti sul tuo blog 🙂

Ho letto l’articolo limkato e concordo con l’idea che lo stimolo serva al credito e indirettamente a sostenere i mercati azionari.

Sarebbe bello, disponendo di modelli matematici adeguati, poter discriminare quanto dell’attuale valore azionario è dovuto a “effettivo” valore contenuto nelle quote azionarie e quanto dalla liquidità cinese e mondiale che sta drogando i mercati.

Concettualmente non è una cosa impossibile, e varrebbe la pena farlo per rendersi conto della dimensione monetaria del rischio implicito nelle quotazioni attuali. Ma credo che sia già un bel problema decidere quali modelli di valutazione del valore aziendale adottare per dare tale presunto “valore effettivo” giacchè si sa bene che la semplice attualizzazione dei flussi di cassa futuri non è processo adeguato a ogni settore industriale, merceologico, finanziario, e che spesso altre variabili hanno un peso altrettanto importante(tasso di cambio, tassi bancari, investimenti con ritorni sul lungo periodo -penso all’industria estrattiva e farmaceutica), e come si vede alcune di queste variabili hanno impatti anche pesanti sia sul breve quanto sul medio termine.

Sarebbe però bello sapere monetariamente quanto si sta rischiando.

Sarebbe una misura della perdita potenziale da ripartire fra risparmio, investimenti e ulteriore intervento fiscale e monetario.

Evviva il “New Normal”!

Dai Danilo se per caso ti senti solo … http://www.rischiocalcolato.it/2015/04/sempre-piu-nel-territorio-inesplorato.html dedicalo a chi ti rimprovera d’essere catastrofista.