in caricamento ...

CINA: dopo il crac Evergrande cosa succederà?

Oggi sono due le notizie che “fanno la differenza”.

La prima è legata al FOMC che domani ci illuminerà sul tapering anche se l’annuncio ufficiale sarà probabilmente rinviato al meeting di novembre. Intanto negli States, parlando sempre di strategie espansive, è arrivata ieri l’approvazione di un disegno di legge che comprende la sospensione del tetto del debito fino a dicembre 2022. Quindi niente shutdown governativo. So benissimo che non potevamo qualcosa di diverso. Intanto però era giusto sottolinearlo.

La seconda è ovviamente inerente alla questione Evergrande. Una delle sue principali controllate, la Hendga Real Estate, ha annunciato che pagherà i coupon sul bond denominato in yuan in programma per domani. Una boccata di ossigeno per il mercato anche se la strada è ancora molto lunga visto che non ci sono notizie, sul pagamento degli interessi sui bond offshore denominati in dollari anch’essi in scadenza domani.

BOLLA IMMOBILIARE CINA: una storia ben nota

Ma lungi da dire che siamo fuori dalla crisi immobiliare. Ma siamo onesti…chi non ne era al corrente?

Ma lungi da dire che siamo fuori dalla crisi immobiliare. Ma siamo onesti…chi non ne era al corrente?

Nel mio piccolo, avevo parlato in modo chiaro sull’argomento già nel 2012 con le CITTA’ FANTASMA che incuriosivano (andatevelo a vedere, ne vale la pena), e poi successivamente con i primi segnali di BOLLA IMMOBILIARE nel 2016 e poi nel 2019 dove iniziavano ad essere evidenti degli eccessi come BOLLA IMMOBILIARE.

Domanda: ma voi sapere come Evergrande è andata in crisi e perché è stato uno pseudo “Schema Ponzi”?

(…) Evergrande sviluppa progetti immobiliari, soprattutto appartamenti, che vende ai compratori dietro pagamento di acconti, spesso finanziati con mutui, e paga i fornitori in prevalenza con debito commerciale a breve termine ma anche con emissione di obbligazioni, anche in valuta estera, che sono finite nei portafogli internazionali. (…)

Insomma, è evidente che c’è una sorta di autofinanziamento con mutui e acconti.

(…) Evergrande è finita in crisi di liquidità per una serie di situazioni, tra cui i limiti imposti dalle autorità cinesi al credito bancario rivolto allo sviluppo immobiliare (…) Qui possiamo intuire lo schema classico di questi dissesti: sviluppo a debito in modo forsennato, sin quando non interviene “qualcosa” o “qualcuno” a mettere fine alla festa. (…)

Prima bastonata su Evergrande, ma non è tutto.

(…) Secondo passo nello schema classico dei dissesti: sostituire le fonti di finanziamento. Da quelle bancarie, non inaridite ma certamente frenate rispetto alla sovra estensione di attività immobiliare, a quelle collocate dal settore dello shadow banking, o più propriamente degli schemi piramidali. La terza fase di questi dissesti è, come detto, una crisi di liquidità che diventa rapidamente di solvibilità. Per restare a galla, Evergrande ha proposto ai creditori e agli obbligazionisti di rilevare immobili residenziali e commerciali a forte sconto sulle quotazioni di mercato, destabilizzando l’intero settore. Sono le cosiddette fire sales, vendite panicate. (…) [Source]

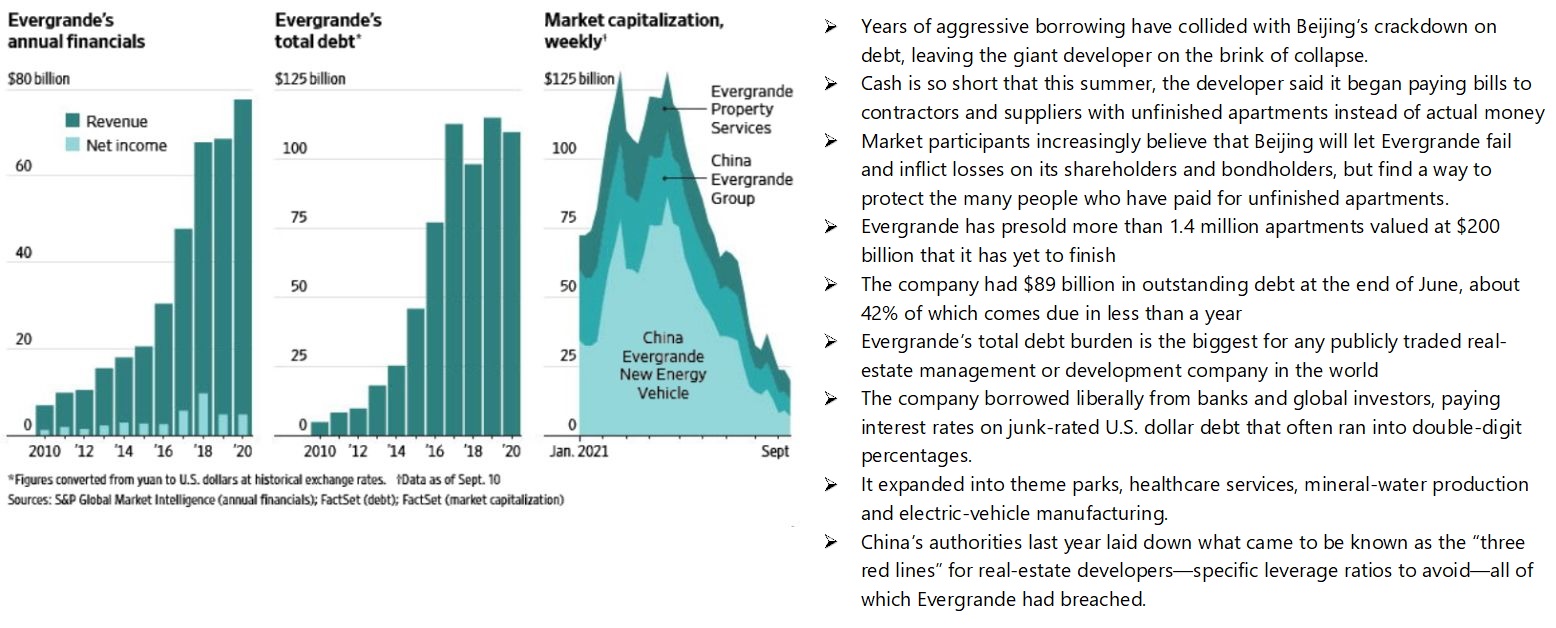

Un percorso che quindi tendeva auto finanziarsi e che tendeva all’infinito. Quindi prima o poi qualcosa doveva succedere. E i campanelli di allarme li avevamo già visti, come scritto prima, Campanelli che in progressione hanno portato ad una esagerata esposizione che poi, nel momento di minima crisi, ha fatto scoppiare la bolla. Questa slide del WSJ è definitiva sull’argomento.

Ovviamente vedremo nelle prossime ore che farà il governo Cinese, anche se continuo a pensare che lasci andare a ramengo un’azienda di queste dimensioni all’interno di un settore che pesa non poco sul PIL cinese.

TIME for CHANGE: la base per il cambiamento

La storia di Evergrande quindi presto troverà il suo epilogo, positivo o non. Intanto però l’alert è evidente per l’intero settore immobiliare, che è stato uno dei pilastri della crescita esponenziale della Cina e rappresenta almeno un quinto del PIL cinese. Un boom che è diventato bubble che infatti ha messo in allerta lo stesso governo di Pechino che da tempo denuncia la cosa: “comprate le case per abitarci, non per speculare”.

Dopo Evergrande, cambierà l’atteggiamento anche del settore bancario che si mostrerà molto più cauto nel concedere credito, non solo per il settore immobiliare ma in generale. Una logica quindi più prudenziale e meno sfacciata, una sorta di credit crunch che si sposa perfettamente con quanto SCRITTO QUI.

Per farla breve era un percorso obbligato per poter dare ad un paese così grande (a livello geografico, economico e demografico) un po’ di ordine e soprattutto cercare un maggior equilibrio nel percorso di crescita economica.

Nel breve è evidente la penalizzazione del piccolo investitore che ha visto il valore dei suoi investimenti scendere ma che, in ottica temporale di lungo termine, non potrà che portare benefici. Perché era assolutamente utopico pensare ad un paese che continuava a crescere dell’8% senza arrivare ad un’implosione.

STAY TUNED!