in caricamento ...

Cattivi pensieri su Banche, Euro ed economia in crisi

Dopo l’LTRO si torna nel baratro. Come prima e più di prima. E l’ Euro break up inizia ad essere seriamente considerato.

Non vado ad aggiungere altri discorsi alle tonnellate di parole che leggerete sui giornali di oggi, in merito a Unicredit ed al settore bancario italiano. Cercherò invece di capire se il settore bancario italiano è poi così sano oppure no.

Beh, ad essere sinceri, riuscire a rispondere a questa complessa domanda è quantomai impossibile. Proprio perché non si hanno i dati necessari. Purtroppo con i bilanci bancari non è raro ritrovarsi con qualche sorpresina.

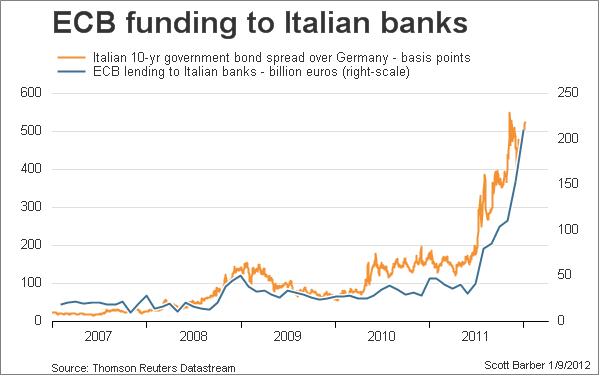

Nel frattempo però veniamo a scoprire che l’Italia ha registrato un nuovo non invidiabile record. Si tratta del denaro richiesto come finanziamento in BCE. Abbiamo superato i 200 miliardi di Euro. Mica briciole!

Ora la domanda sorge spontanea: questa valangata di denaro è stata presa in prestito sfruttando la bonta del tasso (1%) oppure per grosse necessità di liquidità?

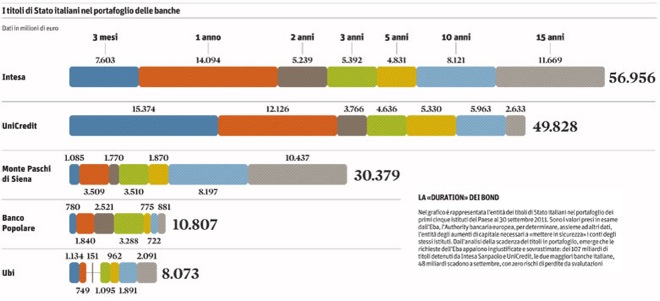

L’operazione LTRO dovrebbe aver fornito il mercato bancario e dell’Eurozona in generale, di tanto, tantissimo denaro, oltre anche le incombenze di cassa di breve periodo, denaro prestato all’1% con scadenza a 3 anni. Una manna dal cielo che ha vissuto una prima puntata nel mese di dicembre 2011 e che vedrà altre 2 puntate nel presente semestre del 2012. Per ulteriori dettagli cliccate sulla scritta LTRO. Qui sotto vi ricordo anche l’Esposizione delle banche italiane sul debito pubblico nostrano.

Ma al momento questa valanga di denaro a poco e servita, soprattutto nella sua “mission” di mettere psicologicamente in sicurezza dalla paura della fine dell’Euro (Euro Break Up) e dai timori sui default di grandi gruppi bancari e dei relativi effetti contagio.

E come è visibile dal grafico, anche lo spread sul Bund non ha beneficiato. Ieri il close ha segnato un pesante 531bp. Livelli sempre insostenibili.

Quindi? L’operazione “uragano di denaro” proposta da Mario Draghi è stata un fallimento? In realtà è presto per dirlo. Non è certo presto invece per dire che il mercato non si sente assolutamente sicuro.

Tanto per cominciare, il break up dell’Euro continua a preoccupare non poco. Tanto che continuano i test dei vari sistemi, per poter valutare se dal punto di vista informativo un Euro break up sia “digeribile” oppure no.

(…) Fast forward to 2012 and banks and brokerages in London are quietly preparing for a more unpredictable but potentially more destabilising event – the possible break-up of the euro. (…) To ensure it can handle potentially volatile and unusually active trading, ICAP says it has conducted tests to see if its EBS system – the largest currency platform in the world — can effectively quote and trade all 17 legacy euro zone currencies.

“Because we’ve tested the currencies, we are ahead of the market, and the pairs we have tested, we can turn them on overnight,” ICAP’s Rutter said.

Many in the industry say a currency exit would likely take place over a two- or three-day weekend, which would be enough time for trading systems to prepare. (Source)

E a questo rischio, dobbiamo aggiungere la forte incertezza su tutto il settore bancario europeo. Non dimentichiamo che quanto visto con Unicredit non è che la prima puntata di una serie di appuntamenti che vedranno protagoniste molte banche dell’Eurozona. Infatti è ben noto che l’EBA ha fatto richieste chiare. Ma la liquidità e poca e gli azionisti non proprio disponibili ad aggiongere altri soldi. E poi… la situazione del debito, la recessione, le tensione geopolitiche.

Credo che ce ne sia per tutti i gusti, una serie di episodi potenzialmente negativi che pendono sul mercato. Trovo con difficoltà qualche elemento da leggerein chiave positiva. Persino i dati sulla disoccupazione USA, tanto lodati dai media Oltreoceano, se riletti con attenzione fanno venire “cattivi pensieri”.

Dai ragazzi, un po’ di fiducia ci vuole, ma soprattutto in questo momento ci vuole consapevolezza. A partire dal semplice titolo di stato fino ad arrivare all’aumento di capitale di Unicredit. E’ un momento difficile e nessuno ci farà degli sconti.

L’importante è essere pronti anche a qualche scenario assolutamente imprevisto. D’altronde negli ultimi anni abbiamo avuto di vedere cose che, nei discorsi quotidiani, venivano catalogati nella categoria “non accadrà mai”.

Sostieni I&M. il tuo contributo è fondamentale per la continuazione di questo progetto!

STAY TUNED!

DT

Ti è piaciuto questo post? Clicca su “Mi Piace, sul +1 e su Twitter” qui in basso a sinistra!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

Possibile focalizzare l’ attenzione del Blog su questa frase ? “L’importante è essere pronti anche a qualche scenario assolutamente imprevisto.” Forse sarebbe il caso di approfondire il discorso visto che tutti siamo sulla stessa barca e vorremmo cercare di salvare i nostri risparmi o, per lo meno di limitare i danni. Come fare ?

Dici bene Valerio.

premessa: io continuo a credere che l’Euro non finirà e tutto queste paure vengono fuori a causa dell’immobilismo tedesco, sul quale viene fatta grande pressione.

Mettetevi nei panni delle grandi banche e società internazionali. Se un bel giorno si decidesse di tornare alle valute (caso secondo me difficilissimo) devono avere software adeguati per poter gestire il pesantissimo cambiamento. Quindi, per evitare cattivi sorprese, si preferisce provare e testare il sistema.

Quindi ribadisco: si fanno dei TEST che non contano nulla. In compenso però la parola chiave resta sempre la stessa : DIVERSIFICAZIONE.

E con i portafogli COMPASS abbiamo fatto fino ad ora un lavoro non solo egregio… 😉

Torneremo di certo sull’argomento.

E appena possibile vi parlerò anche delle posizioni di derivati sull?Euro. Ci sono iteressanti cosine da segnalare….

per ora la FED e la BOE hanno salvato le loro banche e pure hanno dato qualche aiuto agli europiigs conclamti e latenti.

Tutto questo lo paga e continuerà a pagarlo il parco buoi.

Bernanke ha raggiunto il suo obiettivo e non ha fallito

se il parco buoi si impoverisce e si suicida non è affar suo

perchè la gente si è indebitata allegramente e continua a comprare prodotti strutturati e gli enti pubblici non solo italiani sottoscrivono swap criminali?

chi ha grosse cifre da difendere deve portarle fuori dall’euro e dalle banche italiane (Poste e fondi inclusi), se non altro come misura precauzionale e nel totale rispetto della normativa

è veramente molto brutto arrivare a questa conclusione ma ci hanno costretto

Non dimentichiamo che le metodologie sono diverse. E non è assolutamente necessario andare “oltre frontiera” per potersi difendere dall’eventuale “Eurocrash”.

lo so, in tempi normali basterebbe diversificare gli asset in valuta e tenerli in qualche gestione o nel dossier titoli

io pensavo a scenari più catastrofici, che rispecchiano la previsione del video tedesc che hai postato ieri, praticamente il ritorno di governi dispotici, addio alla democrazia diretta e partecipata

in questo scenario socio-politico il governo non avrebbe nessun ostacolo a “manomettere” in qualsiasi modo i titoli che hai in Italia

d’altra parte abbiamo anche un illustre precedente: Roosvelt che dichiara illegale il possesso di oro e sequestra le cassette di sicurezza

e nel frattempo l’euro vale e varrà sempre meno… fra 4-8 settimane però, mi aspetto una ripartenza. Non mi stupirei di rivederlo a quote più alte, anche attorno a 1.35/37 a fine anno..

un aiutino per chi fa trading di breve termine..

http://leapfuture.blogspot.com/ (source)

Gremlin,

non credi che come protezione sia più che sufficiente avere per esempio tutto in valuta estera sotto forma di azioni estere nel dossier titoli presso una banca/sim italiana?

In caso di fine della democrazia con avvento di governi dispotici, credo che anche chi avesse trasferito tutto all’estero (nel totale rispetto delle normative) in valuta estera verrebbe facilmente costretto a far rientrare e convertire il tutto, visto che lo Stato avrebbe tutte le informazioni necessarie per costringerlo. Diverso ovviamente il caso in cui il trasferimento all’estero venisse fatto “in nero”, ma ovviamente non è di questo che stiamo parlando qui.

Ricapitolando: escludendo eventi epocali come la fine della democrazia, ritieni sufficiente come protezione detenere azioni estere in un dossier titoli italiano?

assodato che vogliamo fidarci del nostro governo del quale siamo certi che nei prossimi 5 anni mai effettuerà un prelievo forzoso a qualsiasi titolo sui nostri asset finanziari (intanto abbiamo il capital gain e i bolli e probabile che verremo pure tassati sulle transazioni perchè non è giusto che le commisioni finiscano solo nei bilanci dei broker bancari)

direi che se l’obiettivo principale è la protezione valutaria occorre diversificare fra bond, azioni, oro fisico e cash in valuta; quindi solo azioni non va bene

non sono disposto a dire altro se no Dream mi mena…

Non propenderei per scenari catastrofici. Certo che il grafico postato, fa veramente impressione.

L’unico modo per difendere quel piccolo patrimonio di risparmi che abbiamo, è seguire le indicazioni dei due “maestri” a cui mi inchino: Gremlin e DT

Ovvero: DIVERSIFICARE.

D’altronde, se lavorate come dipendenti di un’azienda, provate a chiedere al vostro datore di lavoro, se lavora solo per un cliente… oppure se ha più clienti tra cui diversificare le commesse.

Il meccanismo è identico: serve a ridurre il rischio.

L’ideale per proteggere i propri risparmi sarebbe portarli fisicamente all’estero occultandoli al fisco e poi dall’estero investire nei portafogli Compass.

Curare un sistema malato di “eccesso di debito” con altro debito non è la soluzione.Il QE non fa altro che creare azzardo morale e allocazione inefficiente delle risorse.

Questi distuttori dell’economia continuano a fornire eroina ad un eroinomane in overdose.

Il futuro è cupo e solo con un credit event dolorosissimo può pulire il sistema da leve-debiti-derivati tossici- e ristabilire il giusto price risk PER OGNI ASSET:

“Why Bernanke has Failed, and Will Continue to Fail”:

Ben Bernanke’s zero-interest rate policy (ZIRP) and command-economy efforts to maintain mispricing of risk, debt and assets are destroying capital and capitalism. No wonder his policies have failed so miserably.

To understand why Federal Reserve Chairman Ben Bernanke’s efforts to restart economic “growth” have failed so completely and miserably, we need to compare the present with the end of the Great Depression. There is a wealth of irony in the Chairman’s supposed expertise on the Great Depression, as his policies have backfired on “fixing” the Great Recession.

Rather than “fix” the economic malaise by re-inflating the credit-boom bubble, he has only increased the systemic vulnerability to a much greater crash.

This is akin to an “expert” on World War I recommending a bigger, stronger more costly Maginot Line as the “solution” to military vulnerability.

In the Great Depression, excessive speculation built on systemic fraud and embezzlement led to the implosion of a vast credit bubble.

The “solution” touted then and now by saviors of the Status Quo was to “save” the financial sector and debtors by substituting Federal spending (with the money being borrowed via the full faith and credit of the U.S.A.) for collapsing private borrowing and spending.

This “solution” failed because it refused to address the real problem, which was over-indebtedness in service of mal-investment. People lost faith in the system for good reason–it was fraudulent and opaque, and thus mispriced risk. If you can’t price risk or assets, then it’s insane to either borrow or invest.

The “solution” to the Great Depression was massive Federal debt and spending on World War II–but the “solution” had a key characteristic that is almost universally ignored.

Depression-era calls to bulldoze homes to be rebuilt and destroy grain so it could be regrown were rightly dismissed as mal-investment on a vast scale. But war is more or less an equivalent “consumer” via destruction. Hundreds of ships were built and then sunk, thousands of aircraft were built and then shot down or lost, and monumental mountains of provisions and supplies were manufactured and then either consumed or lost to enemy submarines, bad weather, rot and a host of other causes.

At the end of the war, most of the leftover goods manufactured–ships, tanks, aircraft, munitions, etc.–were mothballed or scrapped.

Despite this staggering waste, the war spending launched a long boom. How did it work this magic? One, it constructed new plant; unlike the Keynesian calls to bulldoze houses so they could be rebuilt, the war investment created factories that could then be converted to produce consumer goods.

More importantly, the war spending created a vast pool of private capital–what we call savings. As resources were diverted to the war effort, rationing limited both the manufacture and availability of consumer goods. Meanwhile, tens of millions of people were put to work, either in the Armed Forces or in the war manufacturing sector, and most had few opportunities to spend money. Industrialists also piled up war profits.

Though extend-and-pretend policies did not write off the overhang of debt that had depressed the economy and destroyed the market’s ability to properly price risk and assets, this gargantuan pool of private capital simply overwhelmed the remaining debt overhang.

Third, trust in the system was restored: the Federal government had effectively “won the war” by printing money and drawing upon the nation’s vast surplus of energy and labor, and the manufacturing and financial sectors had been brought to heel by the extraordinary demands of the war and by legislation that had responded to financial fraud and over-reach.

Recall that the root of “capitalism” is capital. Capitalism requires two fundamentals–capital to invest and open markets for goods and services that openly price risk, assets, hedges and goods.

Note that debt is not listed. Debt is not essential to capitalism. Indeed, if we explore the roots of modern capitalism in the 14th and 15th centuries, we find that commercial credit and hedges were the key ingredients, not debt. Lacking sufficient coinage to handle the rising volume of trade, merchants settled accounts at the great trading fairs in Europe.

Long, risky trade voyages were hedged with the equivalent of options and limited stock companies that distributed risk for a price. Leverage was limited by the transparency and appetite for risk.

Compare that with Bernanke’s policies, all of which severely punish savers (i.e. the accumulation of capital) and reward leverage and debt. By lowering interest rates to zero, Bernanke has imposed the opposite of the World War II experience of forced savings–he has made cash into trash and pushed everyone into risk assets.

By making credit dirt-cheap and backstopping financial-sector losses (i.e. institutionalizing moral hazard), Bernanke has destroyed the market’s ability to discipline mal-investment and openly price risk and assets.

World War II launched a boom precisely because private capital accumulation/savings were enforced; when the war ended, there was a vast pool of capital available for investment and consumption.

Bernanke’s policy is to punish capital accumulation and reward leveraged debt expansion. Rather than enforce the market’s discipline and transparent pricing of risk, debt and assets, Bernanke has explicitly set out to re-inflate a destructive, massively unproductive credit bubble.

This is why Bernanke has failed so completely, and why he will continue to fail. He is not engaged in capitalism, he is engaged in the destruction of capital, investment discipline and the open pricing of risk, debt and assets. When the next “credit event” sweeps round the Fed’s Maginot Line of encouraging mal-investment and masking fraud and rolls up the entire financial sector’s defenses against mispriced risk and credit, Bernanke will be inside the over-run HQ, wondering how his “brilliant” policies could have failed so spectacularly.