in caricamento ...

BORSE: multipli ragionevoli ma conviene comprare?

A comandare sono sempre gli utili. E questo lo dico da tempo immemore. Ma poi è inevitabile il confronto coi tassi di interesse perché è indubbia una correlazione tra i multipli aziendali ed i rendimenti del mondo bond.

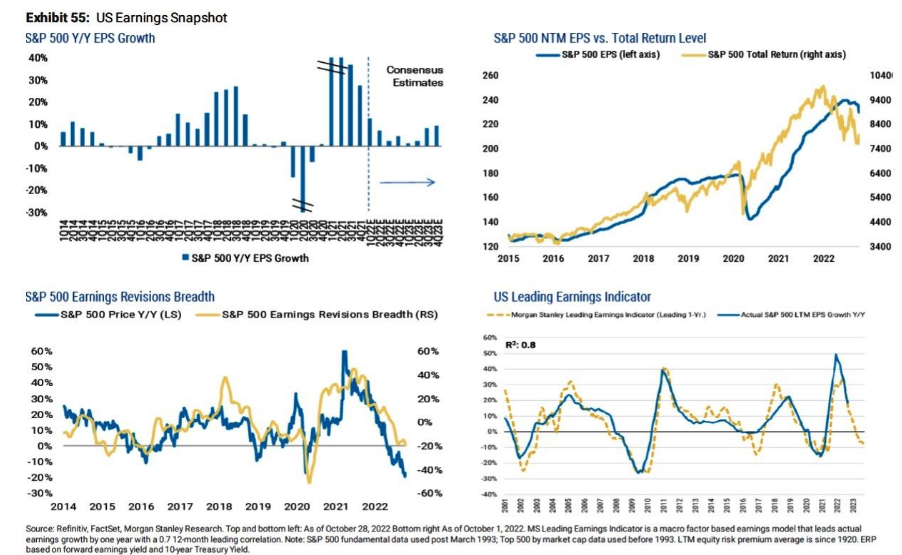

Alla fine delle settimane scorsa che è stata importantissima per la rendicontazione della stagione degli utili del terzo trimestre, il numero di società dell’S&P 500 che hanno riportato una sorpresa positiva sugli utili e l’entità di queste sorprese sugli utili sono ancora al di sotto delle loro medie a 5 e 10 anni. Di conseguenza, gli utili per il terzo trimestre sono leggermente superiori oggi rispetto alla fine della scorsa settimana, ma ancora inferiori oggi rispetto alla fine del trimestre. Su base annua, l’S&P 500 sta registrando la crescita degli utili più bassa dal Q3 2020.

Nel complesso, l’85% delle società dell’S&P 500 ha riportato i risultati per il Q3 2022 fino ad oggi.

In termini di ricavi, il 71% delle società dell’S&P 500 ha riportato ricavi effettivi superiori alle stime, che è superiore alla media quinquennale del 69% e superiore alla media decennale del 62%.

Guardando al futuro, gli analisti prevedono un calo degli utili del -1,0% per il 4° trimestre 2022, ma una crescita degli utili del 5,6% per 2022. Per il Q1 2023 e il Q2 2023, gli analisti prevedono una crescita degli utili del 2,3% e dell’1,5%. Per il 2023, gli analisti prevedono una crescita degli utili del 5,9%.

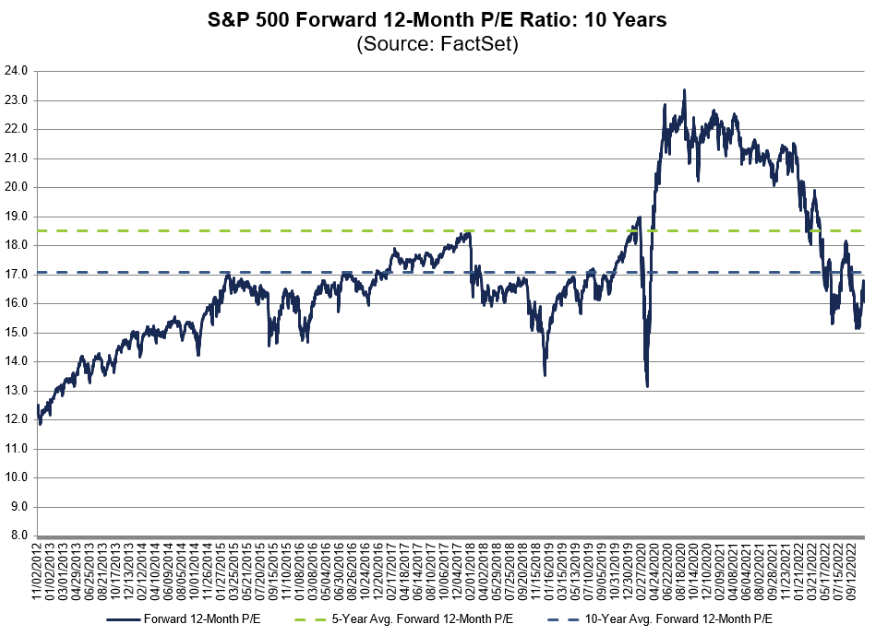

Il rapporto P/E forward a 12 mesi è pari a 16,1, che è inferiore alla media a 5 anni (18,5) e inferiore alla media a 10 anni (17,1). Tuttavia, è superiore al rapporto P/E forward di 15,2 registrato alla fine del terzo trimestre (30 settembre), poiché il prezzo dell’indice è aumentato mentre la stima dell’utile per azione a 12 mesi è diminuita dal 30 settembre.

Come ben sapete, considero poco il P/E, molto meglio il forward P/E 12m perché i mercati guardano avanti e non al presente. Dal grafico quindi possiamo dire che il mercato azionario è diventato interessante? Non è detto perché come accennato prima, è importante il ruolo dei tassi di interesse e la correlazione con gli stessi. Quindi siamo alle solite. Prima di dire che il mercato è finalmente interessante, bisogna capire se il trend dell’inflazione cambierà e, di conseguenza il mood delle banche centrali diventerà più ragionevole.

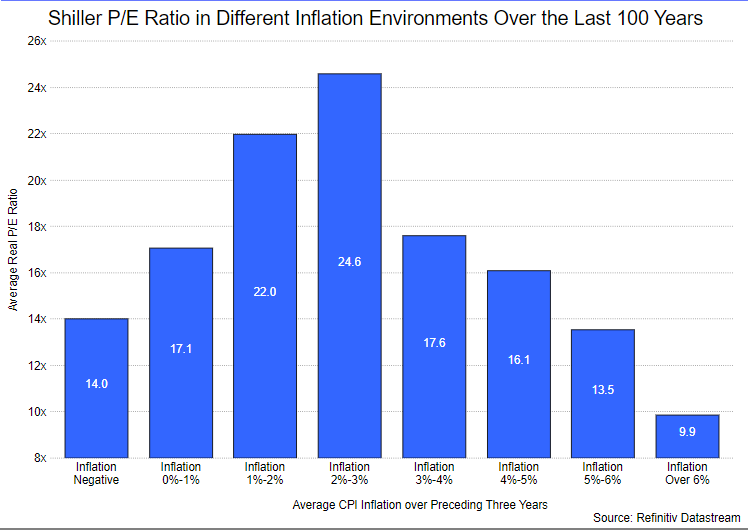

Qui alcuni scenari previsti per l’inflazione USA. Come vedete il worst case vede un tasso inflazione che rimane in area 9.4%. Il best case addirittura ragiona su un ritorno a 1.8%. dal gap capite quanto relativa diventa, oggi, un qualsiasi tipo di analisi. Quello che ci può aiutare è questo grafico che riporta il “corretto” Shiller P/E Ratio in correlazione con l’inflazione stessa. Fatene buon uso.

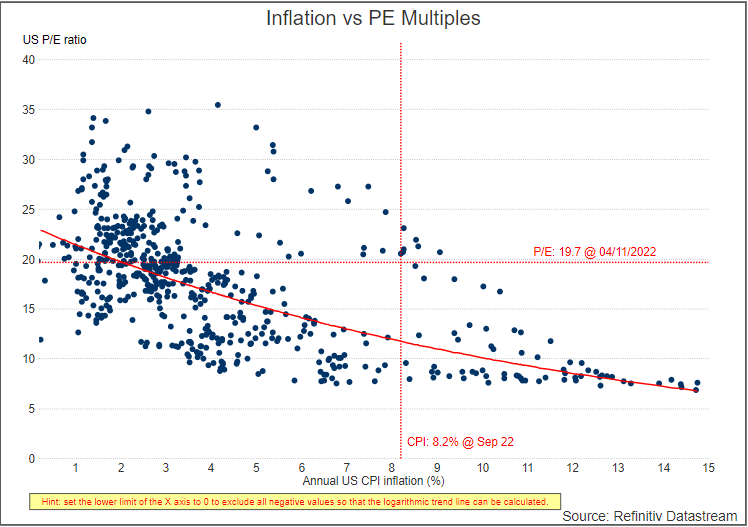

E chiudo con questo ultimo grafico. Il P/E confrontato al CPI. Vi può essere utile per poter ragionare come chiudere il cerchio.

STAY TUNED!

–