in caricamento ...

BANCHE E SOFFERENZE: la grande zavorra del sistema!

Possono essere molte le tematiche che possono distogliere la vostra attenzione dalla vicende che contano. I media provvedono quotidianamente a fornire una massa di informazioni e disinformazioni) che corrono veloci su tutti i canali, dai giornali più tradizionali, ai TG fino al web.

Ogni mercato poi ha le sue peculiarità e le sue caratteristiche, quindi certe problematiche le troverete più presenti su certe piazze anziché su altre. Ma una tematica resta la vera protagonista in Italia ma anche in Europa e, vista la sistemicità del problema, pure nel Mondo. E’ il sistema bancario, che resta sempre fragile e purtroppo drammaticamente interconnesso. Un sistema che “costringe” le banche centrali a certi tipi di comportamenti, sempre alla ricerca dell’equilibrio e del buon senso.

Ricordate il monito del FMI su DB? Questo è il classi caso di “too big to fail”. Se infatti dovesse saltare il colosso tedesco, vista l’implicazione che questa banca ha con gli altri istituti del pianeta, ci sarebbe il concreto rischio che tutto il sistema farebbe “pluff”.

Stiamo quindi camminando su un tappeto di uova… e credo che il futuro non ci riserverà di certo grandi miglioramenti.

Quindi, cari amici, ecco il mio consiglio: leggete le cose che contano (ovviamente oltre a questo blog, no? 🙂 ) e continuate a seguire con la massima attenzione le evoluzioni del mondo bancario.

Banche italiane in crisi? certo che si…

Partiamo dalla prima parte di questo post. Torniamo a ragionare sulle nostre banche. In questi giorni, a Venezia, c’è stato un evento poco pubblicizzato ma estremamente interessante, organizzato da Banca IFIS. Si tratta dell’NPL meeting. Credo che il nome dica tutto.

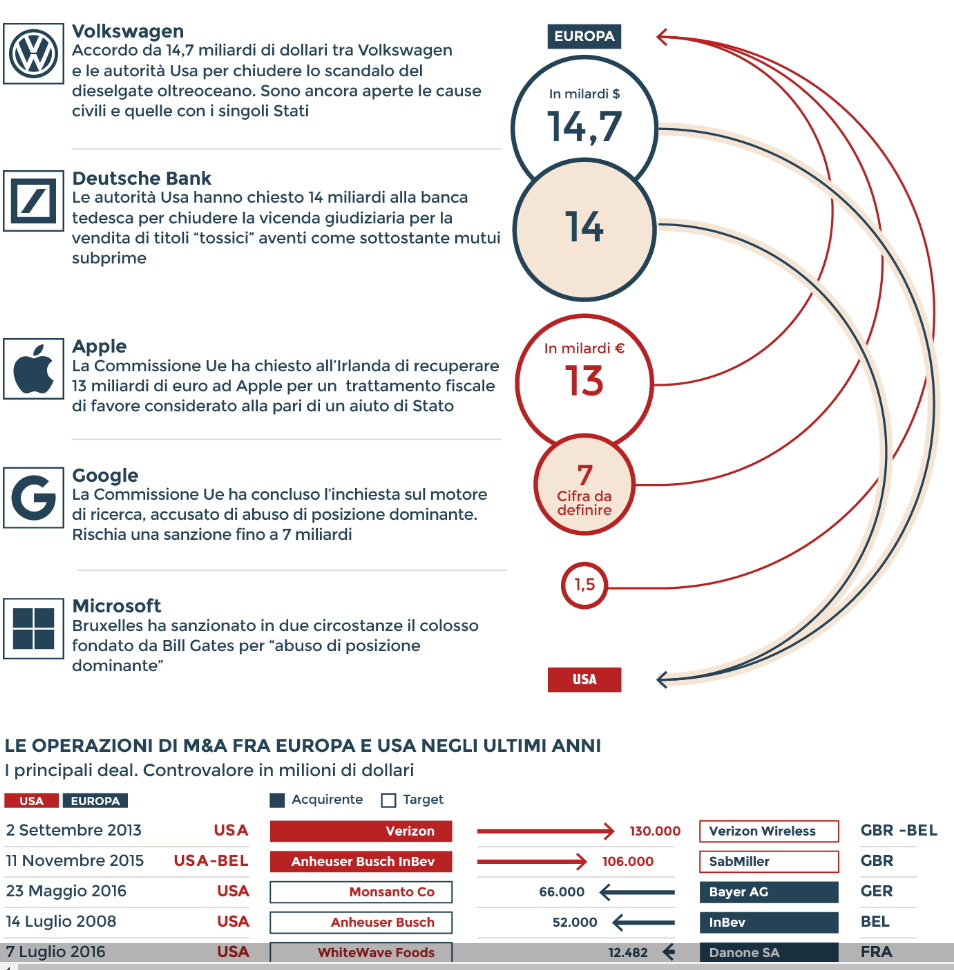

Questa slide, presentata a questo meeting, sintetizza in modo ideale la situazione degli NPL (non performing loans alias sofferenze bancarie o crediti deteriorati).

Sofferenze bancarie che si avvicinano al 20% (1 su 5 €), con NPL vicine al 50% nel mondo immobiliare, ed un aumento considerevole del tasso insolvenza in meridione.

Quindi il problema continua ad essere presente, eccome. E anche le società di rating se ne rendono conto. Ecco l’appunto di Fitch in merito alla questione.

(…) Per Fitch che ha pubblicato un report sull’asset quality delle banche italiane il monito è severo. Se le banche italiane non avranno “piani credibili” per ridurre il loro portafoglio di Npl, i loro rating verranno probabilmente abbassati. Questo l’avvertimento di Fitch in un rapporto in cui punta i riflettori in particolare sul caso Mps. (…) Quanto all’intera questione della zavorra dei crediti malati, Fitch nota anche che la massa di Npl italiani, «poiché non è stata adeguatamente affrontata all’inizio, ha raggiunto dimensioni tali che potrebbe costituire una minaccia per il sistema bancario Ue nel suo insieme se la perdita di fiducia nelle banche italiane contagiasse altri Paesi». Anche sul fondo Atlante gli analisti restano piuttosto perplessi. Il fondo Atlante viene definito «una misura di breve periodo piuttosto che la soluzione di lungo termine». (Source)

Cose ben risapute da chi segue il blog. Ma attenzione alla prima frase: sulla cessione degli NPL bisogna però ricordare che il problema non si limita alla CESSIONE. Questa è assolutamente fattibile anche da subito. Il problema VERO è il prezzo. Occorre infatti ricordare che le banche valutano a bilancio gli NPL all’incirca al 40% del loro valore. Fatte le dovute proporzioni, anche in virtù della slide prima citata, capite benissimo che si stanno facendo i conti senza l’oste.

Dite che con le GACS, ovvero le garanzie statali, le cose potrebbero cambiare? A dire il vero (vicenda Popolare di Bari insegna), le GACS si stanno dimostrando molto complesse sotto tutti i punti di vista. Possono aiutare sicuramente a limitare questo GAP ma non mancheranno certamente le difficoltà.

C’è però un ulteriore problema: il TEMPO.

Le banche DEVONO vendere in fretta e non perchè lo dice Fitch ma perchè è IMPOSTO dalla BCE: e quando sul mercato bisogna vendere in fretta, di certo non si venderà bene, anche perchè, come detto, non mancano i compratori potenziali e di liquidità in giro ce n’è in abbondanza.

Una cosa però è vendere. Un’altra è “svendere” (anche se poi, a conti fatti, NPL al 20% significherebbe un prezzo equo per il sistema ma pessimo per i bilanci delle banche).

Banche italiane in crisi? Si ma gli altri non stanno di certo meglio. Vedi GERMANIA.

Quanto vi sto per dire è un dato di fatto e quindi non voglio alimetare contestazioni sul fatto che in Germania la mano pubblica è stata usata pesantemente per aiutare il settore bancario. E’ un dato di fatto e rappresenta quanto è avvenuto. Ed è successo in tempi in cui era possibile farlo. Noi, da buoni italici ORGOGLIONI (gestione veramente brillante la nostra, un po’ come quando siamo entrati nell’Euro ed abbiamo capito tutto come gestire la situazione) non abbiamo saputo gestire correttamente la situazione ed oggi abbiamo moltti più problemi. Ecco quindi quanto ha “pesato” la mano pubblica ad esempio proprio in Germania.

Non male vero? Sopratutto se paragonato all’interventismo italiano. Però, attenzione attenzione, malgrado questo la situazione bancaria tedesca è tutt’altro che risanata. E se poi ci si mettono anche le beghe legali…

La vicenda DB è sotto gli occhi di tutti…

La Deutsche Bank “ha capitale a sufficienza per risolvere tutti i procedimenti giudiziari o ha bisogno di aiuto dallo Stato”? (…) Motivo delle “preoccupazioni che affliggono investitori e governo di Berlino”, ha scritto l’Handelsblatt, è “la richiesta del ministero di Giustizia degli Usa di un risarcimento record di 14 miliardi” (…) È vero che, alla fine del contenzioso, la cifra che l’istituto di credito tedesco dovrà pagare “sarà più bassa, come dimostrano sanzioni analoghe pagate da altre banche” – ha proseguito il quotidiano economico – ma la Deutsche Bank ha accantonato 5,5 miliardi di euro per far fronte alle sue pendenze giudiziarie, “una cifra che, secondo gli analisti, non sarà sufficiente”. (Source)

Certo, questo è solo uno dei problemi di DB, occorre aggiungere leva finanziaria, derivati di livello 3 con un prezzo che DB “si fa in casa” essendo titoli illiquidi, più tutta una serie di altre beghe.Però poi, in ambito di banche tedesche, non c’è solo Deutsche Bank. Ricordate la vicenda sui noli marittimi? Ne abbiamo parlato su questo blog.

(…) Questa volta non vi parlo di DB ma di un’altra banca tedesca, più piccola. Si chiama Bremen Landesbank, una banca semi pubblica che appunto si trova in enorme difficoltà per una catena di default proprio nel settore dello shipping, ovvero marittimo. Sofferenze pari a 400 milioni di Euro che rendono l’istituto ormai sull’orlo del default. O forse sarebbe meglio dire “sull’orlo del bail in”. In verità in passato avevo letto che questa banca doveva essere comprata da Nord LB, che detiene oltre il 50% della stessa, ma poi il quadro di bilancio ha ovviamente cambiato le carte in tavola.

E ora che succederà? Ovvio, non ci possono essere due pesi e due misure. Ma di certo anche in altri paesi, e non solo in Italia, le banche hanno qualche problemino. Anche nella sempre critica e rigida Germania, che magari, dopo questa vicenda, sarà un pochino più collaborativa e disponibile sul discorso “salvataggio banche”. (I&M)

Se già mesi fa il problema era presente sul settore bancario tedesco, ora con il fallimento del colosso del shipping asiatico Hanjin come la mettiamo? Occorrerebbe approfondire, ma al momento non ho numeri sufficienti per poter capire la vera esposizione del settore bancario tedesco su quest’area. Resta però il fatto che NON bisogna sottovalutare questa problematica.

Ma non mi fermo qui, e sia ben chiaro, non sto farneticando ma vi sto semplicemente mettendo nero su bianco la realtà dei fatti.

Parliamo di Landesbank e Sparkasse.

Un fenomeno anomalo, in quanto rappresenta una parte del settore bancario tedesco che è in mano pubblica e quindi vive solo l’ala protettrice del Governo della Merkel.

Nonostante le ricapitalizzazioni sopra citate, le Landesbank rappresentano tuttora un serio problema per la Germania.

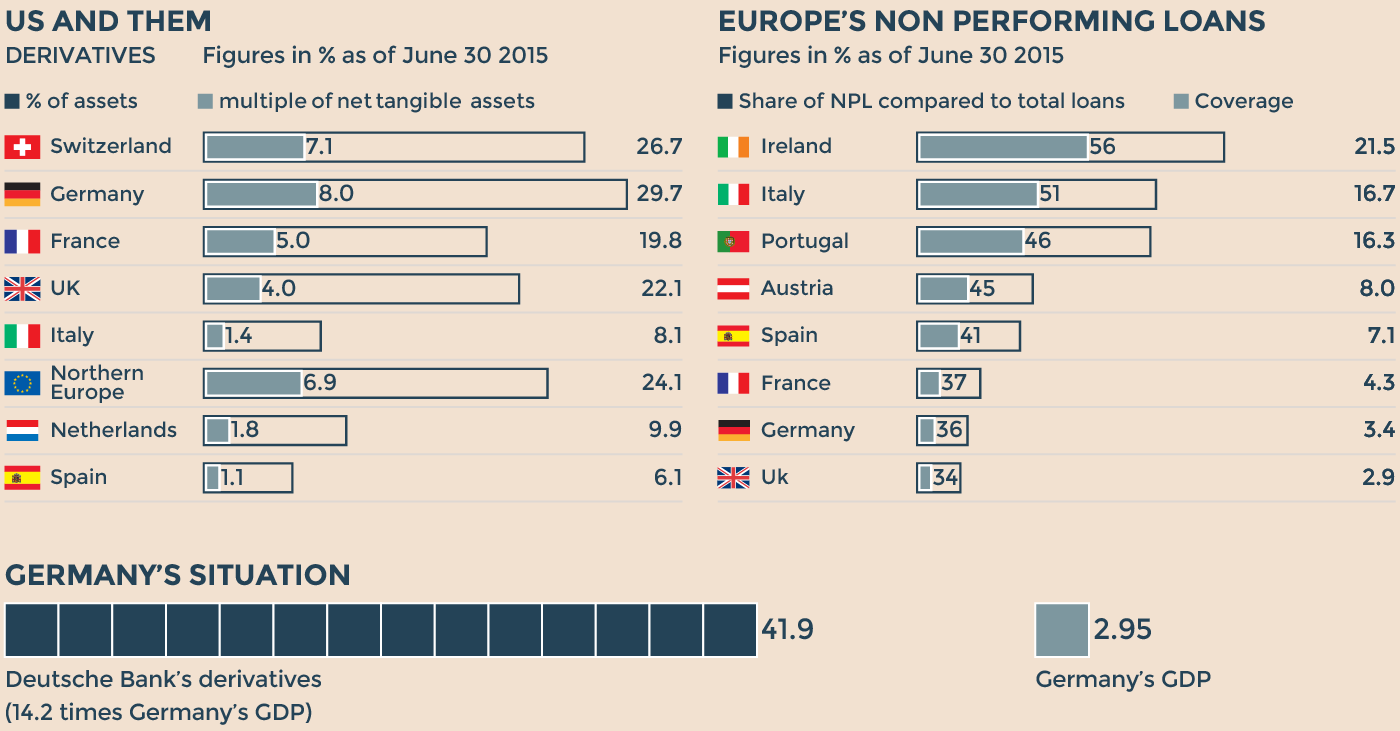

Cattiva qualita’ del portafoglio titoli e dei crediti, bassa capitalizzazione e leva molto elevata. Le Landesbank, gli istituti di credito tedeschi a controllo pubblico assimilabili alle casse di risparmio italiane, sono le pecore nere d’Europa fra gli istituti di credito. Nel 2008 e nel 2009, secondo quanto emerge dal rapporto 2011 di R&S Mediobanca sulle principali banche internazionali, hanno registrato perdite aggregate pari rispettivamente al 117% e al 26% dei ricavi e a un terzo dei mezzi propri di inizio periodo. Le perdite, in particolare, sono derivate dalla cattiva qualita’ del portafoglio titoli e dei crediti: il risultato delle attivita’ di negoziazione e’ stato negativo per il 37% dei ricavi nel 2007 e per l’85% nel 2008, per poi registrare una ripresa nel 2009.

Le svalutazione su crediti, pari al 4% nel 2007, sono esplose nel 2008 al 65,5% dei ricavi e nel 2009 al 54,7%. Nonostante le forti svalutazioni effettuate, i crediti dubbi rappresentavano ancora il 39% del capitale netto alla fine del 2009, pari a 18 punti sopra la media europea. Inoltre il grado di copertura delle posizioni dubbie lorde si attestava al 46%, pari a 8 punti in meno di quello delle banche europee.

Le attivita’ di classe 3, quelle meno liquide e ad alta sofisticazione finanziaria, rappresentavano l’81% del capitale netto tangibile a fine 2009, una percentuale quasi doppia rispetto alla media europea. Indicatori, si sottolinea nel rapporto, che evidenziano anche l’insufficiente capitalizzazione delle Landesbank, il cui capitale netto nel 2009 rappresentava il 2,7% dell’attivo di bilancio, rispetto al 4,6% della media delle banche europee, con una leva di 39 volte, 11 volte in piu’ del moltiplicatore europeo. Inoltre nel triennio 2007-2009 le Landesbank hanno ricevuto dai soci pubblici contribuzioni per 21,1 miliardi di euro, pari al 46% dei mezzi propri di inizio periodo, oltre ad avere beneficiato delle garanzie pubbliche del governo tedesco per fronteggiare la crisi di liquidita’ del sistema. (Source)

Me lo sono riletto più volte questo articolo perchè non credevo ai numeri esposti. E poi le nostre banche sono pericolose? Alla faccia! E allora che possiamo dire di questi zombie finanziari?

Per una volta sono d’accordo anche con il nostro Premier Matteo Renzi.

«Il governatore ha già un compito ingrato. A lui va tutta la mia solidarietà perché deve affrontare la grande questione delle banche tedesche: facciamo il tifo perché ci riesca». Senza farsi tradire dal sorriso, Renzi insiste sul filo dell’ironia: «Gli diamo un affettuoso abbraccio di buon lavoro» visto che «per qualche decina di miliardi di crediti deteriorati delle banche italiane ci sono centinaia di miliardi di derivati in quelle tedesche». (Source)

Critica, quella di Renzi, ampiamente lacunosa ed incompleta. Mettiamola così, in modo un po’ più classico.

” Perchè guardi la pagliuzza che è nell’occhio del tuo fratelloe non ti accorgi della trave che è nel tuo occhio?” (Luca 6,41)

Ma si sa, la politica guarda sempre e solo le pagliuzze. E poi noi tutti sappiamo dove ce le infilano le travi…

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Grazie Lampo anche per gli spunti che mi lanci via mail, sempre molto interessanti.

Qui ho cercato di far capire che in italia i problemi sono gli NPL, associati poi ad una bassa redditività del settore. Ma altrove non stanno di certo meglio…

In merito la Venezuela, hanno vietato l’accesso al paese ai giornalisti stranieri: non si vuole che “il mondo sappia”….

Maduro sta combinando una bella frittata….

il prezzo degli NPL non può essere definito a spanne (20% o 40%), tenendo presente che la differenza a 100% va in perdita a conto economico. Gli NPL necessitano di una selettiva e attenta gestione da parte di professionisti dedicati completamente alla loro valutazione.

Ogni NPL ha una sua storia e una sua configurazione dipendente dal tempo di esposizione, dalla disponibilità del bene, dalla situazione finanziaria del debitore, delle garanzie esistenti, dal processo giuridico in corso, etc. In poche parole ciascun NPL va classificato e inserito in una delle varie classi di valore; solo facendo tale analisi è possibile determinare il prezzo che verrà assegnato a ciascuna classe e promuovere la loro immissione sul mercato, sempre tenendo presente che il coltello dalla parte del manico ce l’hanno i compratori…

anticipare sbf costa a spanne .30, un mutuo viene via con uno spread .8-1%. Il tasso di ingresso in sofferenza degli ultimi sei mesi è circa il 2,5/3%…….con tassi passivi (nonostante il tltro) a .1/.2…..al bancario che apre la filiale la mattina conviene una bella consumazione di un caffè possibilmente moooolto lungo. Meno fa meno perde. Tanto comunque vada è un’esubero.

li ho sottoscritti tutti io, circa 5310000000000000000000000000000000, tanto che mi frega, posso coprire solo lo 0,000000000000000000000000000000001% circa come gli altri ! E’ un segreto però, azzzz, ora non più, finirà su ZH !

0,5 per mille……per cui i soldi per le commissioni li avevi….. conosco gente che non ha neanche quelli.

http://davidstockmanscontracorner.com/slow-moving-disaster-in-the-european-banking-system-revealed/

me li ha dati la FED, sapevo cose che voi umani è meglio non sappiate, la Yellen che si accoppia nei boschi con le alci canadesi, cose da pazzi, sai com’è lo stress fa fare cose strane e io capitavo da quelle parti con la mia tendina da trekking …

È vero che gli altri paesi europei anche una situazione bancaria pessima, peccato che sia l’Italia la più attaccata dalla speculazione. Ma la multa dei 14 miliardi è un “avvertimento” oppure questa è solo fanta politica?

La Yellen che si accoppia con le alci, Draghi che vola sputando fuoco, Kuroda che mangia pinguini vivi così è sushi fresco… Non c’è più religione e logica…. Che mondo strano

Puzza molto anche di politico, fa il paio con la maxi multa UE ad Apple.

Senza poi dimenticare che come ho scritto, molte altre banche si troveranno con maxi multe da pagare.

Probabilmente DB medierà e pagherà 6-7 mld $ ma sempre importi molti superiori a quanto previsto.

lasciamo i lazzi per un attimo. Ho letto l’articolo che hai linkato. Arrivato qui:

“… Those deposits move frequently via the purchase of US Treasury securities or even US stocks. When the depositor buys Treasuries or US stocks, his bank exchanges his Euro deposit for US dollars and transfers the US dollars into the US account of the seller of the Treasuries. That could be a dealer, another investor, or the US government itself. The Euro deposits are thus converted to dollars and become US bank deposits.”

ho smesso. Evidentemente l’autore ne capisce tra zero e zero meno meno. Nessuno converte euro in dollari (o in azioni o in bond o in qualsiasi altra cosa). L’unica cosa che si può fare è SCAMBIARE una valuta con un’altra (lasciamo stare gli acquisti/vendita a margine/leva sul forex e i derivati per comodità per ora). In ogni singolo istate ogni singolo euro mai creato è posseudto da qualcuno. Nessuno viene distrutto. Quel che avviene dunque è che ci sono più depositi in euro da qualche parte fuori dall’EU e più depositi in dollari in EU. Ma neppure questo è vero in quanto nessuno dollaro elettronico lascia mai il suo bravo computer in USA e nessun euro elettronico lascia mail suo computer in EU. Ma è troppo complicato e ci fermiamo qua. Quel che è certo è che l’autore dell’articolo non conosce come funziona il sistema monetario come peraltro quasi tutti, ed è per questo che è ancora lì.

Bel post DT, soprattutto per la neutralità nell’affrontare un tema così delicato in questo momento storico.

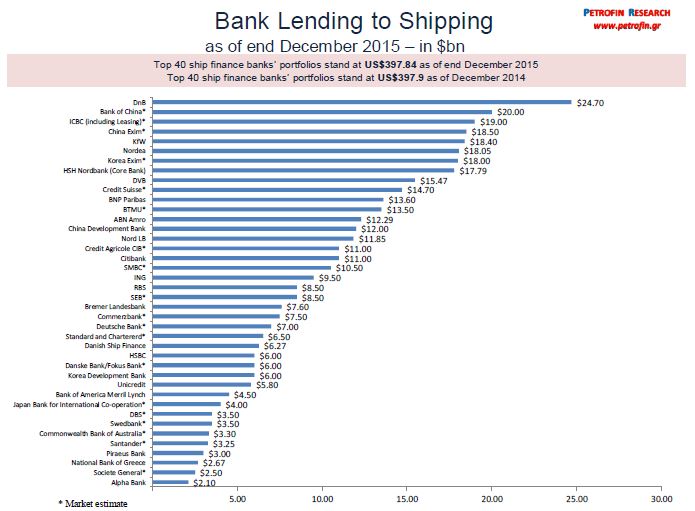

Per quanto riguarda l’esposizione del settore bancario tedesco sul shipping ci viene in aiuto questo articolo che riassume un report della Petrofin Research (dello scorso luglio):

http://www.maritimes.gr/art/en_1644.php

In questo grafico è evidenziato il dato più recente riguardante le 40 banche più esposte:

In quest’alto grafico notiamo l’andamento nel corso degli ultimi anni, per comprendere meglio l’evoluzione e capire in quale trend siamo:

E’ evidente che la Germania è la più esposta… anche se con un trend discendente.

Il report completo è scaricabile qui:

http://www.petrofin.gr/Upload/Petrofin_Global_Bank_Research-end2015.pdf

Andando a vedere il suo contenuto emerge ovviamente che le banche americane non hanno problemi di esposizione in questo settore.

Siamo in una fase transitoria, molto delicata, da quando si è instaurata la guerra tra USA e Medio Oriente sulla fornitura (e quindi prezzo) del petrolio (senza contare i Paesi gravemente feriti come il Venezuela dove l’inflazione ha raggiunto livelli assurdi e la popolazione è alla fame… mentre chi ha potuto è scappato già).