in caricamento ...

AMERICAN BUYERS: cash is king (anche per i buyback)

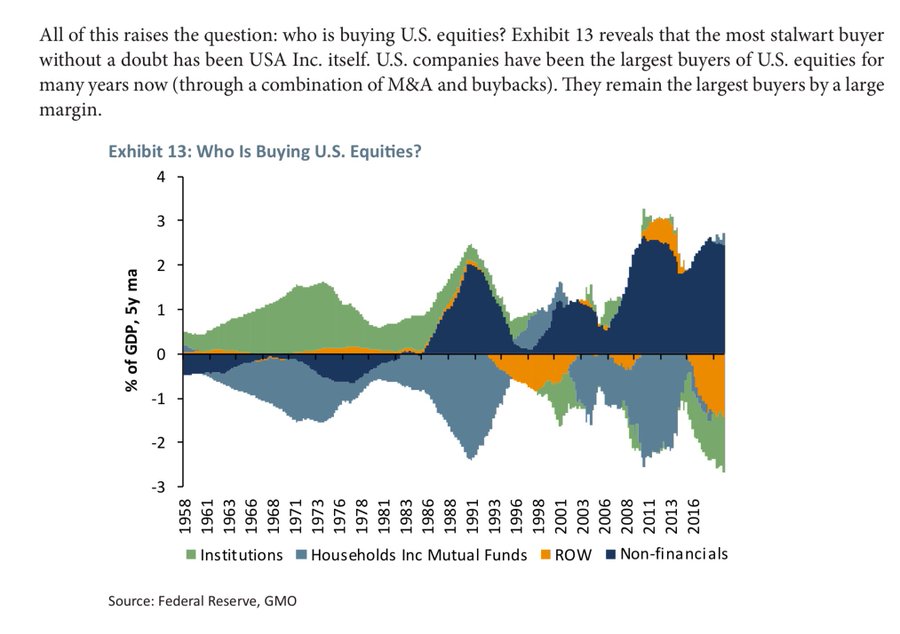

Volete sapere chi ha comprato azioni a Wall Street in questi ultimi anni? Di certo non i risparmiatori e tantomeno gli istituzionali. Il tutto si sintetizza con un termine : BuyBack (e M&A). Questo grafico di GMO è illuminante.

Quindi che succede se gli utili aziendali diminuiscono? Ok, peggiorano i multipli delle aziende quotate, e quando peggiorano i fondamentali diventa teoricamente normale ritrovarsi con delle correzioni. Ma se c’è meno cash, anche il denaro per poter fare dei buyback diminuisce, non vi pare?

Immaginate le conseguenze.

PS: certo, resta anche il tassello della leva finanziaria, ovvero il margin debt. Oggi ovviamente vola a nuovi record, + 19,5 miliardi di USD raggiungendo il livello RECORD di 581 miliardi di USD, complice anche una politica monetaria che resta molto accomodante.

Un super rally di Wall Street che si poggia su pilastri di argilla. Ma ormai la storia insegna, nulla vieta che la bolla continui a gonfiarsi, con la complicità di una FED che, però, inizia ad essere un tantino preoccupata.

(…) Margin debt is the embodiment of stock market risk. As reported by the New York Stock Exchange on Wednesday, it jumped 3.5%, or $19.5 billion, in November from October, to a new record of $580.9 billion. After having jumped from one record to the next, it is now up 16% from a year ago. (…)After stirring markets into an eight-year risk-taking frenzy, the Fed is now worried that markets have gone too far. Among the Fed governors fretting out loud over this was Dallas Fed President Robert Kaplan who recently warned about the “record-high levels” of margin debt, along with the US stock market capitalization, which, at 135% of GDP, is “the highest since 1999/2000.” “In the event of a sell-off, high levels of margin debt can encourage additional selling, which could, in turn, lead to a more rapid tightening of financial conditions,” he mused. (…) [Source]

Che dire, anche per stavolta “That’s all, folks!”. Vediamo come il “sistema” riuscirà a sorprenderci anche stavolta.

STAY TUNED!

–

Da parte mia penso che finché perdurerà la situazione di stag-deflazione a livello planetario la FED (BCE-BOJ) continuerà necessariamente ad intervenire mantenendo bassi i tassi (già al minimo, quando non negativi).- Questo porta a scontare i profitti (da ristrutturazione) a tassi in sostanza “inesistenti” provocando il perdurare delle quotazioni ai livelli attuali, che hanno da anni perso il necessario collegamento con l’andamento macroeconomico di riferimento.- Così assistiamo allo strano spettacolo dei mercati azionari che (in massima parte) fluttuano sulle nuvole.- Non vedo nei prossimi due-tre anni, finchè durerà questa situazione e salvo qualche scossone “tecnico” occasionale, la possibilità di un ritorno ad un sano equilibrio tra i valori azionari ed una seria crescita (!!??) economica.- Allora mi chiedo in futuro tornerà l’economia a crescere per prima o rinsaviranno per primi i mercati? Per ora la situazione è di stallo.-Mah!