in caricamento ...

CASH is king

Da un’indagina BlackRock è sconvolgente la quantità di cash a disposizione degli investitori mondiali.

Credo che non vi dirò nulla di nuovo se vado ad affermarvi che i mercati azionari hanno performato decisamente bene in questo ultimo anno.

Eccovi qui di seguito un estratto delle performance dei più importanti mercati azionari dall’inizio dell’anno (nella colonna %YTD). Come vedere sono molte le performance a doppia cifra, sia sui mercati “core” e le vecchie economie e sia sui mercati emergenti, malgrado tutte le vicissitudini di questi ultimi mesi.

Tabella: andamento mercati azionari YTD 2013 (al 30/10)

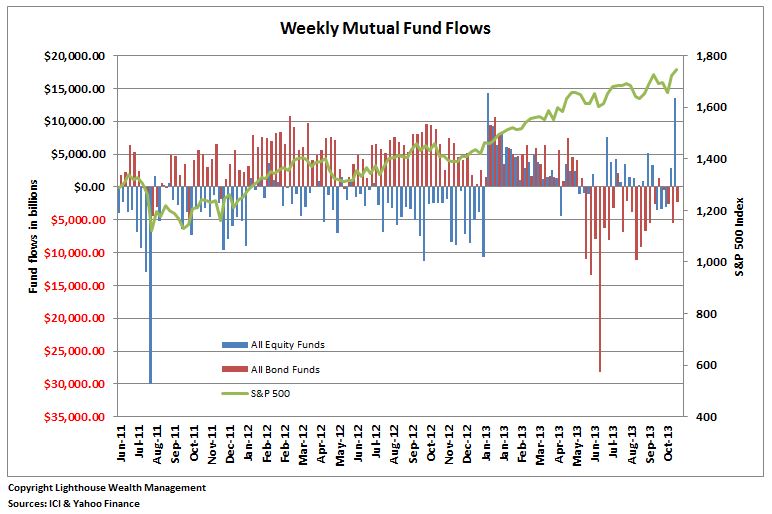

E visto che i mercati azionari vanno così bene, voi penserete che la gente di tutto il mondo abbia già riversato sull’equity una quantità inimmaginabile di denaro, anche a causa dei bassi rendimenti delle obbligazioni. Ed invece no. E questo grafico lo testimonia.

Weekly Mutual Fund Flows

Il denaro che è passato dal mercato obbligazionario al mercato azionario al momento non è poi così copioso. La “great rotation” ha ancora tanta strada da fare… In altri termini, c’è ancora tanto denaro che può finire sul mercato azionario “potenzialmente”. Ma non solo dal mercato dei bonds.

Una ricerca dei BlackRock, Global Investor Pulse Survey , ha illustrato che la clientela con oltre 250.000 USD continua a mantenere in cash una quantità di denaro veramente notevole. Pensate, la media degli investitori è la seguente:

A) cash pari al 48%

B) azioni pari al 18%

C) bonds pari al 7%

Il sondaggio BlackRock, eseguito da Cicero Group, ha intervistato 17.567 risparmiatori residenti negli Stati Uniti, Canada, Regno Unito, Germania, Francia, Italia, Paesi Bassi, Belgio, Svizzera, Australia, Hong Kong e Taiwan, nel periodo 24 agosto e 16 settembre . Il campione statunitense comprendeva 4.000 intervistati.

Ora non resta che da chiedersi se questa liquidità rischia veramente, col rally di fine anno, di finire sui mercati azionati. Io continuo a restare prudente soprattutto in virtù del fatto che i mercati genereranno tendenze figlie di parole, promesse, sentiment, timori, prospettive e quant’altro, legate alla politica monetaria.

Ed un mercato che dipende così fortemente dalla finanza non è assolutamente un mercato sano e prima o poi i nodi verranno al pettine. Intanto però seguiamo le tendenze. La festa potrebbe ancora durare un po’…

STAY TUNED!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui, contattami via email.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

I need you! Sostienici!

Buttate un occhio al nuovo network di Meteo Economy: tutto quello che gli altri non dicono

§ Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news dal web §

il dilemma del condannato a morte, piuttosto

sappiamo, o crediamo di sapere, che un giorno non lontano il castello di carte crollerà, i mercati azionari sprofonderanno: vogliamo essere preparati a ciò, non restare col cerino in mano, ma contemporaneamente vorremmo partecipare al banchetto ……. funebre

eppoi ……. quando ormai avevamo stradeciso che era straora di uscire dai bond, anche perchè si stava per … taperare, ecco che vien fuori la notiziola che Draghi sembra aver intenzione di prendere in considerazione la vaga idea di considerare l’eventualità di …….

TAGLIARE I TASSI 😯 🙄

già, c’è bisogno di allentare il cordone a causa dello spettro della deflazione.

Dunque:

le borse sono ai massimi storici, e pure

c’è un sacco di liquidità disponibile, però

l’economia langue,

il consumer spending è basso,

non c’è lavoro e

siamo in deflazione.

..mumble…mumble…

Incrementare o non incrementare ?

Più che il classico m’ama non m’ama sembra il dilemma del prigioniero 🙂