in caricamento ...

BCE avanti tutta, ma adesso viene il bello (o il brutto)

Il meeting BCE di ieri non doveva regalare grosse sorprese e così è stato, ma qualche spunto interessante è venuto fuori. Innanzitutto è evidente che il “mood” non cambia assolutamente. Anzi, la Lagarde ha ribadito che, dopo il meeting che ha lasciato invariati i tassi, è ancora necessario “ampio stimolo” da parte della politica monetaria. Verranno quindi impiegati, salvo imprevisti positivi, tutti i 1.350 miliardi del Pepp, benché il ritmo degli acquisti di titoli sia rallentato a fronte di una maggiore stabilità del mercato.

Il meeting BCE di ieri non doveva regalare grosse sorprese e così è stato, ma qualche spunto interessante è venuto fuori. Innanzitutto è evidente che il “mood” non cambia assolutamente. Anzi, la Lagarde ha ribadito che, dopo il meeting che ha lasciato invariati i tassi, è ancora necessario “ampio stimolo” da parte della politica monetaria. Verranno quindi impiegati, salvo imprevisti positivi, tutti i 1.350 miliardi del Pepp, benché il ritmo degli acquisti di titoli sia rallentato a fronte di una maggiore stabilità del mercato.

(…) La Banca Centrale Europea lascia invariati i tassi d’interesse: il tasso principale rimane fermo a zero, il tasso sui depositi resta a -0,50% e il tasso sui prestiti marginali a 0,25%. Lo comunica la Bce al termine della riunione di politica monetaria. Il consiglio direttivo della Bce “è pronto a regolare tutti i suoi strumenti, come opportuno, per assicurare la convergenza dell’inflazione verso il suo obiettivo in maniera sostenibile”. Lo conferma una nota della Bce al termine della riunione.La Bce continuerà gli acquisti di debito col programma per l’emergenza pandemica ‘Pepp’ “almeno fino a giugno 2021” conducendoli “in maniera flessibile nel tempo, per classi di asset e fra le giurisdizioni”(…) [Source]

Il messaggio deve essere letto molto positivamente dall’investitore. Significa che la BCE (come anche la FED) sono pronte a sostenere ancora economie e mercati per lungo tempo. Ottimo per equity e per il mercato obbligazionario. Un mercato obbligazionario che ha ormai ha trasformato i bond in “pseudo equity”. Infatti, con cedole pari a zero, è ovvio che soprattutto sui Govies, la performance non la si fa con il rendimento ma con il capitale investito.

Ragionamento che però vale anche per i Corporate. Guardate questo grafico su scala GLOBALE, il corporate ha registrato tassi minimi come mai è successo. Per le aziende, malgrado Covid-19, malgrado la recessione, malgrado la difficoltà del momento, c’è la possibilità di finanziarsi a livelli ridicoli. E se non devono finanziarsi, possono ragionare se fare “rolling” su scadenze più lunghe, andando quindi a ristrutturare il debito.

Cosa significa? E’ un modo per mettere la polvere sotto il tappeto e rimandare il problema della gestione del debito. Infatti ricordate bene che il default arriva non perché si è molto indebitati, ma perché ad un certo punto non ci sono soldi per pagare gli interessi (e i tassi bassi aiutano moltissimo in questa fase) oppure perché devo rifinanziarmi e nessuno mi sottoscrive le nuove obbligazioni (spostando in avanti il problema, si rinegozia per scadenze più lunghe a tassi più bassi. Bingo!)

Tutto questo è sano? Beh, non è sano ma di certo aiuta le aziende che sono un po’ borderline. Sempre sperando che poi la ripresa arrivi e che non ci sia un problema di cash. Ah si, ma posso emettere bond a lunga scadenza a interessi risibili. Però non sempre è tutto così fattibile in un mercato che è già oberato di debiti.

La differenza la farà sicuramente il tipo di ripresa a cui assisteremo.

Qui trovate i tre casi classici stilati da una nota casa di investimento (NB) . (Source: rete)

– Bull case (V-Shaped)

– Base case (U-Shaped)

– Bear case (L-Shaped)

Come potete notare, quello che qui è definito come U- Shaped assomiglia molto al mio scenario previsionale, quello swoosh di cui ho parlato in QUESTO POST. In questo momento il mercato sta scommettendo sul Bull Case grazie anche a dati macro abbastanza sorprendenti. Ricordiamo sempre che bisogna stare molto attenti alla macroeconomia in questa fase perché potrebbe essere non coerente.

Pensate un attimo a cosa è successo. Il lockdown ha imposto la chiusura dell’economia, come si chiude un rubinetto. Quindi si è formata quella che si definisce la “domanda arretrata”. Con la ripartenza, la domanda arretrata viene sommata alla domanda corrente e quindi i numeri fanno BOOM. Il problema è il dopo ed è quello che si scoprirà con il terzo trimestre e con l’outlook delle aziende, che dovranno ovviamente subire le conseguenze di un tessuto economico logorato da questa anomala crisi, avvenuta tra l’altro in una fase di fine ciclo, con l’aggiunta della crisi petrolifera. Ma di questo ho già parlato infinite volte.

Ultimo commento al grafico: per assurdo potremmo idealmente dare ad ogni singolo scenario una destinazione.

– Bull case (V-Shaped) : è il trend dell’equity

– Base case (U-Shaped): è secondo me il percorso realistico dell’economia

– Bear case (L-Shaped): è il trend del mercato obbligazionario

Almeno in questo modo, tutto ha un senso. ?Però solo dare un senso non basta e ci vuole di più. E chi ce lo deve dre questo di più? In passato è stato il grande protagonista dell’economia. E si spera che Covid-19 non gli abbia fatto perdere quello smalto che lo contraddistingueva.

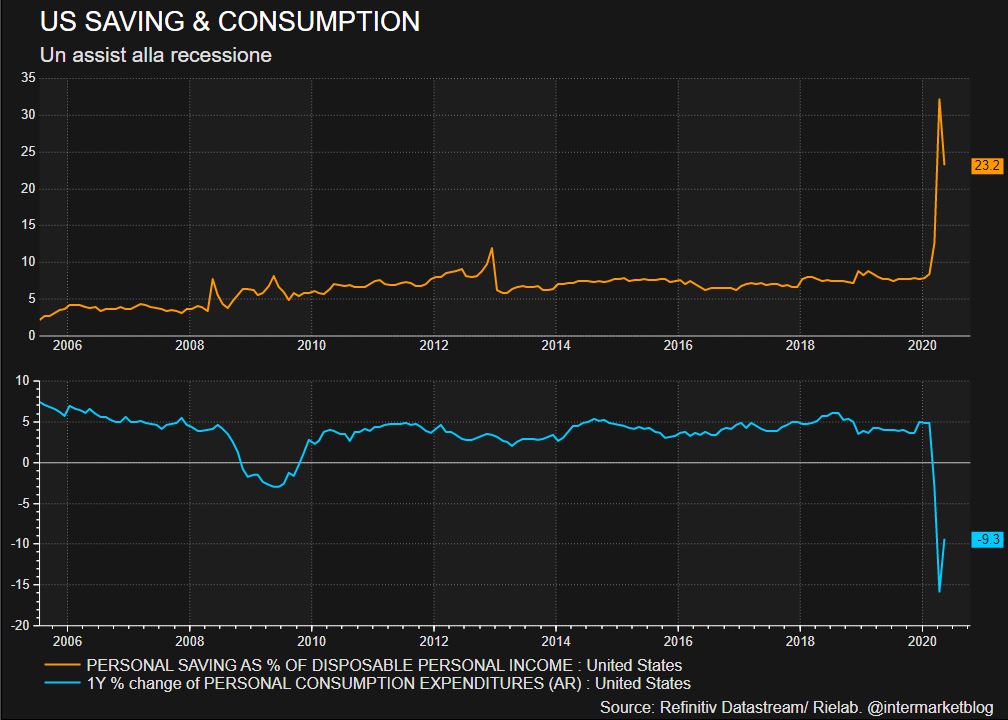

Sto parlando di colui che con il suo potere di acquisto ha più volte salvato il mondo dalla recessione. L’ormai mitico consumatore USA, che però ha cambiato vertiginosamente il suo stile. Le cose stanno un po’ migliorando ma…bisogna fare di più. La cosa che preoccupa e che in un momento dove i contagi in USA sono ai massimi, diventa difficile far invertire radicalmente questo grafico che un po’ è migliorato ma non in modo soddisfacente.

Consumi e risparmi USA

Clicca QUI per vedere l’elenco dei post della saga #TheBigCrisis

STAY TUNED!

Ciao Danilo,,,Hai scritto

“si è formata quella che si definisce la “domanda arretrata”. Con la ripartenza, la domanda arretrata viene sommata alla domanda corrente e quindi i numeri fanno BOOM. …….il mitico consumatore USA ect ect…..

Si vede che leggi del mio amico A.F. , ho lavorato alla scrivania accanto alla sua per due anni, gestivamo 3 Fondi Comuni e ci integravamo bene, lui approccio Growth io più Value e ci sentiamo spesso, una persona davvero preparata direi, c’è molto da imparare da lui…