in caricamento ...

CROLLO a WALL STREET: ma cosa è successo?

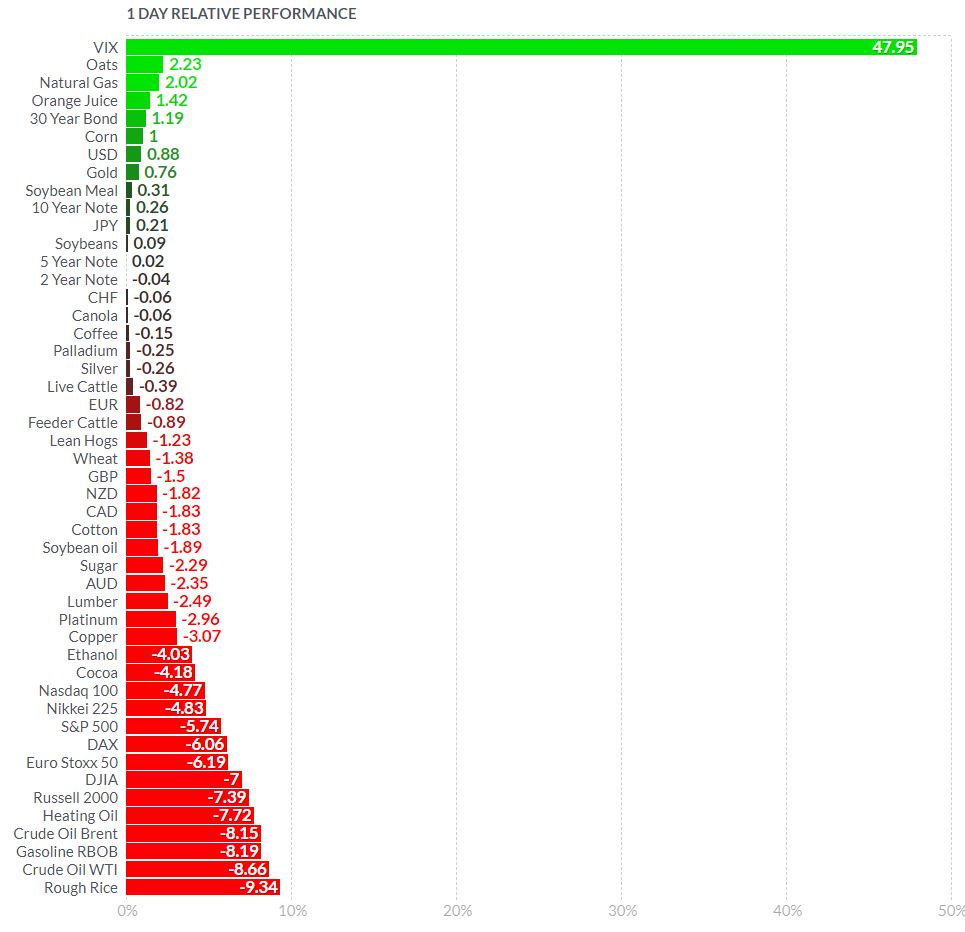

Sarei un bugiardo se vi dovessi dire che la correzione mi ha colto impreparato. I post li avrete letti nei giorni scorsi e credo avrete capito come la penso in generale su tutta questa situazione. E allo stesso modo non sono stupito della violenza della correzione. Un -7% del Dow Jones che è assolutamente coerente con quanto stiamo vedendo da settimane. Una violenza che tra l’altro era attesa e diventa persino coerente con il quadro di mercato.

Certo, ora siamo tutti a caccia di giustificazioni.

A caccia dei responsabili!

Primo responsabile è il FOMC. Su quanto ha detto il FOMC ho scritto un post (CLICCA QUI ) e non mi ripeto. Dare però tutta la colpa a Powell mi sembra esagerato.

Anche perché non sono usciti termini, dati, ragionamenti che generassero il panico. Ma il mercato ormai non è mai sazio, deve essere stupito, e ieri sera il FOMC è stato “lineare”. Non ha promesso nel breve fuochi d’artificio straordinari, riportando il tutto quasi in un quadro di ordinaria amministrazione. E il mercato voleva di più.

Volete dare la colpa ad una seconda ondata di Covid-19? Va bene, ma ricordate che per i mercati la seconda ondata avrà un impatto ben diverso (e molto più limitato) della prima, a condizione che non vada “out of control”.

Volete dare la colpa al petrolio, nuovamente in caduta libera? Beh, era ovvio attendersi degli aggiustamenti, soprattutto dopo un rally importante, in una fase di ripartenza ancora da definire e con una speculazione che torna a regnare. Senza poi dimenticare il livello delle scorte Usa in sorprendente aumento, chiaramente contro le previsioni.

Volete dare la colpa ai disoccupati USA? Beh, non sono dati così sorprendenti, ma alla fine tutto fa brodo.

Volete dare la colpa ai movimenti a favore di Floyd ed una perdita di popolarità per Trump? Qui sarebbe da discuterne ma è ancora presto per fare questi ragionamenti. Ma anche questo può avere un ruolo.

Volete aggiungere altre motivazioni? Va benissimo.

E la correzione è servita.

Tra quanto esposto, io responsabilizzerei più di tutto il FOMC, proprio perché è stata la benzina del rimbalzo e quindi, nel suo discorso di ieri, non ha regalato grandi news? Cosa poteva salvare il mercato? Beh, una cosa sorprendente. Magari nuove iniziative, oppure peggio ancora (si fa per dire) un ulteriore allargamento del perimetro degli acquisti. Fino ad arrivare un giorno all’acquisto di ETF azionari. Cosa che potrebbe solo essere rinviata.

E adesso?

Nulla cari amici, il mercato è esattamente quello di cui abbiamo parlato fino a qualche giorno fa. E’ sempre lui, con le sue stranezze, le sue anomalie ed i suoi eccessi. Ma ci vuole veramente poco per “scatenare l’inferno” nel bene e nel male.

Provate a fare un ragionamento banale ma concreto.

Come ho detto fino alla noia, il mercato è teoricamente sostenibile se i multipli attualmente scontati saranno suffragati da un brillante ritorno a quella redditività che andrebbe a giustificarli.

US price earning

Vi ho riportato sia il PE (price earning) che il Forward 12m PE. A corredo il fantomatico PE dei FANG che però inizia ad avere un ruolo non indifferente visto il peso dei titoli che ne fanno parte.

E’ chiarissima l’impennata dei multipli con il Covid-19 e il rimbalzo. Bisogna giustificare tutto questo. E quando iniziano a mancare gli argomenti, il palazzo di carta traballa.

STAY TUNED!

–

Come ho già sottolineato a Danilo, uno dei fatti più eclatanti delle ultime settimane è stato il progressivo allargarsi della forbice di performance fra il NASDAQ e tutti gli altri indici, americani e non.

dall’inizio della correzione, attorno al 20 febbraio fino al minimo del 23 marzo il nasdaq ha perso circa il 30% gli altri mercati fra il 30% e il 40%

Da li in avanti e fino all’altro ieri il Nasdaq ha “staccato” gli altri indici del 15-20%… Che c’è di strano? sembra nulla, in un periodo di grande rimbalzo è normale che il nasdaq faccia meglio

Però adesso è evidente una cosa… sembra un indice quasi a sè stante, avulso dalle condizioni economiche generali. ANCHE i sassi sanno che tutti si sono buttati sui tecnologici quanto a ragione in questa misura non si sa.

Chi ha una “anzianità” di borsa di lungo corso ricorderà che a fine anni 80 l’indice Nikkei 225 toccò quota 40.000 e il mercato esprimeva un PE fra fra il 60 e il 90 ( a seconda dei vari calcoli) gli analisti del tempo, almeno i più avanguardistici affermavano che il PE non contava più, era morto, c’era un nuovo paradigma,, e via cantando

Poi sappiamo tutti come andò : da 40.000 il mercato perse circa il 75% e crollò a 10.000 e il record storico del mercato giapponese resta ancora quel 40.000 di 30 anni fa ( adesso vale poco più della metà di allora…

LUNGI da me il prefigurare un andamento similare del Nasdaq però bisogna essere consapevoli che un mercato che esprime tali livelli di PE ha bisogno di continuo di quello che ha affermato Danilo qui sopra: ” mercato ormai non è mai sazio, deve essere stupito, e ieri sera il FOMC è stato “lineare”. Non ha promesso nel breve fuochi d’artificio straordinari, riportando il tutto quasi in un quadro di ordinaria amministrazione. E il mercato voleva di più.

Questa è una considerazione di carattere generale, ma se scendiamo nel particolare, per fare qualche esempio di singola esagerazione potremmo citare ( lasciamo stare TESLA ormai argomento vecchio) la recente IPO Nikola , quella del camion elettrico, non ancora prodotto un esemplare, ma la sola idea sulla carta ha fatto esplodere la quotazione portando il titolo a capitalizzare più in alto di tante società del settore