in caricamento ...

BORSE: dopo il crollo, cosa possiamo aspettarci da Wall Street?

Tassi di interesse. Nell’analisi intermarket una corretta interpretazione dei tassi di interesse è assolutamente necessaria per poter fare delle analisi fondate e credibili. Senza voler “scomodare” l’intermarket, è comunque sotto gli occhi di tutti l’importanza delle strategie della FED in questo momento. Tanto che lo stesso Trump sembra aver perso le staffe con Powell:

La correzione a Wall Street è causata dalla Fed. Donald Trump non molla e va avanti con i suoi attacchi alla banca centrale. La sua politica monetaria è troppo stretta, “sta facendo un errore. E’ fuori controllo”.

Poi aggiunge: “non licenzierò” il presidente della Fed Jerome Powell, sono “deluso”. [Source]

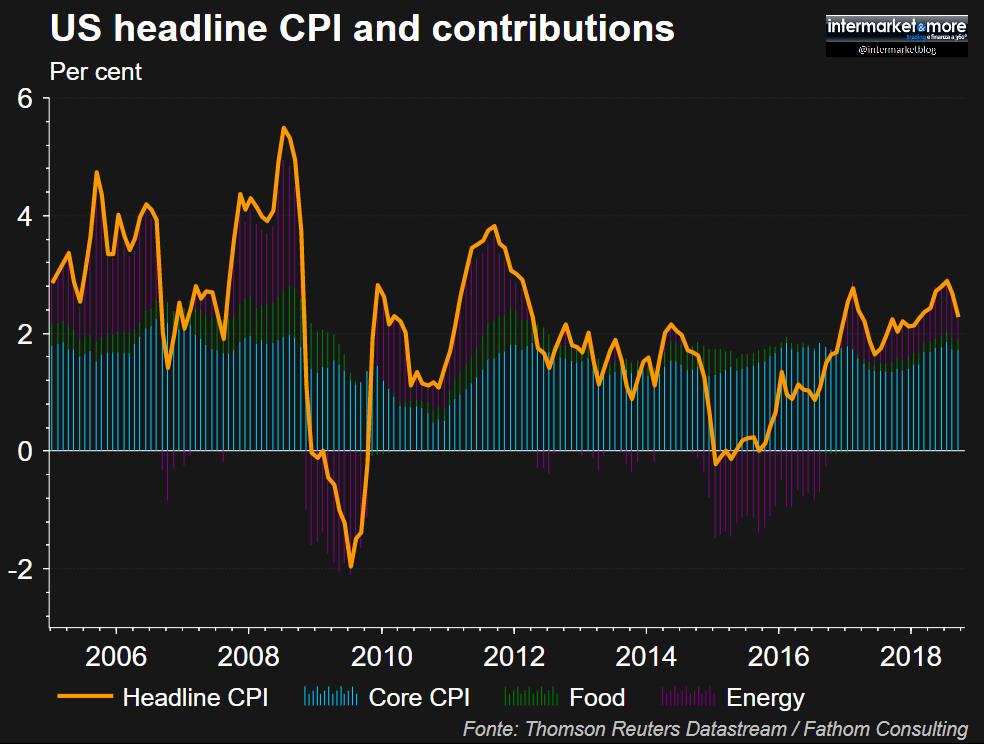

Strategia oppure sincera divergenza di idee? Ricordiamoci sempre che, a certi livelli, vogliono farci vedere quello che loro VOGLIONO e quindi, nel teatrino del sistema, siamo tutti spettatori e loro gli attori protagonisti. Intanto però una cosa sembra chiara. L’inflazione non sarà galoppante, non rappresenterà un pericolo e quindi la FED farà salire i tassi di interesse in modo meno progressivo, anche per la gioia di Trump, ma anche dei mercati che iniziavano ad essere preoccupati. I tassi di riferimento dovrebbero infatti restare ai livelli più contenuti nell’Eurozona e in Giappone, dove le rispettive banche centrali manterranno i propri tassi intorno allo zero ancora per molti anni, secondo il mio punto di vista. E negli USA? Come ho detto prima, non vedo una progressione geometrica. Dove arriverà la FED? Non sopra il 3% e magari non oltre il 2,75% a target. Motivo? Fondamentalmente per come si sta comportando questo grafico.

Ma questa è un’altra storia: intanto però bisogna segnalare una cosa. Il “raffreddamento” dei timori inflattivi aiuta il morale (sentiment) dei mercati che rimangono sempre con tanti punti interrogativi (elezioni mid term, dazi Cina, tensioni geopolitiche, emergenti che traballano, Brexit, Italia ecc) ma che possono provare a ragionare con calma sulle prospettive degli utili aziendali. Fateci caso, ad oggi siamo a circa il 10% delle aziende dell’S&P 500 che ha riportato i risultati aziendali e, udite udite, il 90% ha battuto le stime. Bene anche il fatturato delle stesse aziende che batte le stime per il 70% delle aziende:

non posso ignorare questi dati, che al momento possono essere il motivo di una tenuta degli ultimi minimi registrati qualche giorno fa.

Ma state all’occhio, anche a causa della finanza passiva, i mercati possono sorprenderci e raggiungere picchi di volatilità inattesi. E si sa, il mercato ha sempre ragione. Anche perché certi indici sono agli estremi. Mercati alla frutta quindi? Calma… una cosa è certa, dimentichiamoci i mercati visti negli ultimi anni. Sarà tutto molto diverso.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Qui d’accordo con Danilo.

Inoltre bisogna dire una cosa sui tassi. La macchina finanziaria, cioè tutto l’apparato di gente che lavora con la finanza, costa il 2,5% all’anno. Se i tassi stanno troppo bassi troppo a lungo, questa macchina si inceppa. Quindi o i tassi salgono o ci sono grandi cambiamenti (leggi: esuberi e ristrutturazioni).

Ciao DT,

assodato che la politica fiscale di Trump stia facendo gonfiare le trimestrali USA, adesso siamo in una situazione in cui gli utili sono cresciuti in media del 25% anno su anno e il mercato è fondamentalmente cresciuto meno. Il risultato è che i P/E si sono sensibilmente sgonfiati raffreddando la sensazione di sopravvalutazione. Oltretutto il sell off a cui abbiamo assistito (parlo anche nei riguardi dell’Europa) si è placato con le vendite delle posizione sui tecnologici (USA) di alta qualità e sul lusso (UE). A me è sembrata la più classica delle correzioni per prese di beneficio su posizioni ultra-profit. Può darsi che mi sbagli e veda una strada al posto di un burrone, ma penso che, se le elezioni Mid-term americane seguissero le previsioni, il governo non sarebbe più in grado di proseguire la politica fiscale di Trump, raffreddando la crescita abnorme degli USA e riportando il tasso di crescita intorno al 2,5%. In questo modo si darebbe la possibilità (e il tempo) ai mercati ex-USA di avere flussi di capitale in entrata e colmare questo benedetto GAP USA-UE che permetterebbe di uscire dallo stallo dei tassi a zero. A quel punto il ciclo economico si può completare, altrimenti non vedo soluzioni. Ciao