Italia-Spagna: aggancio riuscito! Ma non solo per meriti nostri.

Spread e Credit Default Swap a confronto.

Dopo un periodo di “purgatorio” dove lo spread BTP Bund era decisamente superiore allo spread Bonos Bund, oggi possiamo dire che la situazione è tornata nella normalità. Il mercato prezza (a livello di CDS, per quello che può contare dopo le note vicende greche…) un rischio sui titoli di stato italiani a 5 anni che risulta inferiore ai paritetici spagnoli.

Italia-Spagna vs Bund

Questo fatto deve però esser preso in considerazione non solo a fini statistici. Infatti risulta molto evidente che proprio l’Italia a livello di spread si è resa protagonista di un recupero veramente notevole. Guardate questo grafico che mette a confronto lo spread vs i Treasury USA di tutti i tioli governativi globali.

Siamo secondo solo al Vietnam.

Spread vs T note

Certo, il Vietnam non fa testo, ma resta il fatto che i nostri titoli su scala globale hanno registrato un recupero veramente notevole. Forse troppo.

Guardate i CDS dei PIIGS. Esclusa la fallita Grecia.

CDS PIIGS a confronto

L’Italia è l’unica in vera controtendenza.

Tutti meriti nostri? Hanno scoperto che l’Italia è diventato il paese più solido del mondo? In realtà no.

Molto sta facendo l’operazione “Fiducia Italia”, non c’è dubbio. L’impatto di Monti a livello internazionale ha sicuramente aiutato molto. La manovra di austerity e la nuova credibilità acquistata influisco senza dubbio. E poi ci sono i giudizi positivi di molte case d’affari sul debito italiano. E ancora, diverse società stanno prendendo in seria considerazioni debito aggregato, il quale mette sicuramente in buona luce (rispetto al solito) il paese Italia. Ma poi?

Il CDS dovrebbe inglobare tanti fattori, non epr ultimo quelli macroeconomici. Bassa crescita è sinonimo di pericolo. E l’Italia è all’inizio di un periodo di stagnazione che potrebbe durare a lungo.

E allora come mai questa positività? Cosa ha portato questi acquisti sui mercati?

E la riassumo con una parola di 4 lettere che dice tutto.

LTRO.

Sostieni I&M. il tuo contributo è fondamentale per la continuazione di questo progetto!

STAY TUNED!

DT

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

La BCE ha appena comunicato l’ennesimo depositi record delle banche a quota 827. LRTO sono stati di 1050 circa, forse i veri effetti non sono ancora del tutto visibili. Non può essere che il mercato cominci a vedere in maniera diversa i dati (erano già) preoccupanti che provengono dalla Spagna e si muova di conseguenza?

Personalmente non mi stupisco.

Io ritengo oramai consolidata (e non solo in Italia) la “separazione dei mondi”.

C’è il mondo della finanza, con le sue regole, con un suo andamento e con le sue esigenze.

Poi c’è il mondo della realtà, con i suoi problemi e i suoi affanni.

Queste 2 entità sono distinte, tra loro separate, con esigenze ed interessi differenti.

Il mondo della finanza, nei momenti di tranquillità, ma soprattutto in quelli di difficoltà, influenza il mondo reale.

Il mondo reale invece non può influenzare quello finanziario.

In questa prospettiva ritengo che l’Italia sia all’avanguardia: noi oggi abbiamo un ottimo Presidente del Consiglio per il “mondo della finanza” (e i risultati si vedono elencati nel post qui sopra).

Per il “mondo della realtà” debbo constatare un “non perventuo” (vedi: ore di cassa integrazione, tasso di disoccupazione, imprese che chiudono/delocalizzano, inizitive per i giovani, ecc…).

Non escludo che altri paesi in Europa e fuori dall’Europa seguano l’esempio italiano, poi se questo sia un bene o un male … beh ciascuno può valutarlo da se.

Le cose non stanno così. Questo è un frammento, ripreso anche da Andrea Mazzalai sul suo blog, abbastanza esplicativo di come l’apparenza inganna e che dimostra che LTRO il suo obiettivo lo ha centrato eccome:

courtesy of Danske Bank (on the first Ltro):

Does this mean that the operation has failed to stimulate government bond purchases? No, not really. If a bank uses money from the LTRO to buy government bonds (or any other paper) in the secondary market, the amount will still show up as a deposit at the ECB (now on behalf of the seller’s bank). If a bank buys government bonds in the primary market, the amount will also show up as bank deposits at the ECB if the government spends the receipts or places them at a private bank. Thus, the increase in deposits doesnot imply that the 36 months LTRO has failed to stimulate government bond purchases (or other trading for that matter).Only if the amount received by the government is placed on the government’s account in the central bank will it not show up as bank deposits at the ECB (autonomous liquidity factors would then be increased instead, which happened to some extent in the last few weeks of 2011). So, if governments undertake substantial frontloading of their bond issuances, we should expect to see a decline in deposits.

Grazie John delle tue precise e puntuali risposte. Il post di Andrea l’ho letto dopo aver scritto il commento e comunque non mi ha schiarito le idee. Da quello che ho capito, nel momento in cui la banca mi concede un prestito da 50.000€ e io investo in btpi 35 spendendo 77,alla sera la banca comunica alla banca d’italia che lei ha una liquidità magari non di 50.000 ma di 65.000 che è il valore facciale. Forse sbaglio a leggere ma negli articoli si parla di soldi o liquidità,e per me liquidità non significa valore dei miei titoli. (se ci provo io a scrivere 11 righe in inglese come minimo impiego 5 ore). Ciao.

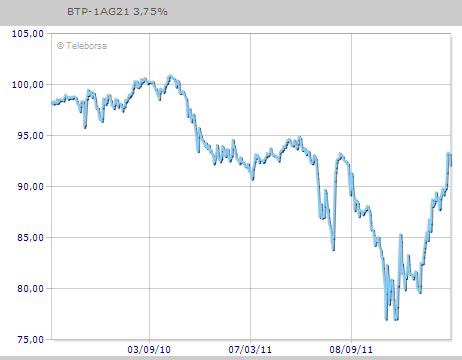

E’ come un ottovolante: si precipita, si risale a tutta birra e si torna al punto di partenza.

Ma alla fine i fondamentali, il bilancio pubblico, le prospettive economiche quanto sono diverse rispetto per esempio allo scorso Maggio? Abbiamo un po’ più di disoccupazione, un debito/pil salito dal 118 al 120, nuove misure di austerity che fanno male all’economia e alle entrate fiscali, un rischio Grecia più forte ma un rischio contagio più ridotto. Quindi sì, un po’ sono peggiorate, ma allora:

1) o i prezzi dei btp erano gonfiati già prima di Giugno 2011 e questo recupero è ingiustificato

2) oppure questo recupero è da considerare un normale rientro dell’anomalia creatasi l’estate scorsa

E la droga LTRO che ruolo ha? Può essere considerata un surrogato dei cds? Voglio dire, in un mercato lasciato a se stesso, come era prima dell’arrivo di Draghi e con la BCE che faceva solo da bilancino dell’inflazione, o c’era fiducia nel debitore o c’era fiducia nell’assicuratore del debito. Una volta crollata la fiducia nelle assicurazioni del debito abbiamo scoperto che la fiducia nel debitore Italia non c’era. Ora la fiducia è tornata, è evidente, ma questa fiducia è riposta nel debitore Italia oppure nella BCE che con l’LTRO in un certo senso ha deciso di farsi garante dei debiti?

Intanto il bond greco 2014 quota 16 punti, praticamente il valore di rimborso coperto dal bond EFSF…Vorrà mica dire che i restanti 30 punti per arrivare a 46 sono, come dire, aria fritta?

aria fritta?

Oppure vorrà mica dire che le adesioni volontarie allo swap rischiano un bel flop?

Prevedo un fine settimana più che primaverile…che ne dite?