in caricamento ...

WALL STREET: scenario pre-elettorale, Small Traders che prendono coraggio

Nulla di particolarmente preoccupante ma si intravvede una presa di posizione più netta degli Small Traders e questo di solito non è un bellissimo segnale. (Guest post)

Cari amici, nella settimana appena trascorsa, i mercati finanziari internazionali hanno proseguito nel loro naturale movimento di assestamento di quotazioni e valori, dopo mesi in cui gli stessi sono stati sottoposti a forti stress, sia al ribasso che al rialzo. Il nostro benchmark azionario mondiale, l’S&P 500, stornato di un’ulteriore 2,51 %, è arretrato sino a quota 3.340,97 ed ha così ormai quasi raggiunto il valore che, personalmente, in questa fase, ritengo d’equilibrio, ossia 3.300 punti. Più incerto, e quindi più interessante è, invece, cercare di capire e decifrare ciò che accade ed accadrà a monte dei mercati azionari. A tal proposito devo dire che al momento l’incertezza regna sovrana. Molti sono infatti le variabili che non hanno ancora un trend certo e definito. L’unico elemento certo e sicuro è la politica monetaria iper-espansiva ad opera di tutte le maggiori Banche Centrali. Muovendo da quest’unica ed assodata certezza, ci si deve chiedere: quali saranno nel medio termine le implicazioni di tale politica, ossia cosa accadrà nel prossimo futuro, al dollaro Usa, alle commodities, ed in definitiva al tasso d’inflazione ?. Il quesito al momento non può avere nessuna risposta. Personalmente spero, che dopo oltre un decennio di sforzi immani, le autorità monetarie e governative riescano finalmente a tirar fuori il mondo dalla spirale deflazionistica in cui è ancora oggi immerso. Il compito non è affatto facile. Sono infatti già due lustri che ci si impegna in tal senso, ma i risultati non arrivano. Basti pensare che l’ultimo dato sul tasso d’inflazione Usa segna un misero + 1,3 %, in aumento rispetto all’ancor più misero + 1 % del mese di luglio. E ciò, nonostante le enormi dosi di liquidità iniettate, anche di recente, nel sistema. La verità è che i fattori della deflazione sono ancora davvero tanti e forti. Alcuni credo siano divenuti ormai permanenti e strutturali. Tra questi segnalo, in particolare, l’invecchiamento progressivo della popolazione soprattutto nei Paesi Occidentali, il progresso tecnologico incipiente e l’automazione di gran parte dei processi produttivi, la delocalizzazione in Asia di gran parte di essi, la terziarizzazione avanzata dell’economia moderna. Fattori strutturali che hanno cambiato il mondo e che hanno fatto letteralmente sparire dalla scena il fenomeno dell’inflazione, che aveva caratterizzato lo sviluppo economico dal secondo dopoguerra in poi. Pensare di combattere l’immanente deflazione, di questo nuovo mondo, con la sola politica monetaria, è a mio avviso, come dimostrano i fatti, alquanto velleitario ed utopico. E pensare che c’è molta gente che, in questi anni, ha ferocemente criticato l’interventismo delle Banche Centrali. Non oso nemmeno immaginare cosa sarebbe accaduto senza il loro intervento. Una situazione davvero difficile, che favorisce l’ulteriore concentrazione della ricchezza, ed aumenta gli squilibri territoriali e sociali. Bisognerà pertanto inventarsi qualcosa di veramente nuovo per invertire davvero il corso della storia e dell’economia.

Ciò detto, in termini generali, andiamo ad esaminare cosa ci indica, al momento, lo scenario intermarket. Il dollar index, nell’ultima ottava, rimbalza di un altro 0,66 % e risale sino a quota 93,33. Altro segnale che, neppure la FED riesce ad indebolire, come vorrebbe, il valore del dollaro. Le commodities, invece, stornano dello 0,50 % in termini reali, e confermano lo scenario sopra descritto. Basti pensare che esse negli ultimi 15 anni hanno perso il 55,6 % del proprio valore. Conferme, in senso deflattivo, giungono anche dal settore obbligazionario. Il rendimento del bond decennale americano si contrae infatti di 5 bps, ed arretra allo 0,67 %, il rendimento dei bond a 2 anni arretra anch’esso di 2 bps, e retrocede a quota 0,13 %. Di conseguenza, l’inclinazione della yield curve Usa si riduce a 54 bps, e lascia presagire una più lenta ripresa dell’economia post covid. Il mercato azionario, infine, come accennato, è anch’esso in fase di contrazione ed assestamento. Ma come ribadito costantemente in quest’ultimo decennio, resta, a mio avviso, ancora il miglior luogo ove allocare i propri risparmi.

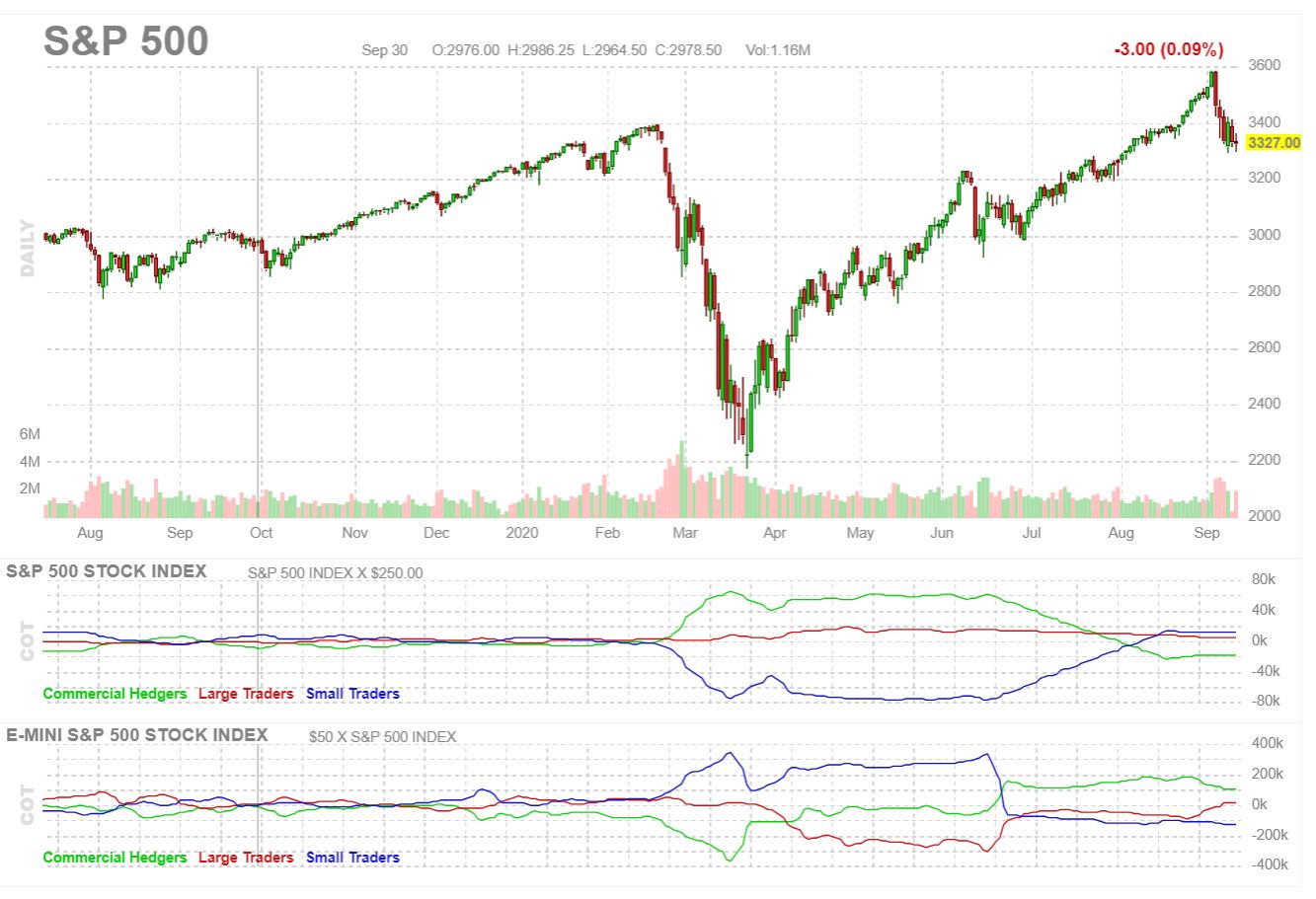

Tanto premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 10.121

Large Traders : – 4.701

Small Traders : – 5.420

Trova, pertanto, ancora conferma la configurazione rialzista del mercato dei derivati azionari Usa. Rispetto alla scorsa ottava, le variazioni, nelle posizioni dei vari operatori, sono state pari a soli 2.502 contratti. In particolare, i Commercial traders cedono 1.016 contratti long, ed indeboliscono un pò la loro posizione, che resta però significativamente Net Long. I Large traders, cedono anch’essi 1.486 contratti long, e confermano per ora la loro posizione, Net Short. Gli Small traders, infine, acquistano l’intero lotto dei 2.502 contratti long, e riducono l’entità della loro posizione, che resta però Net Short. Le movimentazioni di quest’ultima ottava, non mutano lo scenario precedente, e confermano la complessità della situazione espressa in premessa. La circostanza che in quest’ultima settimana siano stati solo gli Small traders ad acquistare non è proprio un segnale incoraggiante. Niente di allarmante, ma il fatto denota una certa incertezza soprattutto negli altri più importanti operatori. Del tutto normale in un periodo, per quanto concerne gli Usa, di imminenti elezioni presidenziali. Evento quest’ultimo sempre caratterizzato da naturali incertezze. Movimenti ed incertezze che non fanno mutare la mia view di fondo, che rimane rialzista, ma che m’inducono nel breve periodo ad assumere un atteggiamento più cauto e prudente, di quello tenuto nel recente passato.

Mercato dunque incerto, che cercherò di tradare con il mio originale trading system, fondato sull’analisi del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito https://longtermmomentum.wordpress.com/. In questa prima parte dell’anno 2020, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra una perdita del 4,67 %. Nel contempo, il nostro benchmark di riferimento, il Ftse All Share, ha subito una perdita del 15,41 %. Conseguita pertanto, sino ad ora, una sovra-performance del 10,74 %, che riconferma la bontà del mio approccio operativo. Nei precedenti 7 anni il mio trading system ha infatti conseguito una sovra-performance media annua dell’ 8,7 %, e presenta un’equity line in progresso del 145 %. Questa settimana, in coerenza con quanto sopra esposto, modifico prudenzialmente l’assetto del mio portafoglio. riduco cioè dall’ 80 al 65 % le mie posizioni long, ed innalzo nel contempo dal 20 al 35 % le mie posizioni short, ossia assumo una posizione Net Long pari al solo 30 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ AZIONI ITALIA – LTM “ può, se vuole, consultare direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di intermarketandmore buon trading.

LUKAS