in caricamento ...

WALL STREET: ottimismo esagerato? Ma è il profumo della vita!

L’euforia sui mercati finanziari americani continua con l’arrivo di un po’ di volatilità, con l’S&P 500 che macina record su record in un clima post-elettorale che sembra aver convinto gli investitori che il futuro sarà solo rose e fiori. Ma sappiamo bene che Wall Street ha spesso la memoria corta e un ottimismo a volte… diciamo… troppo creativo.

Mentre le azioni festeggiano come se non ci fosse un domani, il mercato obbligazionario – da sempre considerato il “fratello saggio” dell’equity – sta raccontando una storia completamente diversa. L’impennata dei rendimenti dei Treasury a 10 anni non è un semplice dettaglio tecnico da lasciare agli addetti ai lavori: è un campanello d’allarme che risuona nelle sale trading di tutto il mondo. E quando i bond parlano, di solito conviene mettersi comodi e ascoltare attentamente.

Wall Street: Forward P/E MAP

Il quadro che emerge dall’analisi approfondita del mercato rivela alcune contraddizioni che non possono essere ignorate. Parliamo di valutazioni azionarie che hanno raggiunto livelli stratosferici, con un P/E forward di 23 volte in un contesto di tassi reali che si avvicinano al 2%. Anche per gli standard di Wall Street, questo potrebbe essere un po’ troppo ottimistico.

È come se il mercato stesse indossando occhiali rosa particolarmente spessi, ignorando deliberatamente i segnali di cautela che arrivano da più parti. Questo grafico ci illustra una DIVERGENZA che si è venuta a generare e che si deve normalizzare. Non è normale.

Tasso reale e forward P/E

Ma c’è di più. Le aspettative sugli utili aziendali per il 2025 sembrano essere state scritte più da un romanziere ottimista che da un analista finanziario. Una crescita degli utili del 15% in un contesto di dollaro forte e tassi elevati? Permettetemi di essere un po’ scettico. Le multinazionali americane potrebbero trovarsi a navigare in acque decisamente più agitate di quanto il mercato stia prezzando attualmente.

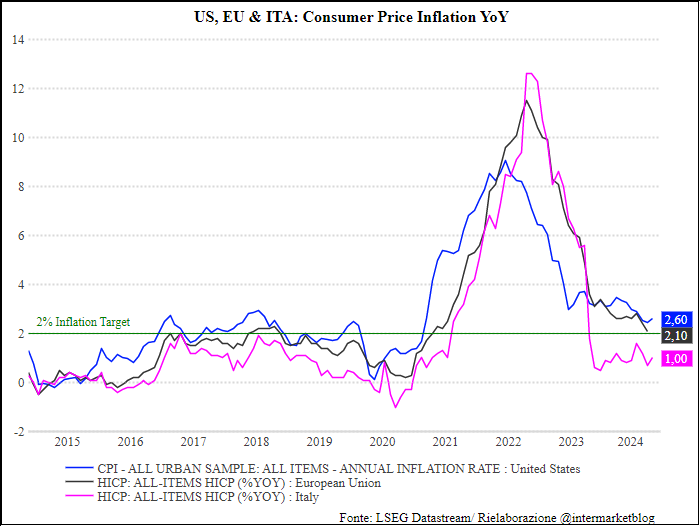

Politiche economiche e fiscali: inflation come back?

Le politiche economiche in arrivo rappresentano un altro capitolo interessante di questa storia. Certo, la deregolamentazione e i tagli fiscali potrebbero dare una bella spinta nell’immediato – chi non ama pagare meno tasse? Ma attenzione agli effetti collaterali: l‘inflazione è come un ospite indesiderato che, una volta entrato, fa fatica ad andarsene. E con i deficit pubblici già sotto pressione, qualsiasi ulteriore stimolo fiscale potrebbe risultare una medicina peggiore del male.

CPI: confronto tra USA, UE e Italia

In questo scenario, cosa dovrebbe fare un investitore razionale? La tentazione di cavalcare l’onda dell’entusiasmo è forte, ma la storia ci insegna che i momenti di maggiore euforia sono spesso quelli in cui conviene fare un passo indietro e riflettere. Gli investitori più accorti stanno già considerando di prendere qualche profitto sull’S&P 500, guardando con interesse alle opportunità che si stanno creando in altri segmenti del mercato, come le società value a grande capitalizzazione o le mid cap in crescita.

Non dimentichiamoci dei mercati emergenti: potrebbero sembrare il parente povero in questo momento di forza del dollaro, ma proprio qui potrebbero nascondersi alcune delle opportunità più interessanti per chi ha la pazienza di guardare oltre l’orizzonte immediato.

Diversificare: the key

Per chi investe con un orizzonte di lungo periodo, il messaggio è chiaro: la diversificazione non è mai stata così importante. Non si tratta solo di distribuire il rischio tra azioni e obbligazioni, ma di costruire un portafoglio che possa resistere a diversi scenari di mercato. Gli asset reali, in particolare, potrebbero rivelarsi preziosi alleati in un contesto di potenziale ripresa dell’inflazione.

In conclusione, il 2024 si sta rivelando un anno di transizione, dove la vera sfida non è cavalcare l’onda del momento, ma preparare i portafogli per gli scenari meno prevedibili. Come diceva Warren Buffett – e scusate se cito il grande saggio di Omaha – essere “fearful when others are greedy“ non è mai stato così attuale.

La capacità di mantenere la lucidità e non farsi trascinare dall’emotività del mercato potrebbe fare la differenza tra successo e delusione. In un mondo dove tutti sembrano convinti di aver trovato la gallina dalle uova d’oro, forse è il momento di ricordare che i mercati finanziari hanno sempre premiato la pazienza e la razionalità più dell’euforia del momento.

Ovvio, cari amici, come illustrato da mesi nei video del blog dedicati, l’onda doveva essere cavalcata e tuttora non c’è ancora arrivato un messaggio chiaro di SELL (il nostro grafico benchmark è long da OTTOBRE 2022). E il target di lungo termine non è ancora stato centrato, ma la volatilità tornerà attuale. Se poi per voi è tutto normale allora… buon viaggio!

Nota per i lettori: Questa analisi rappresenta un punto di vista indipendente basato su dati di mercato e valutazioni personali e pseudo professionali. Come sempre, si consiglia di consultare il proprio consulente finanziario prima di prendere decisioni d’investimento.