in caricamento ...

WALL STREET: non è ancora tempo di crolli o inversioni di tendenza

GUEST POST – Anno nuovo, dubbi vecchi. Le divergenze tra economia reale e finanza si ampliano e creano sempre più dubbi sulla sostenibilità del trend. Analisi dei dati del CFTC secondo la personale visione di Lukas.

Cari amici, in questa prima decade dell’anno, funestata dall’attacco jihadista alla Francia, i mercati finanziari internazionali hanno incredibilmente ignorato ogni tensione geopolitica, e confermato tutti i principali trends degli ultimi mesi.

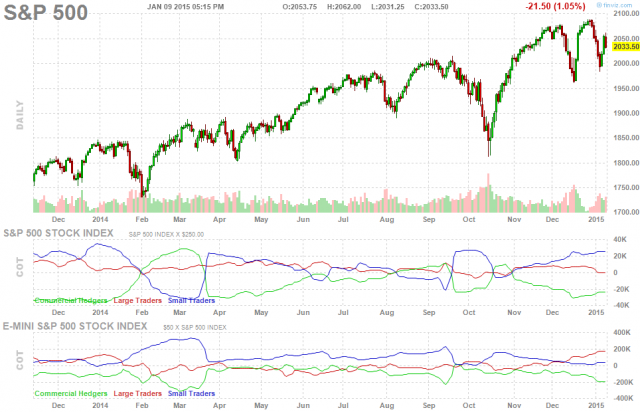

Lo scenario intermarket ha, infatti, registrato l’ennesimo apprezzamento del dollar index, rivalutatosi di un ulteriore 0,9 %, il rapporto di cambio EUR/USD, è sceso pertanto sui minimi degli ultimi 10 anni, a quota 1,18. Rivalutazione impetuosa del dollaro Usa, pari a circa il 16 % negli ultimi 9 mesi, che, in termini reali, rende meno drammatico il concomitante crollo delle quotazioni delle commodities, scese nel contempo di quasi il 25 %. Deprezzamento che testimonia comunque delle difficoltà correnti dell’economia reale, e che per quanto riguarda il crude oil, deprezzatosi di quasi il 50 % in pochi mesi, potrebbe determinare ulteriori e gravi tensioni geopolitiche. La pressione deflazionista proveniente del mercato delle commodities, trova ampio riscontro anche sul mercato obbligazionario. Il bond decennale Usa, infatti, dopo molti mesi abbatte nuovamente la barriera del 2 %, segnando un rendimento dell’1,96 %, che sembra allontanare ancora l’ipotesi di un rialzo dei tassi ad opera della Fed. Il bund tedesco prosegue, anch’esso, imperterrito nell’ inverosimile corsa al ribasso dei suoi rendimenti, oggi pari allo 0,49 %. Discesa dei rendimenti obbligazionari che continua, invece, a rassicurare i mercati azionari, che soprattutto negli Usa non mostrano segni di particolari cedimenti. Il nostro benchmark di riferimento, l’S&P 500, ha registrato, infatti, in questo inizio d’anno solo un lieve decremento dello 0,68 %, mantenendosi sempre in prossimità dei suoi massimi storici.

Dopo tale premessa, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 84.639

Large Traders : + 46.393

Small Traders : + 38.246

Anche in questa prima settimana dell’anno, si conferma pertanto la configurazione generale del mercato dei derivati azionari Usa affermatasi negli ultimi mesi. In quest’ultima ottava le movimentazioni dei diversi operatori risultano pari a 13.436 contratti. In particolare, sia i Large Traders che acquistano 3.662 contratti long, che gli Small Traders che acquistano 9.774 contratti long, si mostrano più fiduciosi ed ottimisti, e consolidano entrambi le loro posizioni Net Long. Per contro, i Commercial Traders cedono l’intero lotto dei 13.346 contratti long, e rinsaldano a livelli davvero consistenti la loro abituale posizione di copertura Net Short. Le movimentazioni di questa prima settimana dell’anno, ed in particolare il disimpegno dei Commercial Traders, mi inducono a ritenere che i massimi storici sugli indici azionari Usa non saranno a breve nuovamente ritoccati, e che probabilmente nelle prossime settimane assisteremo ad un andamento lateral- ribassista privo però di tensioni particolari, anche se mi preme ancora evidenziare che le divergenze segnalate nelle scorse settimane, seppur lievemente attenuate, sono tuttora ancora ben presenti.

In perfetta coerenza con la suesposta vision generale circa le prospettive prossime dei mercati azionari, la prossima settimana apporto solo delle lievi modifiche al mio portafoglio azionario che, come ormai ben sapete, si propone di sfruttare l’effetto “LONG TERM MOMENTUM“, individuato in pregevoli ricerche, ed i cui presupposti scientifici sono illustrati nel mio sito http://longtermmomentum.wordpress.com/. In questa prima decade del nuovo anno, la scelta di posizionare il mio portafoglio “ Azioni Italia – LTM “ short per il 70 % è risultata particolarmente fortunata e proficua. Infatti, mentre il nostro benchmark nazionale, Ftse All Share, registra una perdita del 4 %, il mio portafoglio consegue un guadagno del 3,58 %, ossia un over-performance di momentum già pari al 7,58 %. Rammento che nei due anni precedenti l’over perfomance media è risultata pari al 24,85 %, confermandoci appieno dell’esistenza, anche sul mercato italiano, dell’effetto “ momentum “ evidenziato negli studi scientifici dei professori Jegadeesh e Titman. Come accennato, questa settimana, in coerenza con la mia vision lateral-ribassista, riduco lievemente, dal 70 al 60 %, la componente short del mio portafoglio. Gli eventuali interessati possono consultare gratuitamente la composizione specifica del portafoglio “ Azioni Italia – LTM “ sul mio sito.

Vi ringrazio, come sempre, per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!