in caricamento ...

WALL STREET: avanti tutta! Verso nuovi massimi!

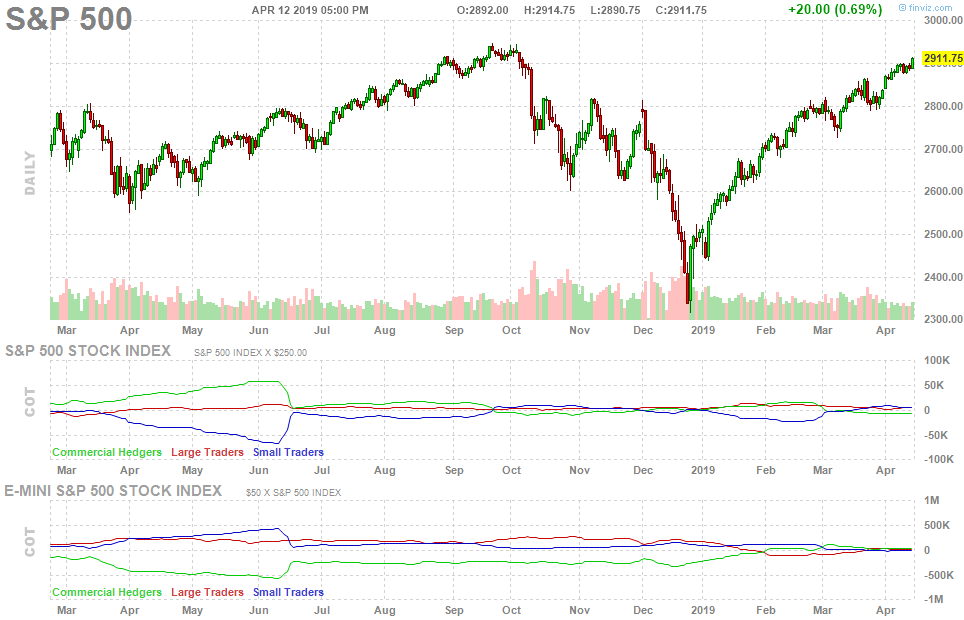

Ci stiamo avvicinando ai massimi storici e il COT report supporta un quadro che resta ancora positivo. Small traders sempre piùshort e Commercial sempre bene in allerta. Quindi tutto come previsto. Si continua a salire. (Guest Post)

Cari amici, nella settimana appena trascorsa, apparentemente interlocutoria, i mercati finanziari internazionali hanno consolidato le posizioni guadagnate in questa eccezionale prima parte dell’anno. Il nostro benchmark azionario, l’S&P 500, segna un incremento annuo di ben 400 punti, ossia pari al + 16 % circa. Ancor meglio ha fatto il nostro Ftse Mib, che guadagna oltre il 18 %. Performance davvero eclatanti, conseguite, peraltro, in un lasso di tempo davvero molto breve. In realtà, le stesse vanno lette come l’esatto contraltare di quanto accaduto nell’ultimo trimestre del 2018. In pratica con il movimento in corso, i mercati ritornano agli stessi livelli di sei mesi orsono. Ci siamo cioè fatti un inutile giro sulla giostra delle montagne russe che, in verità avremmo preferito evitarci. E’ stata la FED ad imporci questa non piacevole escursione. La Banca Centrale Usa aveva, infatti, peccato di eccessivo ottimismo. Vedeva, o meglio immaginava, un economia americana in crescita sostenuta, alimentata da politiche fiscali estremamente espansive, da dover frenare e tenere a bada con una politica monetaria di segno opposto, ossia restrittiva. La realtà è però ben diversa da quella immaginata dalla FED. Il PIL Usa cresce infatti a ritmi ancora molto moderati ( + 2,2 % nell’ultimo trimestre ), e l’inflazione è ancora sotto la soglia del 2 %. Ed all’estero, ad esempio in Europa, la situazione è pure peggio. Insomma un vero e proprio abbaglio, che ha determinato sui mercati l’incredibile, ed inutile escursione di questi ultimi 6 mesi. Personalmente ho dapprima evitato lo storno del precedente trimestre, e chiuso il 2018 con una sovra performance del 17,7 %. Essendo posizionato short a fine anno, ho però nettamente subito il rimbalzo di questo primo trimestre, ed oggi il mio portafoglio segna una perdita annua del 2,38 %. Spero pertanto che il mercato torni presto ad una situazione di normalità, e ci eviti in futuro questi inutili, imprevedibili, ed in definitiva improduttivi giri di valzer. D’altronde, nel frattempo, nulla è sostanzialmente mutato nelle dinamiche dell’economia reale, che continua a crescere, seppur a ritmi molto più moderati di quanto accadeva in passato. Moderata crescita che ha, però, il pregio di non provocare tensioni sui più importanti fattori produttivi ( materie prime, capitale e lavoro ). Ciò, permette alle imprese di continuare ad incrementare i propri utili, ed ai mercati azionari di proseguire con coerenza nel loro trend rialzista, ormai divenuto di carattere secolare.

Crescita moderata confermata ancor oggi dalle risultanze dello scenario intermarket. In particolare, il dollar index, in quest’ultima ottava ha mostrato qualche cedimento (- 0,43 %). Nell’ultimo anno, però lo stesso si è mantenuto abbastanza tonico e forte ( + 8 %). La sua tenuta non fa, allo stato, temere conseguenze negative sugli altri mercati. Le commodities, invece, nell’ultima settimana, sono risultate stabili, ossia prive di apprezzabili variazioni. Negli ultimi mesi le stesse mostrano un moderato apprezzamento ( + 3 % ) e ciò ci fa pensare che il temuto rallentamento economico sia meno grave di quanto finora prospettato. Pensiero, quest’ultimo, che trova ulteriore supporto negli andamenti recenti del mercato obbligazionario. I rendimenti dei bond decennali americani, lievitano infatti di altri 6 bps, e risalgono a quota 2,56 %. I rendimenti dei bond a 2 anni lievitano anch’essi di 5 bps e risalgono a quota 2,39 %. La yield curve Usa si mantiene pertanto ancora positivamente inclinata ( 17 bps ), e ciò allontana l’ipotesi di un’imminente recessione dell’economia americana. Ciò rassicura i mercati azionari che, come già accennato, continuano a lievitare. Il nostro benchmark azionario mondiale, l’S&P 500, quota infatti oggi 2907,41 punti, e sembra puntare con decisione a nuovi massimi storici.

Ciò premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale , pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 10.191

Large Traders : + 15.569

Small Traders : – 5.378

Si riconferma, pertanto, la favorevole e rialzista configurazione del mercato dei derivati azionari Usa. Rispetto al precedente report, le variazioni nelle posizioni dei diversi operatori sono pari a soli 2.749 contratti. In particolare, in quest’ultima ottava, sono stati gli Small Traders, a cedere inopinatamente l’intero lotto dei 2.749 contratti long, incrementando in tal modo la loro ( errata ) posizione Net Short. Si confermano pertanto gli operatori contrarian per definizione. I Large Traders, invece, acquistano 734 contratti long, e consolidano la loro attuale posizione Net Long. I potenti Commercial Traders, infine, acquistano significativamente i restanti 2.015 contratti long, e riducono la loro abituale posizione di copertura, Net Short, a livelli molto inferiori a quelli medi ed abituali. Evidentemente ritengono che in tale fase non c’è alcun bisogno di coprirsi. Le movimentazioni di quest’ultima ottava, sembrano avvalorare l’ipotesi che gli operatori, e le MANI FORTI in particolare, puntino con decisione a portare il mercato azionario a nuovi massimi storici. D’altronde son già 6 mesi che questi ultimi non vengono ritoccati. Non dimentichiamo inoltre che lo scorso anno l’S&P 500 ha chiuso con una perdita del 4,35 %, pur in presenza di un incremento degli utili aziendali del 23 %. C’è quindi ancora spazio per un riallineamento. Evidenzio inoltre che anche quest’anno gli utili sono previsti in crescita e non in contrazione. Lo dimostrano, peraltro, anche le prime trimestrali presentate, in particolare quelle del settore bancario che mostrano, a sorpresa, utili in forte crescita. Insomma credo che i ribassisti verranno nuovamente smentiti, e dovranno ancora una volta rimandare la realizzazione dei loro auspici. Confermo, pertanto, la mia view rialzista.

View che cercherò di tradare con il mio originale trading system, fondato sullo studio del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi e nelle ricerche dei due professori Usa, Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. In quest’inizio del 2019, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra una perdita del 2,38 %, ascrivibile alla nostra errata posizione short d’inizio d’anno. Nel frattempo il nostro benchmark di riferimento, il Ftse All Share, ha conseguito un guadagno del 18,67 %. Conseguita pertanto una sotto-performance del 21,05 %. Un occasionale incidente, per un portafoglio che nei precedenti 6 anni ha conseguito una sovra-performance media annua pari al 16,2 %. Incidente che non fà, però, venir meno la fiducia nel mio trading system. Anzi, proprio sulla base della pregressa esperienza storica confido, nei prossimi mesi, di poter recuperare l’attuale sotto-performance. Rispetto alla scorsa ottava, confermo sostanzialmente l’assetto del mio portafoglio, costituito dall’85 % di posizioni long, e dal 15 % di posizioni short, ossia da una posizione Net Long pari al 70 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se vuole, direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas