in caricamento ...

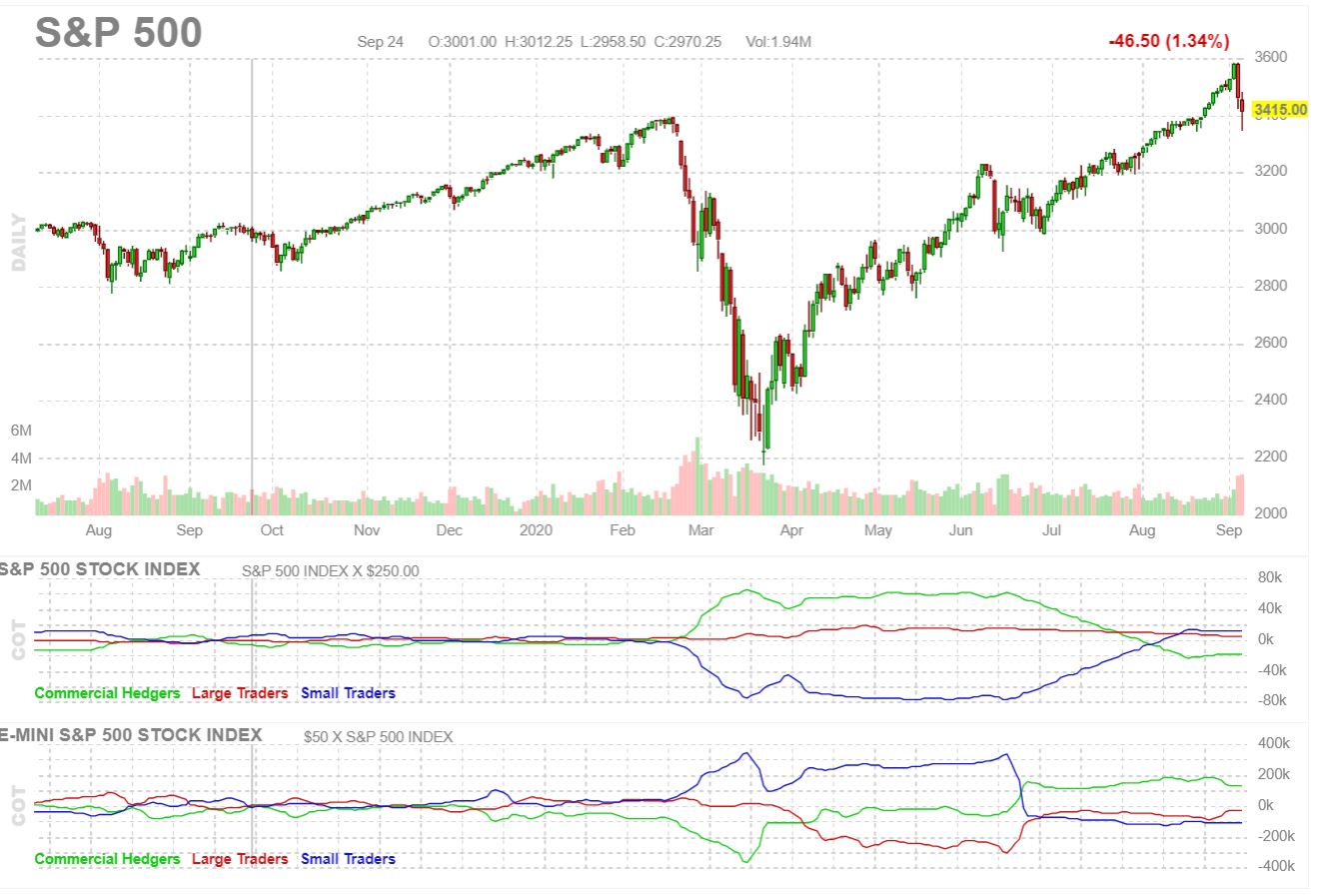

WALL STREET: al momento il COT Report chiama la più classica delle correzioni

Non si intravedono grandi rischi di inversione di tendenza, anzi, tutto sembra prefigurare la più classica delle salutari correzioni a seguito di un lungo trend rialzista dello SP500. (Guest post)

Cari amici, nella settimana appena trascorsa, i mercati finanziari internazionali, hanno finalmente registrato una correzione, da considerarsi del tutto salutare. Erano infatti settimane e mesi che le quotazioni salivano senza alcuna soluzione di continuità. Come penso, già da tempo, questi mercati, si dimostrano ancora una volta saggi ed intelligenti. Eppoi c’è l’evidenza e la forza dei fatti che determina e contribuisce a guidare le scelte degli investitori. Come ben sappiamo sono infatti principalmente due i nemici dei mercati, l’inflazione e la deflazione. Orbene, della prima se ne sono perse le tracce ormai da un bel po’. La seconda, invece, si verifica raramente, una volta nel secolo scorso, ed un’altra volta in questo nuovo inizio di secolo. Orbene, Com’è a Voi ben noto, sono oltre due lustri che l’intero mondo, tenta con ogni mezzo, anche non convenzionale, di uscire dalla spirale deflazionistica. Gli sforzi compiuti sono stati davvero enormi, ma anche i risultati sono stati lusinghieri, ed assolutamente diversi da quelli avutisi nell’episodio del secolo scorso. Il primo dei due pericoli pertanto non esiste, il secondo invece è ancora latente, ma contro di esso sono compattamente schierate tutte le maggiori Banche Centrali, e da ultimo, tutti i Governi. Ed è sulla base di queste semplici ed oggettive considerazioni, che nel corso degli ultimi 10 anni ho maturato e costantemente mantenuto, il mio orientamento rialzista e bullish. Orientamento non condiviso ed avversato da molti. Non condivisione di cui non ho mai compreso davvero le ragioni. Se infatti dei due pericoli enunciati, uno non esiste, e l’altro è combattuto ferocemente dall’intero mondo, come fanno i mercati a scendere ? Una domanda semplice e del tutto logica, rimasta senza risposta per oltre un decennio. Anche dopo la correzione di quest’ultima settimana, come detto, del tutto salutare, ci tocca invece leggere e sentire, che essa è probabilmente l’inizio non di una correzione fisiologica, bensì l’avvio di una devastante inversione, che sgonfierà l’enorme bolla creatasi sui mercati, ed in particolare su quelli azionari. Ipotesi, questa, a mio avviso, destituita di ogni fondamento logico. Ci sono è vero alcuni titoli e settori con valutazioni astronomiche ed ipervalutati. Ma non ci si accorge, e si dimentica di dire che, nel contempo, ne esistono tantissimi con valutazioni davvero irrisorie, ed ampiamente sottovalutati. Un esempio per tutti sono i titoli petroliferi, che un tempo pesavano tantissimo sugli indici, e che da oltre un decennio pagano pesantemente il crollo del prezzo del greggio. In definitiva, la correzione di quest’ultima settimana non muta, a mio avviso, lo scenario macroeconomico sopra descritto, ed è da considerarsi con favore, ed una possibile occasione d’acquisto.

Ciò detto, andiamo ad esaminare cosa ci indica, allo stato, lo scenario intermarket. Il dollar index, nell’ultima ottava, interrompe la sua discesa, rimbalza dello 0,38 % e risale a quota 92,72. Un buon segnale, anche per la tenuta degli altri mercati. Le commodities, invece, stornano dello 0,63 % in termini reali, e confermano che reflazionare non è facile, nonostante tutti gli sforzi sinora compiuti. Assolutamente stabile, invece, il settore obbligazionario. Fermi, infatti, il rendimento del bond decennale americano, allo 0,72 %, ed. il rendimento dei bond a 2 anni, allo 0,15 %. Immobile, di conseguenza, anche l’inclinazione della yield curve Usa, pari a 57 bps. Il mercato azionario, infine, come già accennato, dopo settimane di corsa sfrenata, si è preso una salutare pausa. In particolare il nostro benchmark azionario mondiale, l’S&P 500, ha ceduto il 2,31 %, ed è retrocesso a quota 3.426,96 punti. Una quota ancora elevata ed a mio avviso ancora leggermente superiore al suo livello di equilibrio.

Tanto premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 11.137

Large Traders : – 3.215

Small Traders : – 7.922

Nonostante la correzione, trova ancora conferma la configurazione rialzista del mercato dei derivati azionari Usa. Rispetto alla scorsa ottava, le variazioni, nelle posizioni dei vari operatori, sono state pari ad 8.595 contratti. In particolare, i Large traders, acquistano l’intero lotto degli 8.595 contratti long, ed annullano quasi la loro ancora attuale posizione, Net Short. I Commercial traders, invece, cedono 7.624 contratti long, e riducono l’entità della loro posizione, Net Long. Gli Small traders, infine, cedono anch’essi 971 contratti long, e consolidano ulteriormente la loro non abituale posizione, Net Short. Le movimentazioni di quest’ultima ottava, confermano, seppur indirettamente, quanto da noi detto in premessa. La vendita di contratti long ad opera dei Commercial, ossia delle MANI FORTI giustifica la correzione di quest’ultima settimana. Che trattasi di una correzione fisiologica, e non dell’inizio della fine come adombrano invece i soliti disfattisti, è avvalorato dalla circostanza che ad acquistare sono stati i Large traders e non gli Small. Questi ultimi invece vendono anch’essi 971 contratti long, ed accentuano la loro posizione Net Short. Una sorta di garanzia per gli altri investitori, essendo questi ultimi, com’è ben noto, degli operatori contrarian. Non s’è infatti mai visto un crollo dei mercati, come auspicano e sperano i soliti noti, con gli Small traders in posizione Net Short. Molto probabile pertanto che ci troviamo di fronte ad una circoscritta e limitata correzione che potrebbe rivelarsi anche una buona occasione d’acquisto. Riconfermo, pertanto, con rinnovata ed accresciuta fiducia, la mia view positiva circa l’andamento prossimo venturo dei mercati azionari.

Mercato in relativa sicurezza, che cercherò di tradare con il mio originale trading system, fondato sull’analisi del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito https://longtermmomentum.wordpress.com/. In questa prima parte dell’anno 2020, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra una perdita del 4,99 %. Nel contempo, il nostro benchmark di riferimento, il Ftse All Share, ha subito una perdita del 17,26 %. Conseguita pertanto, sino ad ora, una sovra-performance del 12,27 %, che riconferma la bontà del mio approccio operativo. Nei precedenti 7 anni il mio trading system ha infatti conseguito una sovra-performance media annua dell’ 8,7 %, e presenta un’equity line in progresso del 145 %. Questa settimana, in coerenza con quanto sopra esposto, modifico leggermente l’assetto del mio portafoglio. Innalzo cioè dal 70 all’80 % le mie posizioni long, e riduco nel contempo dal 30 al 20 % le mie posizioni short, ossia assumo una posizione Net Long pari 60 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ AZIONI ITALIA – LTM “ può, se vuole, consultare direttamente il mio sito.

LUKAS