in caricamento ...

UNICREDIT E INTESA SANPAOLO: O LA VA…O FA DEFAULT

Unicredit ed Intesa Sanpaolo cartine tornasole ( e price earning (P/E) da confermare)

Unicredit ed Intesa Sanpaolo cartine tornasole ( e price earning (P/E) da confermare)

Come tutti ben sappiamo, ormai siamo etichettati come la peggior borsa d’Europa. Da inizio anno il nostro SP MIB sta sottoperformando alla grande tutti i listini. Un bel -35% da inizio anno che è ben poco invidiabile. Le cause sono sempre le solite. Listino troppo esposto sui titoli finanziari, e quindi la crisi delle banche e delle assicurazioni va a condizionare in modo determinante l’andamento del listino. Ma tutto questo, ovviamente, riserva anche un “rovescio della medaglia”. Un giorno, chissà quando, probabilmente Piazza Affari sarà la regina dei listini e recupererà (con gli interessi) quanto ha perso anche nei confronti degli altri listini. Ce lo auguriamo tutti. Risulta quindi ovvia la necessità che sto dicendo da più tempo: è necessaria la ripresa del settore finanziario per poter rendere credibile il rialzo di borsa. Credibile e sostenibile.

E in Italia la dipendenza del listino da Unicredit e Intesa SanPaolo è indiscutibile.

E come ben sapete, queste due banche in borsa sono letteralmente crollate.intesa sanpaolo

Ma ora…a questi prezzi..qualcosa deve succedere!

Fino a qualche anno fa, il ROE espresso dalle banche giustificava una capitalizzazione che superava per circa 2 volte il patrimonio netto. Oggi tutto questo, ovviamente non ha più senso. Ma forse non ha nemmeno senso vedere oggi delle banche che sono a quotazioni ante fallimento. Prendendo come esempio appunto Unicredit ed Intesa SanPaolo (ma si potevano prendere anche in considerazioni altre banche come MPS o UBI, anche se ogni istituto ha i suoi bei problemini, per carità). E’ corretto che il nostro sistema bancario subisca le stesse valutazioni riservate alle banche USA ed Inglesi, tanto per fare un esempio? La risposta è SI se si pensa che le nostre banche siano marce e piene di assets tossici e di problemi di difficile soluzione. La risposta è NO se pensiamo che, come dicono i governanti, il sistema bancario italiano stia decisamente meglio di quello inglese e degli altri stati.

Ma c’è ci più.

P/E risibile, ma mancano certezze

Questo discorso è valido per il cassettista più che per il trader.

Alcune case d’affari stanno cercando di capire cosa si vedrà nel futuro delle banche, e soprattutto come e quanto sarà l’utile prodotto. Le previsioni sono comunque di un forte recupero della redditività.

Prendiamo Unicredit.

Il Price Earning per quest’anno, se verranno confermate le stime (dubito…) è pari a 2.55. Il P/E per l’anno prossimo è pari a 3.51 (anche questo di difficile realizzazione) ma nel 2011 il P/E dovrebbe aggirarsi sui 2.5 .

Sono cifre assolutamente folli. Conditio sine qua non è ovviamente il concretizzarsi delle previsioni. Ma ad oggi mancano le certezze e tutti questi bei numeri rischiano di fare la fine di un discorso da bar. Certo che…vedere un price/book value a 0.17, mi fa venire un brivido freddo. Qui o si chiude baracca e burattini o si riparte.

Parlando poi di Intesa SanPaolo il discorso non cambia poi tanto: P/E 2008 a 6.73, P/E 2009 a 4.28, P/E 2010 a 5.33. Price /book value a 0.25. Numeri comunque fuori dalla logica.

Il mio discorso è semplice quindi. Ormai manca la trasparenza assoluta.

Se pensate che un bel giorno queste banche, facciamo nel 2011, saranno ancora in vita e torneranno a produrre utili, allora io non ho dubbi: le banche a questi prezzi sono da comprare. Se invece temete la crisi del sistema con defalut e quant’altro, ovviamente statene alla larga.

Grafico Unicredit

Clicca per ingrandire

Questo è il grafico di Unicredit. Siamo a -91.61% dai massimi. Degna della peggiore dotcom del 2000.

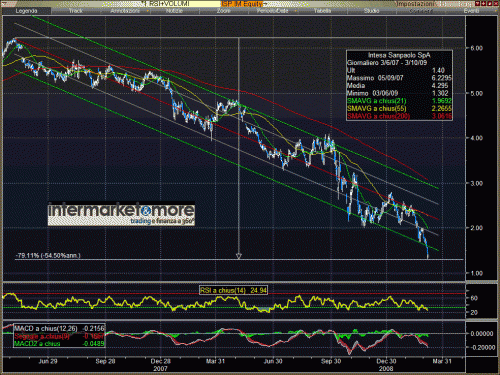

Grafico Intesa SanPaolo

Clicca per ingrandire

Il Grafico di Intesa SanPaolo invece è meno drammatico. Solo (si fa per dire) un -79% dai massimi.

Ai posteri l’ardua sentenza.

STAY TUNED!

ATTENZIONE: nota importante. CLICCA QUI per capire come sostenere il blog. Anche un piccolo contributo può essere importante per la sopravvivenza dell’iniziativa !