in caricamento ...

TASSI: la FED rischia un errore imperdonabile, ovvero alzare i tassi nel momento sbagliato.

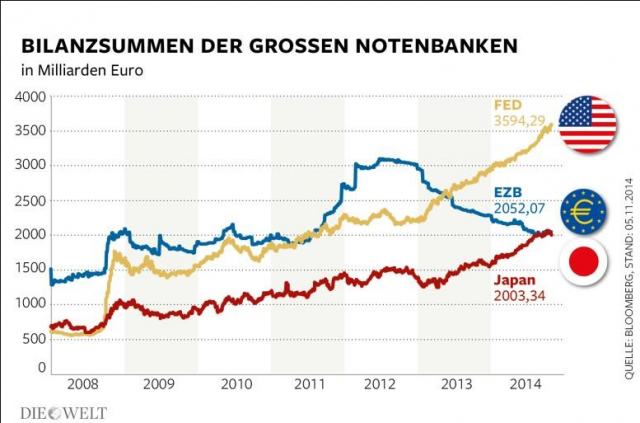

Ormai i mercati hanno ormai somatizzato la fine del quantitative easing USA. Non dimentichiamoci però che siamo ancora alla “exit strategy” vera e propria. Il Bilancio della FED al momento si è stabilizzato ed i tassi di interesse sono ancora a livelli bassissimi. E la famosa frase “…considerevole periodo di tempo” è ancora presente nello statement della FED, come ricordato la settimana scorsa.

Ecco la dicitura origina che potrebbe cambiare nel prossimo Meeting FED:

The Committee anticipates, based on its current assessment, that it likely will be appropriate to maintain the 0 to 1/4 percent target range for the federal funds rate for a considerable time following the end of its asset purchase program this month, especially if projected inflation continues to run below the Committee’s 2 percent longer-run goal, and provided that longer-term inflation expectations remain well anchored. (FED)

Mercoledì sarà un giorno temuto ed atteso. Nuovo meeting FED dove non si prevedono grossi cambiamenti, ma sarà soprattutto una questione di grammatica. Verrà ancora mantenuta la famosa frase? E soprattutto, possiamo considerarlo opportuno un rialzo dei tassi FED proprio in questo momento storico, non proprio facilissimo?

La FED è molto di più di una banca centrale nazionale. Ha ormai un’importanza globale, tanto che alcuni grandi guru della finanza la chiamano la “banca centrale del mondo”. Quindi l’impatto delle sue decisioni ha ripercussioni economiche e psicologiche che vanno ben oltre ai confini USA.

Motivo per cui, in questo delicato momento, consci dell’importante ruolo, i bancheri della FED potrebbero anche sorprendere in positivo.

Infatti, a seguito della forte rivalutazione del Dollaro USA (che ha effetto restrittivo sull’economia americana, similare ad un piccolo aumento dei tassi) e anche dopo il crollo del prezzo del petrolio, la politica FED potrebbe anche essere rivista in modo più deciso.

Per certi versi, mi aspetto che come sempre, la FED usa la tecnica della carota e del bastone.

La frase potrebbe essere rimossa (bastone), tanto prima o poi questo deve accadere. Ma quello che mi aspetto è anche un intervento dove verrà ribadito il fatto che i tassi NON verranno alzati a breve, perché il rischio inflazione è venuto meno dopo il crollo del petrolio e il rafforzamento del Dollaro USA. (carota).

In questo modo si cercherà di calmierare i mercati ed evitare posizioni emotive troppo forti.

Non dimentichiamoci inoltre cosa accadde qualche anno fa con quel fenomeno di Trichet in BCE. Alzò i tassi nel momento più sbagliato…

L’aumento sbagliato di Trichet…

…per poi correggere subito al ribasso con un taglio tassi che arrivò fino allo ZERO attuale.

Quindi la FED non deve fare l’errore che fece allora Trichet. Alzare i tassi nel momento sbagliato potrebbe avere conseguenze gravissime, sia a livello economico che psicologico. Sarebbe un autogol drammatico che mi sento di escludere. A meno che capiti un qualcosa che sia, al momento, imponderabile.

Siamo onesti, la stessa Yellen lo ribadisce molto spesso. La ripresa dell’economia USA continua ad avere delle basi molto fragili. Un rialzo sbagliato distruggerebbe il lavoro di tanti anni di politica monetaria aggressiva. Senza poi, ovviamente, dimenticare la fase di profonda difficoltà dei mercati, causa Rublo, Russia e Petrolio.

Voi direte: tanto prima o poi il rialzo dei tassi diventerà realtà. Vero, ma per il bene dei mercati, è meglio cercare il massimo dell’equilibrio. Ecco il motivo per cui, secondo me, la FED non si sbilancerà con numeri e dati ma resterà molto sui “generis”, confermando però la volontà di lasciare il tasso zero ancora per molto tempo.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

per quel che vale, riporto:

nell’intervista che l’ex di Pinco, B.G., ha rilasciato a Cnbc , si lascia intravedere una data che ruota attorno a fine 2015/inizio 2016.

I tassi certamente non aumenteranno a breve basta guardare il grafico del 10 year note che fa pensare anzi il contrario. A meno che i mercati stiano prendendo un grosso abbaglio.

è solo una questione di buon senso non toccare i tassi così come quella di fare dichiarazioni che possono spaventare i mercati che di problemi in questo momento ne hanno anche troppi, come giustamente hai elencato (aggiungerei anche la Grecia).

Ma saltando in Europa credo che anche il tanto acclamato QE di Draghi non serva a nulla se non a distrarre i governi dai problemi reali. Occorrerebbero gli investimenti ma non quelli ridicoli che ha presentato Juncker……

Rafforzare il $ può sembrare irrazionanale se non si considera la faccenda russa.

C’è il inoltre il problemino dello SWIFT…

E’ vera guerra finanziaria e un tentativo reale di mettere alle corde una nazione sovrana.

Sono storicamente ripetitivi, finora gli è andata bene.

A questo punto si vedrà se i Russi avevano già preventivato una risposta o una linea di difesa sullo stesso terreno, caleranno le brache o faranno altro.

PS. Resta del tutto aperto quello che faranno i Cinesi… per cultura non ragionano a breve e sanno che i prossimi saranno loro…

Davvero tempi interessanti.

Mi sembra intanto chiaro cosa sta facendo il mercato: mette sotto pressione la FED. Una sorta di minaccia a distanza…

idleproc@finanza:

Rafforzare il $ può sembrare irrazionanale se non si considera la faccenda russa.

C’è il inoltre il problemino dello SWIFT…

E’ vera guerra finanziaria e un tentativo reale di mettere alle corde una nazione sovrana.

Sono storicamente ripetitivi, finora gli è andata bene.

A questo punto si vedrà se i Russi avevano già preventivato una risposta o una linea di difesa sullo stesso terreno, caleranno le brache o faranno altro.

Me lo sono perso.. cos’è il problemino dello SWIFT? Grazie!

SWIFT = bank transaction system.

Di fatto sarebbe tagliarli fuori dalle transazioni bancarie globali, un po’ come chiudere i confini dal punto di vista della circolazione dei capitali.

Ps. Lo hanno già fatto con l’Iran, serve per destabilizzarli e tagliarli fuori.

Hanno anche già attivato i canali e la propaganda dei potenziali “alleati” sociali interni.

In sostanza vogliono far saltare il gruppo “Putin” e piazzargli secondo copione un “governo amico”.

http://www.swift.com/news/press_releases/SWIFT_disconnect_Iranian_banks

idleproc@finanza:

PS. Resta del tutto aperto quello che faranno i Cinesi… per cultura non ragionano a breve e sanno che i prossimi saranno loro…

Davvero tempi interessanti.

Tra i due litiganti il terzo gode … no ?

non potranno mai alzare i tassi, hanno un problemino mica da ridere che si chiama DEBITO

Oltre a ciò le società oil con il WTI a prezzi infimi stanno collassando, volete che facciano saltare tutto il business dello shale oil proprio ora con un rialzo dei tassi di rifinanziamento?

AHAHAHAH

Scusate ma proprio non ho capito, se la FED toglierà la frase “per un considerevole periodo di tempo” le borse saliranno o scenderanno?

Come risponderanno i mercati alla notizia di tentata stabilizzazione strategica cubana?

Si apre una prospettiva di papparsi Cuba, anche se loro non lo sanno ancora.

Dovrebbe andare in controtendeza ad un eventuale rialzo dei tassi.

La risposta l’ ho ricevuta direttamente dai mercati per ora in aumento, domani è un altro giorno si vedrà!

Ragioniamo un attimo con la LOGICA (almeno spero di averne le capacità).

1) La guerra finanziaria sul petrolio… ed in particolare con la Russia in ogni caso avrà delle conseguenze:

– sui bilanci delle aziende che avevano ordinativi in corso con la Russia (per il probabile annullamento degli ordini a causa del cambio… o in caso di consegna già avvenuta nei mesi scorsi, per l’alta probabilità di mancato pagamento);

– di conseguenza ciò si ripercuote sui bilanci delle banche che avevano dato credito a queste aziende;

– lo stesso vale per le aziende del settore petrolifero, in particolare russe, ma non solo (per la caduta del prezzo del petrolio… e l’annullamento degli investimenti in infrastrutture per ampliare la produzione, acquisto di tecnologia, ecc.;

2) Ciò si ripercuoterà soprattutto sulle economie dei Paesi che avevano grossi scambi commerciali con la Russia (pensiamo solo alla Germania… ma anche al nostro Paese), abbassando le stime di previsione di crescita (o decrescita?) del PIL;

3) I punti precedenti abbasseranno le aspettative di fiducia sulla ripresa economica mondiale, soprattutto man mano che verranno abbassate le previsioni di crescita;

4) La guerra “energetica” e valutaria, si sta ripercuotendo molto sui Paesi emergenti… con ulteriori rischi perla crescita mondiale, oltre ai rischi di default, visto che le banche centrali di questi Paesi non sono così “brave” come le più “navigate” in termini di coordinazione di politica monetaria;

Non vado avanti… ma sicuramente tutto ciò non gioverà alla fiducia degli investitori, specie se si avvereranno i rischi che temo sul settore obbligazionario energetico (mancato pagamento degli interessi di qualche cedola in scadenza);

Tutto ciò sul breve-medio termine ovviamente sarà fortemente depressivo per i mercati finanziari.

Adesso lasciamo stare la LOGICA e ragioniamo in termini GEOPOLITICI.

Domanda: come convinco la Russia a cedere definitivamente (arrendersi)?

Risposta: mostrando l’importanza della moneta di riserva valutaria più diffusa (USD) che guarda caso proprio Russia e Cina (ma non solo) stanno mettendo in discussione.

Quindi, visto quanto avvenuto stasera al FOMC (due membri della FED che vedono il rialzo dei tassi nel 2016) l’unica maniera è compiere un vistoso rafforzamento del dollaro sulle altre valute, magari anche in brevissimo tempo (così da spiazzare ancora di più le società energetiche russe che hanno emesso obbligazioni in dollari).

I vantaggi immediati sarebbero:

– liquidità degli investitori in forte afflusso negli USA;

– lo stesso per i grossi finanzieri che vivono nei Paesi emergenti (Russia compresa);

– ulteriore svalutazione delle valute dei Paesi emergenti;

– mostrare l’importanza dell’economia USA nei mercati internazionali, grazie ai vari accordi di scambio commerciale (in Europa) dove i consumatori USA saranno invogliati a comprare prodotti (grazie al cambio molto favorevole in termini di potere di acquisto);

– crescita di importanza del FMI (recentemente messo in discussione proprio dai BRICS);

…

IPOTESI:

Come rafforzare rapidamente il $?

Un bel rialzo imprevisto dei tassi… anticipato (basta anche uno 0,25%).

Se così fosse… fra poco vedremo forti turbolenze sui mercati e una forte recessione in molti Paesi anche industrializzati (europei soprattutto).

Pure io sto pensando che stanno giocando al rafforzamento del $ tramite i tassi dove in una guerra non ci sono regole e cio che sembra illogico ha una sua logica. Mi lascia perplesso un eventuale ulteriore sbilanciamento della bilancia commerciale ed un aumento del rapporto deficit pil dove il pil diminuisce per una diminuzione delle esportazioni grazie al rafforzamento del dollaro e alla perdita almeno 0,5% di pil di tutto quello che gira intorno allo shale oil. Per quanto riguarda l’italia stranamente sono meno pessimista del solito in quanto ad ottobre abbiamo avuto un avanzo della bilancia commerciale in aumento con già incluso un dato negativo nei confronti della russia ed importazioni in calo con prezzo del petrolio non a 55 come ora. Ritengo che a soffrire di più tra gli europei saranno Francia Austria e olanda e a quel punto sono proprio curioso se i nostri spread risultino ancora essere i peggiori. A proposito sembra che su un articolo pubblicato dal Sole24 a proposito delle recenti affermazioni di Weidmann, spicca questa perla :

«Quanto al tasso di inflazione dell’Eurozona, potrebbe scendere sotto lo zero nei prossimi mesi, ma anche se dovesse restare a quel livello per diversi mesi non significherebbe necessariamente essere in deflazione. Il rischio resta piccolo». Renzi sembra sia stato visto correre dal Weidmann e dirgli che se per qualche mese stiamo sopra il 3% del rapporto debito pil non significa essere necessariamente in infrazione.

Vero, il ragionamento fila. Lo estendo un attimino (per la prima parte.. nella seconda non saprei sbilanciarmi).

Parli giustamente degli effetti sui paesi emergenti e sulle economie a essi più collegate. E infatti, soprattutto se la forza del dollaro dovesse continuare, si avranno default a catena delle società di paesi emergenti con forte indebitamento in USD.

Però al contempo, la tesi che il petrolio basso equivalga a più soldi nelle tasche dei consumatori e che dovrebbe garantire un’accelerazione nel PIL a stelle e strisce per il 2015 (tesi che sta alla base di molti Outlook 2015 delle maggiori case di investimento) mi lascia un po’ perplesso per una serie di motivi.

Prima di tutto 1 USD spesso in benzina o speso in qualcos’altro, pur sempre 1 USD di PIL è, quindi non capisco bene il boost alla crescita che dovrebbe derivare dalla discesa del prezzo della benzina.. ma forse c’è un differente effetto moltiplicatore, o un differente effetto mentale per il consumatore.. Qualcuno può illuminarmi? A tal proposito ho appena letto uno studio di UBS che prevede che “part of the lower gasoline expenditures likely will be reflected in a higher than otherwise overall personal saving rate”, quindi forse net-net c’è pure una perdita di PIL.

Comunque:

1) Shale Oil, ragionamenti sparsi:

a. il 40% dei new jobs dal 2009 a oggi è stato fatto in Texas (!!!)

b. nel 2013 a Houston sono state costruite più new homes che in tutta la California

c. chi ha elargito i prestiti a chi si faceva casa in Texas perché guadagnava 10’000 usd al mese per fare il camionista? banche texane?

Perciò il boom dello shale ha portato occupazione, costruzioni, indotto, etc. Se ora cominciano a chiudere perché non più profittevoli l’effetto si fa pesante. Perché dovrebbero chiudere? Forse è prematuro, ma intanto gli High Yield Energy Bonds US hanno toccato i 1100 bps. Qualcosa vorrà pur dire.

2) Effetti sul Capex: settimana scorsa ConocoPhilips ha ridotto il CapEx per il prox anno del 20%. Secondo Deutsche Bank il private investment spending è ~15% del PIL USA. Inoltre “The Energy sector is responsible for a third of S&P 500 capex”, quindi un terzo del 15%.. se tutti tagliano del 20% è un 1% di PIL in meno (con inoltre un probabile effetto moltiplicatore).

All’inizio avevo un po’ sottovalutato la cosa, visto che Conoco potrebbe essere un’eccezione, ma ieri il Financial Times è uscito con una stima che “almost $1 trillion of spending on future oil projects is at risk as a result of the plunge in crude to $60”. N.B.: il GDP USA è di ca. 18 trln.

Quindi, visto che GDP = C + I + G + (X – M), se I scende, siamo sicuri che o C o X salgono di più?

3) Il petrolio basso favorirà aggregazioni, in cui big players compreranno a sconto business già avviati? Può darsi, ma aggregazione = meno posti di lavoro e/o quantomeno niente aumenti salariali.. ergo: come minimo niente inflazione, e probabilmente anche la crescita ne risentirà.

Ergo: sicuri che l’effetto finale del petrolio basso sarà positivo/molto positivo per gli USA? O cmq in questo momento è meglio essere i meno perdenti e assestare un colpo ai BRICS?

speriamo che quelli della Fed ti prendano come consulente- so che pagano bene!

cosa vuoi che capiscano di effetti dei tassi sui mercati. figurati se ponderano gli scenari potenziali degli effetti dei tassi magari consultando varie università Usa (Harvard-Yale-Stanford).

Avranno bisogno di rafforzare il $. Gli USA riuscirono ad uscire dalla depressione del ’29 grazie alla seconda guerra mondiale. Chi si ricorda http://www.internazionale.it/opinione/james-surowiecki/2011/09/15/il-grande-errore-di-trichet al limite 1 a 1 palla al centro.