in caricamento ...

TASSI e BANCHE CENTRALI: arriva il caos incontrollato (PARTE II)

L’unica cosa certa è che non ci sono certezze.

Tante le incognite, tanti i punti critici, ma anche alcuni tasselli che dovevano essere transitori e che invece ci accompagneranno per un bel po’ di tempo.

In primis un tasso inflazione che temporaneo non è, e poi non da meno, gli effetti che questa inflazione sta generando anche indirettamente.

Si parla degli effetti della supply chain e dei rialzi del prezzo delle materie prime energetiche.

Ecco, e proprio a questo proposito torniamo ancora all’argomento discusso in questo post e alla confusione che possiamo notare sul mercato dei tassi di interesse.

Mi incuriosisce il “contrasto” tra quello che è il mercato (ha sempre ragione?) e la stessa FED che sembra abbia voluto dimostrare di voler vestire i panni di banca centrale super HAWKISH mentre invece il differenziale di tasso 10-2 come illustrato proprio nel post sopra citato (CLICK HERE) ha preso la strada verso il basso. E la curva OIS è già invertita. Ora, non vogliamo essere degli uccellacci del malaugurio ma il mercato in questo momento va verso una direzione: si chiama RECESSIONE.

I motivi potrebbero anche essere logici. Inflazione elevata, problemi lato produzione e forti rischi di rallentamento economico globale. E banche centrali che diventano restrittive. No, non parliamo di una futura stagflazione, andiamoci cauti, ma di certo qualche paura di una breve recessione si inizia a percepire. E state pur certi che se arriva la recessione, tutti i buoni propositi devono essere rivisti.

Intanto però attacchiamoci ancora una volta ai risultati societari e agli outlook che proiettano i bilanci nel futuro. E non dimentichiamo che tra azioni, utili e tassi ci sono sempre delle forti correlazioni.

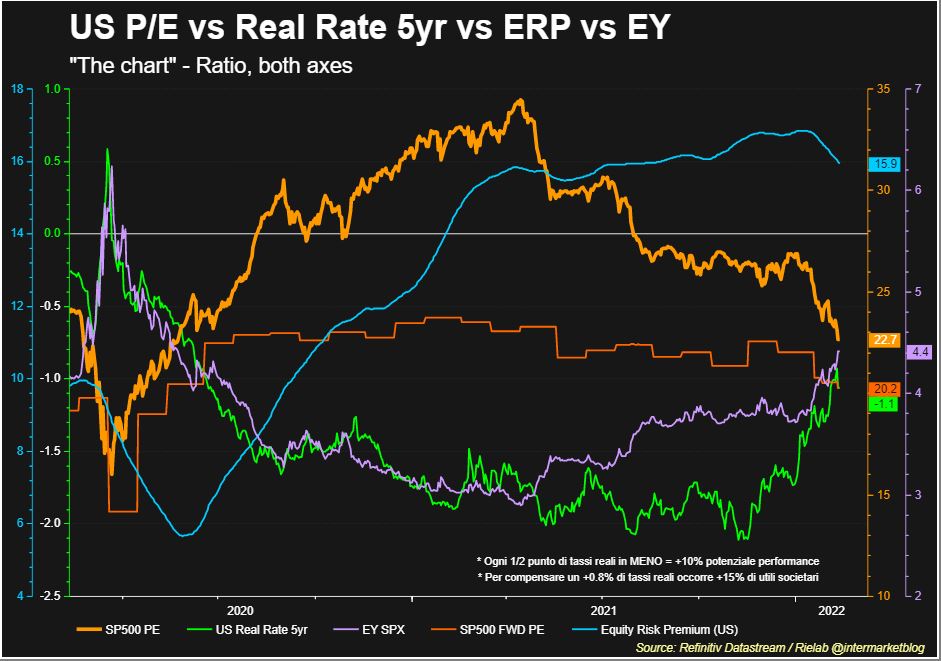

E allora riprendiamo “il grafico”. Il confronto tra tutti gli elementi che dovrebbero aiutarci a capire meglio i mercati.

- SP500 P/E

- Tassi reali USA 5yr

- Earning Yield SP500

- SP500 forward P/E 12m

- Equity Risk Premium

Forse il tassello che potrebbe crearvi qualche dubbio è l’ERP che, lo ricordo, è una stima del rendimento addizionale che gli investitori chiedono al mercato per detenere un portafoglio di titoli azionari, e quindi è fortemente correlato al tasso del mondo dei govies con il rendimento atteso del mondo equity.

La cosa che però è evidente, è innanzitutto un crollo (qui su scala inversa) dei tassi reali. Inoltre è vero che la discesa delle borse ha “migliorato” i multipli ma se rapportati ai nuovi tassi di interesse restano ancora discutibili. Malgrado il miglioramento anche dell’earning yield, l’antagonista delle cedole dei bond.

Quindi, in conclusione, il mercato obbligazionario secondo me è in stato confusionario e si lascia guidare molto dalle percezioni. Il vero problema resta l’aumento importante dei rendimenti reali che restano in negativo ma stanno recuperando fortemente terreno e ho un po’ il presentimento che tutto il mercato stia vivendo un momento di profonda confusione.

STAY TUNED!

–