in caricamento ...

STRATEGIE: economia resiliente e mercati forti. Cosa conviene fare?

Confrontarsi in modo proattivo è una delle cose migliori perché ti permette di sostenere le proprie tesi e di metterle a confronto con quelle degli altri. Mi capita quindi spessi di parlare con amici del settore e cercare, assieme a loro, di capire cosa sta accadendo nell’effettivo sui mercati finanziari.

Innanzitutto un dato di fatto. La percezione che si era avuta ad inizio anno è che le cose sarebbero potute andare peggio di come stanno andando. Infatti si era delineato un quadro macroeconomico complessivamente difficile, ma come conseguenza non ci siamo ritrovati con un mercato debole, bensì resiliente se non sorprendentemente rialzista.

Quindi tutto a posto? #Tuttobene?

Mi spiace, amici, il dubbio resta sempre più che attuale. Fateci caso: malgrado le tensioni nel sistema bancario (calmierate dagli interventi delle banche centrali), i dibattiti sull’innalzamento del tetto al debito statunitense (con potenziali implementazioni sul rating e sulla liquidità del sistema) e i rialzi dei tassi di interesse (teoricamente terminati per la FED ma non certo per la BCE), i mercati azionari continuano a salire.

E allora la domanda è d’obbligo. Cosa stiamo sbagliando? Perché poi nell’effettivo ci rendiamo conto che:

• Le condizioni monetarie e creditizie si stanno inasprendo simultaneamente e la concessione del credito è letteralmente collassata.

• Le curve dei rendimenti rimangono fortemente invertite, segnale storicamente recessivo

• Elevata volatilità nella parte a breve della curva, il che è sinonimo di instabilità

• L’inflazione si sta rivelando NON risolta nell’effettivo, anche negli USA, mentre in Europa e nel Regno Unito e ancor di più in Giappone, resta un punto critico non sottovalutabile.

• Le probabilità scontate dai mercati per ulteriori rialzi dei tassi sono, quindi, di nuovo in aumento.

• I salvataggi bancari hanno generato flussi di liquidità inaspettati all’inizio dell’anno, ma questi effetti stanno cominciando a svanire e ad invertirsi.

• A livello aziendale, gli utili realizzati e prospettici sono in calo e l’inflazione comincia a comprimere i margini.

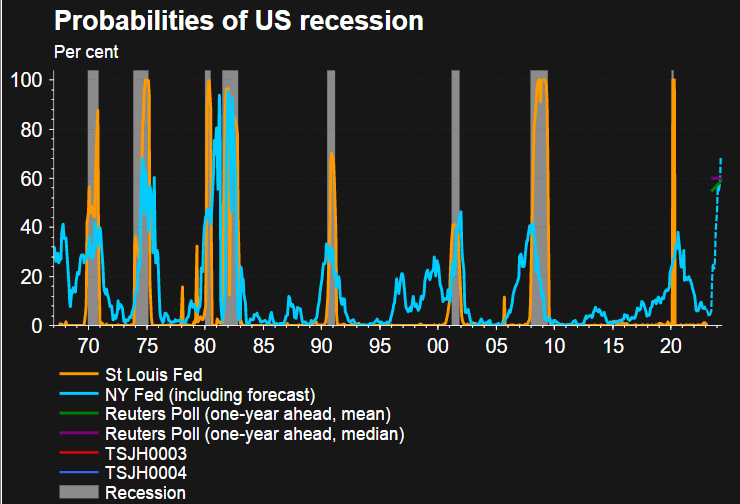

• Gli indicatori economici aggregati che vengono utilizzati per “anticipare” la lettura di una recessione che verrà, oggi suggeriscono una probabilità di una recessione negli Stati Uniti intorno al 70-80%. Effetto del debt ceiling a parte.

• E poi come dimenticare i problemi nel settore immobiliare commerciale anche a causa dell’aumento dei tassi e le tensioni nelle banche regionali?

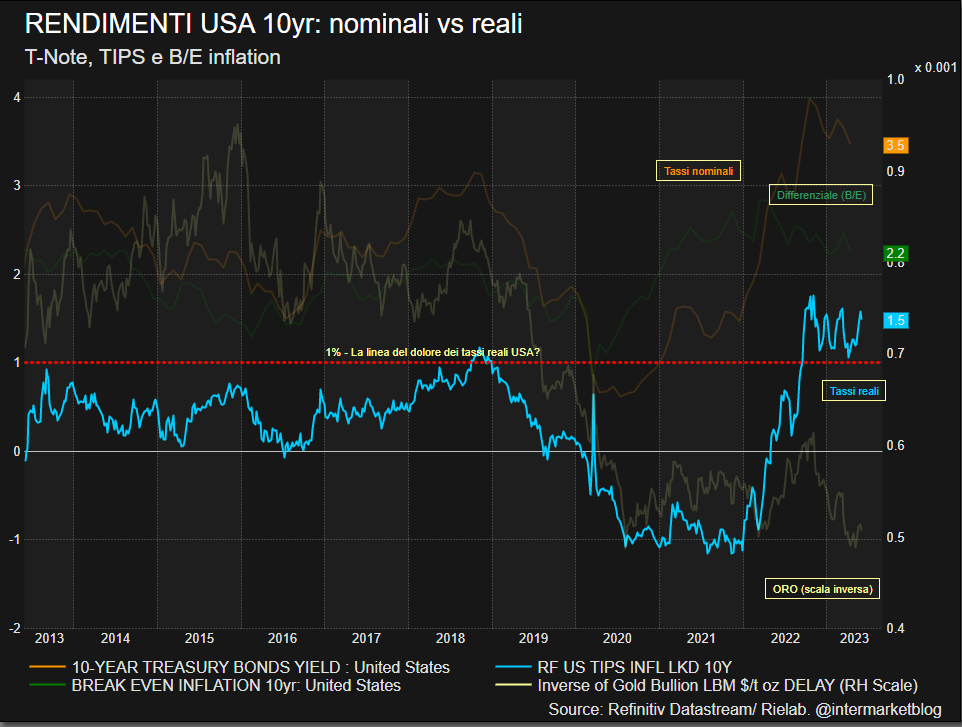

• E poi un ultimo tassello. TASSI REALI: ricordate che ho più volte illustrato che la cosiddetta “soglia del dolore” per i tassi reali USA era 1%? Ebbene, il rendimento reale del decennale statunitense è salito all’1,5% nelle ultime sedute, facendo eco a un aumento simile a quello registrato a febbraio e che aveva fatto crollare l’indice azionario S&P 500 dell’8% nelle sei settimane successive. Dobbiamo preoccuparci? Nemmeno troppo perché questa volta, il rialzo del decennale USA non ha lasciato quasi nessuna traccia sull’indice azionario statunitense. Intanto lasciatemelo dire: tassi reali all’ 1.50% in USA non sono una buona cosa per l’equity.

E’ la fine del mondo? Non proprio…

Siamo onesti, sembra un elenco da terrorismo psicologico, ma deve farci capire una cosa: NON esiste il mercato perfetto dove tutto funziona alla grande. Nella storia ci sono sempre state delle criticità, tutto sta nel capire COME il mercato può conviverci e come si può muovere di conseguenza.

Tanto per cominciare di liquidità in giro ce n’è ancora tanta. L’occupazione rimane elevata, i salari continuano a crescere e i consumatori possono ancora attingere dai risparmi accumulati durante la pandemia. In generale, le aziende non hanno un eccesso di leva finanziaria e non devono affrontare pressioni imminenti per il rifinanziamento. L’impulso fiscale rimane positivo, anche se l’impulso monetario è ora negativo (le due cose tendono un po’ a compensarsi).

In questo contesto, quindi, non posso negare che le cose vanno anche meno peggio del previsto perché vista la resilienza dell’economia USA, il rischio concreto di ritrovarsi con tassi BEN più alti non sarebbe stato da escludere.

VOLATILITA’ contrastante

Come detto quindi, i mercati reggono bene ma attenzione, dobbiamo ricordare una cosa che ho più volte esposto. Se guardiamo la volatilità dei fattori e dei settori sottostanti all’indice azionario S&P 500 notiamo che è molto elevata, ma oggi abbiamo la protezione di alcuni titoli tecnologici a grande capitalizzazione che mitigano tutte le criticità.

Questo ci fa capire quindi che GRAZIE a pochi, alla fine, i mercati reggono bene. Già ve ne ho parlato in QUESTO POST: è l’intelligenza artificiale che porta gli investitori a caccia delle nuove super star del progresso tecnologico, e per assurdo quei titoli stanno diventando una sorta di “bene rifugio”in un contesto dove proprio quei titoli assumono a livello di volatilità, di psicologia e di tendenza, un investimento più sicuro e con brillanti prospettive.

Ma è un atteggiamento corretto? Inutile dirlo, esperienza insegna che poi è tutto da dimostrare e il rischio di rimanere (chissà quando) col cerino in mano è più che concreta. Quindi assumersi grossi rischi sull’equity oggi, secondo me, non è il massimo. Magari ha più senso giocare delle scommesse sulla duration, stando ovviamente sulla parte a breve visto che il premio al rischio duration oggi non esiste, proprio a causa dell’inversione delle curve dei tassi. Anche perché, come detto prima, un’economia resiliente (parli di USA) difficilmente sarà accompagnata da tassi in discesa.

E se arriva la recessione? Beh, a quel punto resta più semplice fare delle scelte. Equity in difficoltà e Il reddito fisso con duration lunga che diventa lo strumento preferito per proteggere i portafogli.

Forse il vero premio al rischio potrebbe essere il premio alla pazienza. Pareri personali, ovvio.

STAY TUNED!

–