in caricamento ...

Recessione USA 2024: DT US RECESSION INDICATOR

La questione del rischio recessione negli Stati Uniti continua a dividere gli analisti, creando un clima di incertezza che si riflette sui mercati globali. Da un lato abbiamo indicatori che suggeriscono una robusta resilienza dell’economia americana, dall’altro segnali che invitano alla cautela. Ma come orientarsi in questo scenario apparentemente contradditorio?

- Il mercato del lavoro statunitense continua a sorprendere gli scettici, con un tasso di disoccupazione che si mantiene stabilmente sotto il 4%. La creazione di nuovi posti di lavoro procede a ritmo sostenuto, mentre i salari crescono più dell’inflazione, sostenendo i consumi delle famiglie.

- L’inflazione, dopo aver tenuto con il fiato sospeso Fed e investitori, sta gradualmente rientrando nei ranghi, anche se non con la velocità sperata dai più ottimisti (e qui Jerome Powell probabilmente alzerebbe un sopracciglio).

- Tuttavia, alcuni campanelli d’allarme non possono essere ignorati. Il settore immobiliare commerciale mostra segni di stress, con un aumento delle insolvenze che ricorda – seppur in scala ridotta – i prodromi della crisi del 2008.

- Le piccole banche regionali continuano a manifestare fragilità, eredità della turbolenta fase dei tassi in rapida ascesa.

- A questo si aggiunge il peso del debito delle carte di credito, che ha raggiunto livelli record, mentre i risparmi accumulati durante la pandemia si stanno esaurendo.

Come direbbero i trader più cinici: “Questa volta è diverso” – la frase più costosa nella storia della finanza.

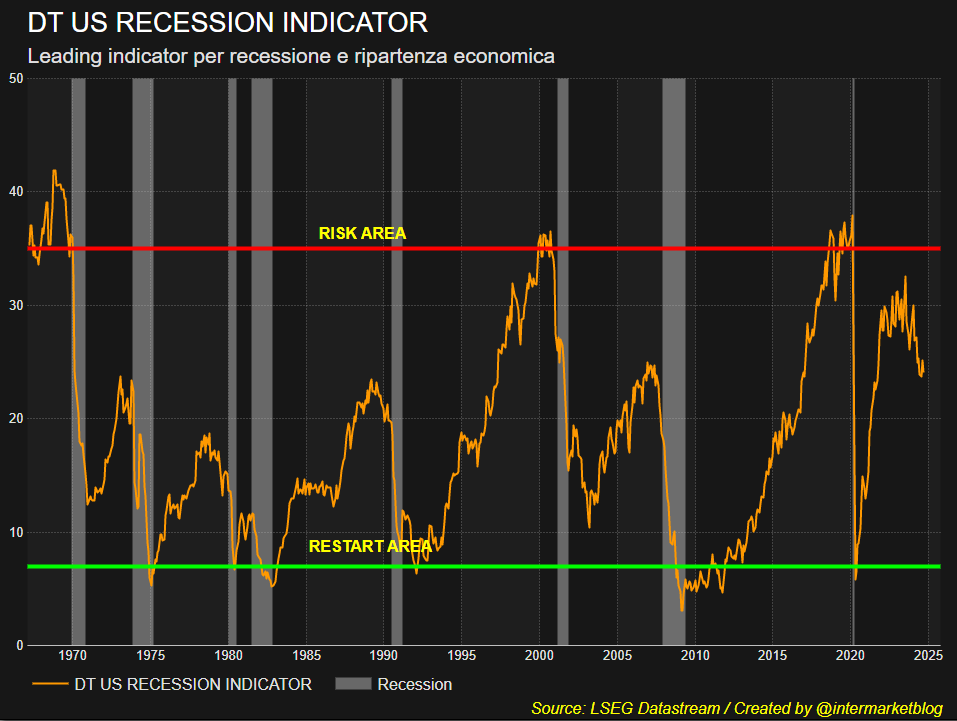

Di tutto questo ho già parlato ampiamente in miei precedenti post che potete comodamente riprendervi navigando su questo blog. Però visto che si accennava alla solita frase “Questa volta è diverso” vado a rispolverare un mio esercizio di qualche tempo fa, che mio aveva fatto costruire un personale indicatore che ho chiamato “DT US RECESSION INDICATOR”.

Nessuna pretesa, sia ben chiaro. Io continuo ad essere nessuno e ci sono istituzioni che investono milioni di USD per generare modelli efficienti. Quindi non possiamo proprio pretendere nulla da questo indicatore. La cosa che mi ha incuriosito però è il suo andamento che è migliorato molto ultimamente, in linea con quanto accaduto a livello di dati macro.

Secondo questo sicuramente inutile e fallace indicatore anticipatore, lo scenario andrebbe sempre di più verso un “soft landing” più tranquillo e ordinato. Ve lo giro solo per doveri di cronaca.

” Come direbbero i trader più cinici: “Questa volta è diverso” – la frase più costosa nella storia della finanza. ”

Sicuramente chi incappa in una correzione profonda subisce una mazzata molto costosa

Si può definire invece ” costoso” il perdersi sempre i rialzi seguendo operativamente i continui inviti alla prudenza, i campanelli di allarme, gli inviti alla consapevolezza?

Perdere soldi fa molto male, ma perdersi continuamente i rialzi oltre a far male non è anche beffardo ?

sarebbe interessante stabilire quale dei due casi fa più male.. magari con un sondaggio