in caricamento ...

NO WAY OUT: le condanne e le attese per sostenere il sistema

Se il quadro non vi è chiaro, ve lo spiego per l’ennesima volta, poi ovviamente continuerà ad esserci gente che contesterà, criticherà, attaccherà e tutto il resto. Poco importa, tanto questo resta un mio quaderno di appunti, un blocco notes in WordPress dove scrivo quello che mi ispira e che mi va di scrivere, magari prendendo delle cantonate abissali. Ma ripeto, ci può stare, sono un povero ignorante e quindi è normale dire cavolate no? Meno male che ci sono persone molto più graduate e capaci di me che sanno come comportarsi in questo particolare momento storico. Nascondo nei loro confronti un po’ di invidia ma ci può stare, non tutti possono nascere imparati.

Detto questo, vi dico il mio punto di vita.

Il meeting di Draghi della settimana scorsa è stata l’ennesima conferma. Le banche centrali si sono supinamente sottomesse all’esigenza di difendere i mercati finanziari e l’economia, con una politica monetaria iper espansiva che ha come obiettivo quello di comprimere verso il basso TUTTA la curva dei tassi con manovre su quelli di breve (tassi di interesse abbassati) e su quelli di lungo termine (il QE è l’esempio più lampante), difendendo persino la redditività di quello che dovrebbe essere il motore dell’economia, ovvero il sistema bancario.

Ma le stesse banche centrali sono ben convinte che non basta la politica monetaria. Occorre da parte dei governi una politica fiscale convinta ed innovativa. Cosa che negli USA è già avvenuta ma che in Europa latita a causa di patti sottoscritti con estremo relativismo quando si decise l’Euro e l’Unione Europea.

Sono stato sintetico ed approssimativo ma diciamo che le logiche sono difendibili.

Ora vedremo che combina la FED, forse non sarà espansiva come vuole Trump ma di certo non metterà il bastone tra le ruote di queste logiche.

L’urgenza di una politica fiscale importante diventa sempre più impellente, perché se non si fa qualcosa, il percorso che i tanti grafici pubblicati dal sottoscritto che “anticipano” la recessione, non potranno che essere confermati.

Ai soliti che già conoscete, ve ne aggiungo altri interessanti.

Il primo è relativo proprio a come negli USA, motore economico globale, la situazione stia per scappare di mano perché…aumenta il delinquency rate. In parole povere, sempre più persone NON pagano le rate dei finanziamenti: privati, aziende, studenti, ecc.

Guardate questo grafico.

Disocccupazione vs insolvenza

Guardate il confronto tra tasso disoccupazione e tasso di insolvenza alias delinquency rate. Impressionante ma soprattutto preoccupante vedendo l’impennata di questo ultimo valore. Che poi ha portato sempre… si può dire “recessione” oppure è diventata una parola tabù? La domanda che mi viene da fare è: come mai il delinquency rate sale considerevolmente prima del tasso di disoccupazione? Ragionate, non è così difficile trovare la soluzione. Pensate alla qualità del lavoro, per esempio…

Capite perfettamente che in questo contesto se la FED taglia i tassi di interesse non può certo avere un effetto dirompente per questo grafico. Solo un’azione di tipo fiscale può “provare” a migliorare le cose. Non a cambiarle ma a migliorarle, rendendo più morbido il rallentamento (e forse allungando solo l’agonia ma ormai non c’è via di uscita, visto che l’impatto strong della recessione potrebbe avere effetti devastanti sul sistema).

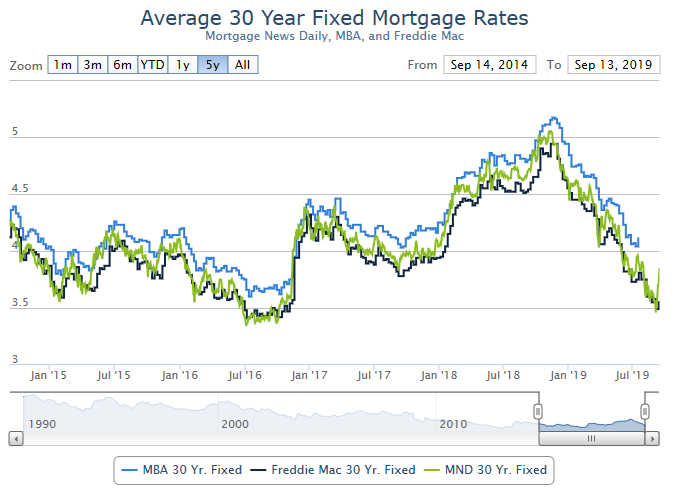

Un altro dato che mi ha molto colpito è l’impennata dei tassi sui mutui USA a lungo termine. Guardate che è successo in un momento dove la BCE diventa iper espansiva e la FED potrebbe anche rispondere “di conseguenza”.

Tassi mutui USA 30 yr

La media del tasso sui mutui a 30 anni si è drasticamente impennata. Motivo? Forse le banche iniziano a percepire la necessità di farsi remunerare di più il rischio, vista anche l’impennata del delinquency rate?

Come vedete il cerchio si chiude, il sistema continua ad essere correlato ed è legato da tanti ingranaggi interconnessi tanto che se uno si inchioda…

La politica fiscale può provare a lubrificare il più possibile questi ingranaggi che si stanno inchiodando. Mission impossible? Beh, avete alternative visto lo stato del debito?

• Global debt has reached an all-time high of $184 trillion in nominal terms, the equivalent of 225 percent of GDP in 2017. On average, the world’s debt now exceeds $86,000 in per capita terms, which is more than 2½ times the average income per-capita.

• The most indebted economies in the world are also the richer ones. You can explore this more in the interactive chart below. The top three borrowers in the world—the United States, China, and Japan—account for more than half of global debt, exceeding their share of global output.

• The private sector’s debt has tripled since 1950. This makes it the driving force behind global debt. Another change since the global financial crisis has been the rise in private debt in emerging markets, led by China, overtaking advanced economies. At the other end of the spectrum, private debt has remained very low in low-income developing countries.

• Global public debt, on the other hand, has experienced a reversal of sorts. After a steady decline up to the mid-1970s, public debt has gone up since, with advanced economies at the helm and, of late, followed by emerging and low-income developing countries. (IMF)

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

tanto hanno criticato Draghi x taglio tassi e QE, gardiamo la situazione italiana e pensiamo a quello che sarebbe successo senza gli interventi di Draghi dal 2010 ad oggi…..

Industria: Unc; dati sono un disastro, di male in peggio

ROMA (MF-DJ)–“Un disastro! Di male in peggio. Dopo il calo di giugno, proseguono i dati pessimi dell’industria italiana, con evidenti future ripercussioni sul Pil e sul possibile ritorno dell’Italia in recessione”.

Lo afferma Massimiliano Dona, presidente dell’Unione Nazionale Consumatori, commentando i dati Istat su fatturato e ordinativi a luglio.

“Se poi confrontiamo i dati di oggi con quelli del luglio 2008, ossia con i valori pre-crisi, il quadro è ancor più sconfortante. Rispetto ad 11 anni fa il fatturato totale è diminuito del 9,2%, quello interno è crollato addirittura del 18,8%. Gli ordinativi totali sono calati in 12 anni del 16%, quelli interni sono franati del 27,6%, ossia più di un quarto” conclude Dona.

roba da matti bisognerebbe prendere tutti i governanti italiani dal 2007 ad oggi e mandarli davanti al plotone di esecuzione per manifesta incapacità’ di governo della cosa pubblica…..certo che ce ne sarebbe una lunga fila….

Ciao DT, grazie

Come uomo della strada concordo con la tua…vision.

E per impedire di parlare male di chi scrive, ricordiamoci il cartello appeso nei saloon del secolo scorso: “Non sparate sul pianista”

🙂 🙂 🙂