in caricamento ...

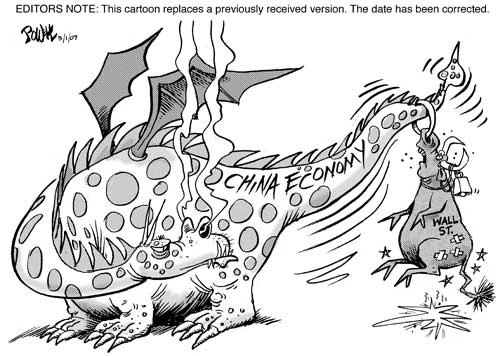

Mutamenti economici: Usa e Cina invertono i ruoli

Focus sulla guerra valutaria USA vs Cina con considerazioni sul perché alla fine le richieste di rivalutazione dello Yuan saranno vane.

Ormai è un dato di fatto, più volte discusso anche su questo blog. La Cina è indirizzata verso un futuro di grande crescita economico-politica.

Il Celeste Impero diventa protagonista delle vicende economiche globali, a partire dalle note questioni valutarie che tanto ci hanno fatto discutere in questi giorni. Se mi permettete però, vorrei farvi notare una cosa. Questa guerra valutaria porterà, col tempo, a generare nuovi scenari e anche nuovi equilibri. Gli eccessi verranno assorbiti, in un modo o nell’altro, e il mercato acquisirà una nuova fisionomia. Ma quale fisionomia? Per meglio capire cosa accadrà sul mercato, prendo ad esempio proprio i due stati nel centro del mirino.

a) Da una parte gli USA, l’ex grande potenza ormai malata.

b) Dall’altra la Cina il nuovo mondo che avanza.

Da una parte gli americani che farebbero carte false (intanto fanno carta straccia stampando dollari …) per rilanciare l’economia. Ormai la politica dei taglio tassi è esaurita, i tassi reali sono negativi, occorre agire sulla valuta facendola artificiosamente indebolire. In questo modo si stimola l’economia e si apre un nuovo mondo, finora di secondo piano. Un’economia da esportazioni. E queste esportazioni dovrebbero andare a compensare la voragine generata (ricordate questo post su Mr. SMITH?) la situazione di crisi del consumatore medio che ha dato vita al sogno americano e che ha tenuto in piedi da solo la crescita economica globale. Quindi più Export e meno consumi interni.

Sull’altra sponda del fiume la Cina. Uno stato che ha una valuta ora molto sottovalutata (anche se relativo, guardate il Big Mac Index). Questa sottovalutazione dà ampio margine alle esportazioni. Ma prorpio qui sta il cambiamento. La rivalutazione progressiva (e non traumatica, come vogliono USA e Europa) porterà la Cina a diventare un paese meno esportatore. Ciò significa un cambiamento enorme nel tessuto economico del paese. Meno export dovrà essere compensato, indovinate un po’, da più consumi interni. E su questo ci sono invece spazi di sviluppo e miglioramento abissali. Ma giustamente (i cinesi sono tutt’altro che stupidi) questo “switch” deve essere graduale, altrimenti per la Cina è un disastro, si genererebbero degli squilibri molto forti nel breve periodo, generando disoccupazione e forte rallentamento economico.

Ecco quindi spiegata la magia: USA che diventeranno più Cina e Cina che avrà un modello economico più Americano.

Ma per far si che questo switch si completi ci va del tempo. Ma di tempo gli americani (e gli europei) ne hanno poco… L’economia già latita e aspettare troppo significherebbe nuova recessione. Ma questo alla Cina frega proprio poco (ecco perché il premier cinese si è scocciato di sentire le pietose richieste di rivalutazione), mentre invece continua a fare accordi commerciali che permettano un maggior sviluppo ed una maggior globalizzazione dell’impero economico cinese.

Ripeto, mica fessi i cinesi..

Riserve e manipolazioni

Oltre a questi fattori economici, non possiamo non aprire una parentesi sull’immane quantità di riserve valutarie in mano ai cinesi. La Cina oggi possiede oltre il 40% del riserve mondiali in valuta. Cifre immani, e come ben sappiamo, se sommata al Giappone, posseggono oltre il 50% del debito pubblico USA.

Cosa hanno fatto? Hanno quindi comprato titoli governativi USA (T Bond e T Note) utilizzando i vari surplus di bilancio. In questo modo…TEEEEK… hanno allegramente manipolato il cambio, tenendo forte il Dollaro USA nei confronti proprio dello Yuan. Pensate che negli ultimi anni la Cina ha investito circa il 50% del proprio Pil in T Bond…

Rovescio della medaglia.

Ora però appare ovvio che, per la Cina, un rafforzamento dello Yuan ed un indebolimento automatico dello stesso sia contro Dollaro USA che contro a tutte le altre valute, oro compreso, significherebbe incassare pesanti perdite in bilancio. Pensateci un po’…

Perché la Cina dovrebbe rivalutare ORA? Per loro è un vero dramma! La rivalutazione è un percorso che è si obbligato, ma è assolutamente da fare (per loro) in modo graduale altrimenti diventerebbe un vero bagno di sangue.

Quindi eccovi spiegato il perché la Cina continui a voler rivalutare SOLO progressivamente come da accordi, in modo molto SOFT.

Ultima considerazione

Siamo ormai a pochi giorni dal G 20 di Seul. Come sempre si farà tanta filosofia ma poco di concreto. Mi auguro solo che, questa volta, ci sia UNA cosa veramente protagonista, per il benessere non solo cinese, ma globale, al fine di limitare i disequilibri che si stanno drammaticamente generando.

Questa cosa è una reale COOPERAZIONE.

Nella speranza che il tempo, logorante come non mai, non affossi le nostre, di economie.

STAY TUNED!

DT

Tutti I diritti riservati ©

Grafici e dati elaborati da Intermarket&more sulla database Bloomberg

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Sostieni I&M! Clicca sul bottone ”DONAZIONE” qui sotto o a fianco nella colonna di destra!

Vuoi provare il Vero Trading professionale? PROVALO GRATIS!

Sono d’accordo che limitare la guerra valutaria a Cina e USA è limitativo. Tanto per cominciare. Ho però voluto focalizzare l’atenzione su qeusti due paesi in quanto sono quelli che, più di tutti, subiranno, nel tempo, uan radicale mutazione delle loro economie, Gli USA per questioni di sopravvivenza, la Cina per evoluzione.

Tutto il BRIC è interessato al fenomeno e il Giappone non ne è certo escluso… ma…chi ne è escluso oggi?

Diciamoci la verità. Nessuno.

Ah dimetnicavo… Lukas, più tardi esce un pust con grafichino interessante… dimmi poi che ne pensi…

CIAUTZ! 😀

Caro dream il problema e’ che se gli effetti della guerra valutaria in corso si limitano alla rivalutazione dello yen……..Gli Usa non riusciranno a riavviare la loro crescita….per via dell’incremento delle esportazioni……….anzi dall’8 giugno 2010 data di inizio della discesa del dollaro index……si vede solo un aumento delle pressioni inflazionistiche…….per ora limitato alle materie prime……….per questo motivo …..io a differenza di altri mi aspetto una caduta dei corsi azionari……non per la persistenza della deflazione…..ma all’opposto per l’esplodere improvviso dell’inflazione……….ed in questo caso la prima bolla ad esplodere…sarà quella dei bond !!!!

http://intermarketandmore.finanza.com/la-nuova-bolla-speculativa-eccola-qui-14289.html

non so se avevi visto questo post ad agosto. Cmq sia, sono d’accordissimo con te che forse la prima grande bolla ad esplodere sarà quella sui “difensivi “bonds.

Ma occorre fare un passo alla volta.

In molti si stanno chiedendo questo QE 2.0 a chi possa giovare… E in molti stanno iniziando a capire che si avranno più danni che beneifici…

Pensavo.. perchè non aggiungere un pulsante menù dopo “Crisi 1929” con un link che riporta, sempre ad una pagina interna, a possibili scenari futuri economici? Sarebbe carinissimo poter leggere analisi lucide raccolte nei vari mesi da persone come voi che se ne intendono e che descrivono possibili eventi futuri.. Così gente più terra-terra come me pottebbe avere un quadro più completo su cosa ci aspetta 😀

Che ne pensi DT?

La mia idea era addirittura di creare un’area sondaggi per cercare di capire l’evoluzione della situazione edel sentiment dei lettori.

Vedremo che si può fare.

Intanto conitnuate a seguire il ns discorso.. Il futuro ci riserverà tante belle cose …secondo me….

Dream i primi a capirlo sono stati i tedeschi…..e la “loro” BCE……perchè già ampiamente vaccinati al pericolo inflazionistico dal loro triste passato………lasceranno rivalutare L’euro contro il dollaro…….e sostituiranno le esportazioni verso gli Usa con quelle verso Cina e Russia………per la Germania nessun danno……….per L’italia piu’ di uno…………e per gli Usa danni a go-go……ma non hanno altra scelta per sgonfiare i debiti del loro sistema !!!

DT anche io ne sono convinto!! Ci saranno GRANDI, ENORMI cambiamenti. Bisogna solo attendere.

Per il momento sono, a mio avviso, solo schermaglie per vari motivi:

-la Cina, come giustamente è stato osservato, non ha la minima volonta di fare drastici cambiamenti

-gli Stati Uniti hanno delocalizzato e dovranno necessariamente adattarsi ad un “new normal” per cui presumo un ulteriore deprezzamento del $

-l’europa che, nell’insieme, è la più grande economia, è disgregata, disomogenea e senza una chiara direttiva; in tale ambito prevale la politica monetaria della Germania che preferisce tenere un euro alto per la innata paura di importare inflazione. Questa scelta è ovviamente penalizzante per quei paesi, come l’Italia che hanno ancora una buona fetta del PIL legata all’esportazione

-il Giappone ha probabilmente l’economia più esposta a questa volatilità delle valute, perchè ha in casa ancora un sostanziale apparato produttivo e tecnologico molto orientato all’esportazione

-non mi sembra che Brasile e India possano avere, in questo momento, un effetto significativo nella “guerra delle valute” e al massimo possono impostare azioni difensive scivolando in qualche forma di protezionismo.

E qui sta il vero punto: finchè la “guerra” sarà politica l’evoluzione sarà graduale, ma se qualcuno dei grandi inizia una vera battaglia con dazi e contromisure protezionistiche aumenterà senz’altro il rischio di una nuova recessione.

Concludo con il mio pensiero fisso: un ‘Italia, così come altri paesi europei, strizzati dalla politica tedesca, hanno poche possibilità di riprendersi economicamente.

Però c’è una cosa che non capisco, se il dollaro e lo YUAN scendono come fanno comunque a esportare? A chi esportano se l’Europa è in agonia? Russia? India? Africa? Ma sono paesi troppo “poveri” per pensare (a mio avviso) ad una esportazione. Quindi non capisco chi possa trarne vantaggio. La Cina che basa il PIL sull’esportazione dovrebbe avere una forte contrazione adesso, poi è vero anche che sono talmente tanti i prodotti realizzati in quel paese che non potrà mai esserci una “crisi” totale prima di una caduta completa Europa-Usa.

Comunque una cosa ho capito.. la nostra economia si basa sulla fuffa.

Beh, da questa valutaria chi ci rimette di certo è l’Italia. La Cina alla fine la dirige lei e gli USA sono presi dalla disperazione…per la serie non sanno più a che santo votarsi…

penso che il primo obiettivo de la svalutazione del dollaro e far diventare piu cari i prodotti che importano gli Stati Uniti e in questo senso tanto il Giappone, come l’ Europa sono i primi danneggiati di questa politica cambiaria portata avanti dalla FED. Oggi la struttura economica degli Stati Uniti come si sa non e basata sull’ esportazione dei beni e servizi per via delle delocalizzazione delle sue industrie manufatturiere portata avanti negli ultimi 35 anni, per cui il processo iniziale credo con questo tipo di cambio sia il di sustituire beni importati con beni prodotti all’ interno del paese. Una domanda che porrei e riguardante al debito pubblico degli Stati uniti. Chi sara disposto a finanziare il loro debito quando stanno cercando fortemente di svalutare il dollaro?

Lorfed,

hai capito perchè è necessario più cooperazione ? Hai capito perchè bisogna innanzitutto cercare di limitare i disequilibri? proprio perchè altrimenti si genererebbero dei drammi che potrebbero far crolalre il castello di carta.

Immagina un grande domino, i tasselli sono tutti in piedi. Se però ne crolla uno, si riusicrà a fermare il crollo automatico degli altri? Solo la cooperazione più dare furtti positivi. Tutto il resto genera disastri.

immagina poi…se si arrivasse al protezionismo….

..e non dimentichiamoci quello che sostieni continuamente: arriverà un momento che tutta questa liquidità ( di cui una minimissima parte va all’economia reale mentre favorisce tutte le speculazioni che conosciamo) ad un certo punto dovrà essere riassorbita….. e allora…..

…e allora ci sarà da ridere.

Appena riesco vi parlerò di un giochino perverso che sta venendo fuori in ambito tassi…. 😳

Dream……a proposito d’ Italia…….. perchè non ci allineiamo pure noi……e parliamo di cose piu’ serie……per esempio……. della casa di Fini a Montecarlo ………..dei dossier sulla Marcegaglia……..dell’operato della Ministra Carfagna………dell ribalte televisive della Santanchè …….dell’SPQR e di Bossi………etc etc. ?

aggiungo che la nazione che svaluta la sua moneta sta portando avanti una sorta di protezionismo utilizzando la politica cambiaria. Sono d’accordo anche con il comento di Paolo41 nel riguardo de la politica monetaria portata avanti per la BCE e le sue conseguenze economiche-

DT, sono pienamente d’accordo che ci vuole più cooperazione. Bisogna vedere soltanto se i politici che ci governano a livello pianetario siano d’accordo sul da fare per uscire di questa crisi.

Ieri mia moglie mi ha fatto leggere un’intervista di Paolo Bonolis (non ricordo su quale rivista, ma è recente e l’ho a casa eventualmente domani in un post posso citarla se vi interessa); ebbene sapete cosa dice riguardo all’economia Bonolis? Che tutti coloro che stanno accanto all’Italia agonizzante con l’intento di risollevarla in realtà le stanno portando via le collanine e tutto l’oro (un pò come avveniva una volta quando una persona era in procinto di morire, che le portavano via vestiti ecc). Ebbene detto da uno che è ricco e non è nemmeno un economista, fà MOLTO pensare. In più ha aggiunto che le sparate (in riferimento a Bossi sui romani) sono le stesse che fanno le aziende per vendere perchè nella politica molti hanno delle aziende..

Beh anche questa fà pensare.

Poi arriva Tremonti da New York e dice “il tasso della ripresa si è rafforzato nel secondo semestre del 2010”, in prima pagina con un sorriso quasi surreale su TGCOM (come se fosse andato ad una festa in maschera).

Se un Bonolis ha capito la reale situazione, possibile che gli altri italiani si facciano SEMPRE annebbiare il cervello da cavolate dette ai TG ecc??

Meno male che esiste internet con siti indipendenti, altrimenti si saremmo nell’ignoranza oscura!!!

ciao DT non capisco una cosa, hanno parlato entro 12 mesi di un EURO DOLLARO A 1.55, io invece mi aspetterei più un ritorno a 1.20.

tu cosa pensi in merito ?

ciao DT non capisco una cosa, hanno parlato entro 12 mesi di un EURO DOLLARO A 1.55, io invece mi aspetterei più un ritorno a 1.20.tu cosa pensi in merito?

Attenzione, la Cina ha varie caratteristiche produttive: ci sono fabbriche ad alta tecnologia e alta automazione con personale di prim’ordine sempre pagato molto meno che in occidente o in Japan (molte di queste fabbriche sono di multinazionali americane e alcune giapponesi), cosi come, all’estremo opposto, aziende a bassissimo livello tecnologico dove il personale costa poco o niente e lavorano come formiche…. anche le misure di sicurezza e antiinquinamento, se esistono, migliorano con il salire del livello tecnologico e naturalmente aumentano i costi produttivi.

Notevole è stato nell’ultimo decennio lo sviluppo di infrastrutture e dell’immobiliare commerciale e residenziale. La cantieristica è altamente competitiva cosi come il sistema dei trasporti su strada, su rotaia, aereo e marittimo.

Tutto è comunque è basato su un reddito per addetto (mi riferisco al sistema produttivo) molto basso battuto forse solo dai bassi redditi degli operai vietnamiti o del bangladesh .

Inoltre impressionante è la massa di investimenti che i cinesi stanno facendo nei paesi africani, dove stanno battendo in iniziativa tutte le altre potenze economiche mondiali.

Ti dò un’ultimo esempio che riguarda il loro recente “intervento d’aiuto” al debito greco: prenderanno in gestione i porti della Grecia (ottimi sbocchi per importare merci in Europa) e prenderanno partecipazione (e io aggiungo controllo) dei cantieri greci (che attualmente sono messi veramente male) dove costruiranno (diciamo faranno assemblaggio) navi con la loro tecnologia.

E’ inutile, sono più intraprendenti e hanno una barca di soldi per investire…..

come al solito chiacchiere al vento ! adesso tutti a pompare la svalutazione del dollaro ???? vorà dire che tra un po’ si tirano le retio, è puoaff mazzate da orbi su tutto , fuorchè il dollaro !!!! orvuar’

caro DT, se tutto procederà “con ordine ” e soprattutto calma, è probabile che lo scenario da te disegnato abbia buone probabilità di realizzarsi.

quindi approvo, però con una riserva che dipende da un fattore puramente emotivo.

premetto che molti paesi (cina, giappone, paesi arabi, ecc…)si trovano nel dilemma del creditore col debitore che annuncia di non poter ripagare i debiti, ma chiede ulteriori prestiti per potersi rilanciare e rendere sia i vecchi che i nuovi debiti. accettare la perdita fino ad ora accumulata e chiudere i rubinetti del credito, o correre il rischio di aumentare la propria sofferenza, questo è il dilemma.

quindi il fattore emotivo potrebbe influire in modo non indifferente, solla decisione.

ma, ancora più legato a tale fattore è la fiducia nei bond espressi in dollari.

fino a che verranno ritenuti un bene rifugio, verranno acquistati e tenuti in portafoglio, ma si diffondesse la sensazione ch enon lo sono più ? il QE2.0 potrebbe essere benissimo il punto di svolta di tale percezione, ma anche un’asta non particolarmente affollata, o qualsiasi altro elemento.

l’investimento estero sui bond americani è decisamente ormai un mostro che può franare da un giorno all’altro, e per motivi anche banali, e se questo dovesse accadere il quadro d’insieme ne risulterebbe stravolto benoltre le previsioni che hai fatto.

questo almeno è il mio pensiero.

c’è ne fosse uno che parlasse dell’elezione americane di medio termine di novembre ? tutti a spaccare la uallera con chiacchiere ! ah ah ah ah ah siete una macchietta !

Dream Theater: http://intermarketandmore.finanza.com/la-nuova-bolla-speculativa-eccola-qui-14289.htmlnon so se avevi visto questo post ad agosto. Cmq sia, sono d’accordissimo con te che forse la prima grande bolla ad esplodere sarà quella sui “difensivi “bonds.

Ma occorre fare un passo alla volta.

In molti si stanno chiedendo questo QE 2.0 a chi possa giovare… E in molti stanno iniziando a capire che si avranno più danni che beneifici…

DREAM e LUCAS perdonami l ignoranza ma la bolla e sui prezzi dei bond che sono alti giusto?

quindi quando scenderanno i prezzi aumenteranno i rendimenti

ancor di piu i rendimenti aumenteranno se arrivera iperinflazione , poiche bisognera alzare i tassi di interesse quindi ovviamente i rendimenti giusto?

…hanno parlato è un po’ generico… Io sono per un ritornoin area 1.25 a medio termine ma molto dipenderà dalla politica monetaria.

s66@finanzaonline: c’è ne fosse uno che parlasse dell’elezione americane di medio termine di novembre ? tutti a spaccare la uallera con chiacchiere ! ah ah ah ah ah siete una macchietta !

Perchè non ce ne parli un po’ tu??? 😉

Esatto, solo che se tu compri oggi dei bond a tasso fissi, se capita quanto da te scritto, significa che ti beccerai delle belle mazzate. Chissà il mercato di quanto sconta oggi il QE…

Dream Theater: caposci@finanza,

…hanno parlato è un po’ generico… Io sono per un ritornoin area 1.25 a medio termine ma molto dipenderà dalla politica monetaria.

Perchè non ce ne parli un po’ tu???

aquilifer@finanza,

Esatto, solo che se tu compri oggi dei bond a tasso fissi, se capita quanto da te scritto, significa che ti beccerai delle belle mazzate. Chissà il mercato di quanto sconta oggi il QE…

vuoi dire nel senso che se arriva l inflazione quindi tassi in rialzo chi ha dei bond a tasso fisso rispetto al tasso variabile (ma comprati oggi e non un anno fa )gli scende il rendimento giusto

a Dream : io non parlo più, io soppeso quello che dite quà dentro ! non che la gente prima parla a vongole, è poi deve accondiscendere altrui !

Caro dream il problema e’ che se gli effetti della guerra valutaria in corso si limitano alla rivalutazione dello yen……..Gli Usa non riusciranno a riavviare la loro crescita….per via dell’incremento delle esportazioni……….anzi dall’8 giugno 2010 data di inizio della discesa del dollaro index……si vede solo un aumento delle pressioni inflazionistiche…….per ora limitato alle materie prime……….per questo motivo …..io a differenza di altri mi aspetto una caduta dei corsi azionari……non per la persistenza della deflazione…..ma all’opposto per l’esplodere improvviso dell’inflazione……….ed in questo caso la prima bolla ad esplodere…sarà quella dei bond !!!!

Non è asslolutamente come tu sostieni, dell’inflazione a parte nelle commodities ( quindi speculazione ) non c’è neanche l’ombra a cominciare dal costo del lavoro ( il quale certo non mostra un gran dinamica inflattiva ), per passare agli affitti tuttora in discesa, ai prezzi che le aziende applicano, non possono trasferire gli aumenti di prezzi ai consumatori, perchè se così fosse non venderebbero a nessuno ( vedasi il caso eclatante di wall mart, che ha innescato una vera e propia guerra al ribasso dei prezzi), per non parlare della disoccupazione ( uno dei driver dell’inflazione in questo momento latente), per chiudere con la velocità di circolazione della moneta sotto 1, e non aumenterà di certo con il QE 2, quindi finiamola di parlare di BOLLA DEI BOND, qui l’unica bolla è l’azionario che sogna mercati verdi e lussureggianti, ma che però non risulteranno tali, quindi please andiamoci piano con le sparate

Un grafico a volte può valere più di 1000 parole

aquilifer@finanza,

se tu hai bond al 3% e te ne emettono al 4, che fai ? quelli al 3% perderebbero immediatamente valore, o diventerebbero immediatamente non più commerciabili a meno che tu non ti accollassi la perdita. ora immagina che si comprenda che questa sia la tendenza, pensi che tutti i possessori di bond a 10 o 30 anni se ne starebbero li buoni a prendersi la possibile futura perdita o cercherebbero di disfarsid tali asset? e se venissero sul mercato, a che livello di svalutazione verrebbero riacquistati ?

non so se avevi visto questo post ad agosto. Cmq sia, sono d’accordissimo con te che forse la prima grande bolla ad esplodere sarà quella sui “difensivi “bonds.

Ma occorre fare un passo alla volta.

In molti si stanno chiedendo questo QE 2.0 a chi possa giovare… E in molti stanno iniziando a capire che si avranno più danni che beneifici

Qui si spara alla grande per fortuna che sparate a salve 🙄

quanto tu sostieni ha una logica ferrea, ma si basa su calcoli matematici ed esclude l’emotività e gli effetti “a soglia” che stanno nel mercato.

quando dici che gli aumenti delle materie prime, vista disoccupazione, poca disponibilità di denaro da parte dei consumatori, depressione, insomma, vengono assorbiti dall’intermediazione, o a volte dalla produzione, dici una cosa giusta , MA SOLO FINO A UNA CERTA SOGLIA, oltre la quale, erosi tutti i margini possibile, gli aumenti di costo finiranno tutti sui prezzi, con l’aggiunta di quei margini scomparsi, mettendo in conto un calo di vendite, ed una ulteriore contrazione. nessuno è disposto a lavorare in perdita, se non per brevi periodi, ma soprattutto lo fa se ha prospettive certe di recuperare a breve. altrimenti, chiude.

sui bond, come ho scritto sopra, il discorso si basa sulla fiducia, che mi pare invece cominci a scricchiolare ( vedi la cina che si è già disfatta di un centinaio di miliardi di bond ), fiducia che si basa sul fatto di continuare ad avere il dollaro come moneta internazionale di scambio.

ma siamo certi che chi può, cina, in primis, sia così disposta a continuare ad accumulare crediti in una valuta che viene svalutata intenzionalmente ? e qui siamo a quello che ho definito il dilemma del creditore. e dovessero iniziare a crescere i rendimenti dei t bond, cosa faranno tutti i possessori dei vecchi ? sai benissimo ch econ tassi in discesa, i titoli si rivalutano, ma con tassi in salita si svalutano e si svalutano tanto più quanto è distante la scadenza . cosa faresti tu se ne avessi tanti in portafoglio ? ti accolleresti la perdita attuale e quella presumibile futura (ulteriore aumento dei tassi) o cercheresti di disfartene?

come ho detto, può darsi che sia uno “sparare a salve” ma può darsi che invece sia caricato a pallettoni.

stiamo parlando di “possibilità” o “probabilità” non di certezze !!!

ps. a me non pare disdicevole mettere in guardia da POSSIBILI eventi fortemente traumatici.

non considerare possibili eventi leggermente negativi, è una cosa, ignorare la possibilità, nemmeno troppo remota, di effetti FORTEMENTE negativi, è incosciente.

Bisogna fare un pò di chiarezza nella nebbia delle cose scritte:

1 Le aziende USA NON SONO IN GRADO DI POTER TRASFERIRE I COSTI

2 Di quali aumenti del costo del denaro parli? quelli dal 2013 in poi? due anni oggi sono come cento nel campo delle previsioni finanziarie

3 La cina è legata a doppio filo agli usa e all’europa, quindi a poco da banfare, ed è ora che cominci a preoccuparsi della sua crescita manipolata dal governo e alla sua bolla immobiliare, o all’inflazione da redditi di salariati stufi di essere spremuti per due soldi.

4 In non mi riferisco solo al termine bond in generico, ma ai fondi che investono in bond, che possono andare anche negativi di duration, quindi possono guadagnare anche con tassi in aumento, poco ma possono guadagnare, per qule che riguarda l’inflazione ci sono fondi che investono sull tips usa, o su bond gollegati all’inflazione.

Io di fondi obbligazionari ne ho tanti e non me ne disfo, al massimo come ho fatto da inizio anno riduco la duration.:mrgreen:

La cosa che a molti è scomoda facendo trading ed avendo posizioni lunghe è che il mercato azionario possa prendere una bella mazzata, è l’azionario quello che puzza.

Ok, diminuire la duration è la soluzione migliore in questo momento per tutelarsi. Sul fatto che ci sia un rischio bolla sui bond è OVVIAMENTE sulla parte lunga della curva. Non so cosa avevi inteso tu ma è ovvio che è così.

Forse mi sfugge qualcosa,mai se dovessero aumentare i tassi come farebbero i paesi già indebitati sino al collo a pagare gli interessi, probabilmente non solo non aumenteranno i tassi ma sarebbe anche un suicidio aumentare al 20% la tassazione, almeno per il momento.E’ dal 1981 che i tassi USA stanno scendendo basta guardare i grafici, io non ho mai visto una bolla durare così a lungo (30 anni), l mio parere invece che c’è una buona probabilità(la certezza non esiste) che scenderanno ancora per parecchio tempo, almeno quelli a lungo perchè a breve sono già praticamente a zero.In altre parole c’è un’alta probabilità di finire come il Giappone.

..dimenticavo, in aggiunta a quanto ho postato prima sulla Cina…. lo spread delle obbligazioni greche rispetto al bund è sceso sotto 700 … è da ascrivere necessariamente all’intervento cinese perchè nel frattempo sono uscite indicazioni negative da parte del FMI sul debito greco e la Merkel si è affrettata a dichiarare che non intende sottoscrivere ulteriori finanziamenti per “salvare” lo stato ellenico…potenza della Cina…naturalmente l’intervento cinese va tutto a favore dell’euro….

La volontà è di addirittura abbassare i tassi a lungo per dare una mano ai possessori di mutui USA.

Ma tieni conto che la maggior parte del debito statale è a tasso fisso. 😉

Ok, ma saranno costretti senz’altro a fare nuove emissioni.Negli USA accade una volta alla settimana circa.

Ok ma il grosso scadrà ben più avanti e l’inflazione va ad erodere il nominale.

1) normalmente, come in tutti i paesi, la parte in grado di assorbire variazioni è l’intermediazione, o commercio, chiamalo come vuoi, molto meno la produzione.

2) quando si deve dipendere o dalla stampatrice della banca centrale, o dall’estero per rifinanziare il proprio debito si è sempre sotto ricatto.

basta che il creditore abbia la sensazione di una diminuzione della solvibilità del creditore (chiamalo rischio, se vuoi) e richiederà tassi maggiori.

Vedi cosa succede a risponderti prima di aver collegato il cervello.Potevi dirlo prima nel post precedente cosi evitavi di farmi fare una figura barbina. 😉

i tassi sono un compenso che il debitore DEVE pagare per ottenere un prestito. più è alto il rischio insolvenza maggiore sarà il compenso richiesto.

togliti dalla testa che il tasso di interesse lo stabilisca il debitore. è il creditore che lo stabilisce.

Lo so, lo so questa è la teoria.Nella pratica poi è sempre il più forte che ha ragione.Se vuoi prestare dei soldi agli USA a breve praticamente ottieni tassi negativi come se fosse la nazione meno indebitata al mondo.

Caro Dream non male questa come discussione…….il ns amico bergasim un po’ integralista però……..cercherò di argomentare ulteriormente e pacatamente la mia posizione……nella convinzione ( forse sbagliata ) di non sparare a salve.

Io penso che l’analisi nostro amico Bergasim circa il fenomeno inflattivo sia un po’ parziale. Infatti mi pare di capire che egli considera la sola inflazione da costi e non anche quella che potrebbe scaturire da un eccesso di domanda.

Per quanto riguarda l’inflazione da costi sono sostanzialmente d’accordo con Lui……..infatti dei 3 fattori della produzione

1) Il Costo del lavoro : non preoccupa dato l’alto tasso di disoccupazione che però non penso aumenterà ulteriormente;

2) Il Costo del capitale : non preoccupa i tassi infatti sono ai livelli minimi degli ultimi 30 anni però non potranno piu’ scendere….ma solo risalire

3) Le materie prime sono già in tensione da alcuni mesi causa svalutazione del $ . anzi la crescita è pari ad 1,5 volte la svalutazione del dollaro ;

Per quanto riguarda invece l’inflazione da domanda, invece credo che le nostre opinioni divergano radicalmente, infatti delle 5 componenti della domanda aggregata, 2 risultano per ora non problematiche

1)I Consumi che per ora latitano causa eccesso di disoccupazione

2)E gli Investimenti delle imprese che nonostante i bassi tassi non ripartono per mancanza di prospettive di profitto

Le altre 3 invece destano a mio avviso piu’ d’una preoccupazione, ci riferiamo alla :

1)Spesa Pubblica cresciuta enormemente per gli interventi necessari al salvataggio delle banche, e per il sostegno prestato alle imprese ed ai disoccupati, finanziata in deficit con l’emissione e la stampa di una enorme quantità di moneta

Nonche’ alla crescita prossima ventura delle domanda derivante dall’ incremento delle 2) esportazioni e dal decremento delle 3) importazioni scaturente dall’attuale massiccia svalutazione del dollaro

Caro Bergasim io credo che se per questa via , ossia tramite la svalutazione del dollaro, riescono ad innescare un aumento significativo del PIL, allora vedrai che anche altre 2 componenti ( Consumi ed Investimenti ) cominceranno a correre e con loro il costo del lavoro…..ed infine toccherà ai tassi d’interesse………con esplosione della bolla di cui in discorso…………Dopotutto secondo me questo scenario è già ampiamente anticipato dalle crescenti quotazioni dell’oro………..visto sempre piu’ come bene rifugio dalle banche centrali di tutto il mondo……..che ormai da mesi fanno a gara per convertire le loro riserve da dollari potenzialmente iperinflazionati…….al piu’ rassicurante metallo giallo!!!

Ad amensa

In merito al punto 2, non è sempre così l’italia ha la maggior parte del suo debito nelle mani degli italiani, ma risente molto di più sull’oscillazione dei prezzi dei propi dondi di altri paesei con un esposizione maggiore verso l’estero, per quer che rigurarda la cina, sicuramente sente puzza, ma se l’economia usa entrasse in una nuova fase di recessione ( senza considerare che non è mai uscita ) marcata, la cina dove esporterebbe, in europa, nei paesei emergenti, oggi è ancora la locomotiva usa a trainare il tutto, quella cinese oggi è solo un’economia locusta, ma che però è strettamente legata all’economia americana.

Senza considerare che la richiesta da parte dei fondi pensione per le obbligazioni ( vedasi zeohedge), potrebbe aumentare e non di poco, continuo a sostenere che si guardi la trave nell’occhio del mercato obbligazionario, trascurando il bosco nell’occhio di quello azionario, sostenuto dal nulla a parte gli utili della mega corporate locuste, disposte a tutto pur di amntenere lo status quo.

In risposta al punto uno, il commercio può anche aver maggior capacità di assorbire variazioni, ma qui siamo ( stati uniti ) in una situazione dove il 20% dei redditi è rappresentato dai trasferimenti governativi, oltre 41 milioni di persone vivono con buoni pasto, disoccupazione reale oltre il 17%, persone che pagano il conto della carta di credito e non la rata del mutuo, ma di cosa stiamo parlando, qui stiamo assistendo alla scomparsa del consumatore medio, altro che rinascita dell’inflazione, prima bisogna pagare i DEBITI, solo le banche hanno deroghe, il privato non applica il market to fantasy al suo debito, con conseguente aumento del tasso di risparmio, ne abbiamo di anni davanti per riassorbire il debito prima di pensare all’inflazione, esclusa naturalmente quella virtuale delle commodities, pilotata ad arte vedasi 2008 per il petrolio.

DREAM: se ritenevo che eri tu a scrivere a vongole, figurati se ci passavo da queste parti !

lL’economia usa si regge sui servizi, quali potrebbero essere questi incrementi delle esportazioni tali da poter far nascere un fenomeno inflattivo? un paese che è in eccesso di capacità produttiva cosa può esportare che altri possano volere? forse armi e ipad, l’economia americana è un economia che sta perdendo buona parte del vantaggio tecnolgico accumulato nei decenni passati, un economia in discesa, e poi la cina come si comporterebbe? si guarderebbe la proiezione del film e basta?

Il pil usa e da anni che è in declino, depurando l’effetto case negli ultimi 10 anni la sua crescita è stata anoressica, perchè dovrebbe riprendersi propio ora, zavorrato da un enorme debito pubblico?

Per quel che riguarda la spesa pubblica, un suo aumento continuo e cosa da dimostrare, visto i chiari di luna ( vedasi california) atti a tagliare a desta e manca pur di risparmiare dollari, dato che ha impattato in maniera evidente nel dato uscito venerdi scorso diffuso dal bls, dove si evincevano licenziamenti nel settore pubblico oltre quelli del census.

Fino a quando il deleveraggio non sarà terminato a mio avviso l’inflazione core non farà ritorno.

scusa ma quando nel 2008 il dolalro usa era ad 1,60 per euro o 1,5 non mi sembra che il pil usa crescesse così tanto o mi sbaglio? il petrolio ha toccato i 147 usd al barile, eppure gli usa nel 2008 sono stati in deflazione, le obbligazione tips scontavano deflazione nei prezzi per diversi anni.

Berga c’è una liquidità enorme in giro da anni……frutto soprattutto del trentennale deficit commerciale Usa…….di cui tutti hanno tratto profitto……nel 2000 ha creato la bolla sul nasdaq e sui titoli tecnologici……..negli anni successivi sull’immobiliare………nel 2008 sul petrolio……e sull’azionario……..ed oggi si risponde con altra immissione di liquidità………e dopotutto ciò vorremmo pure credere e pensare che la bolla sia sull’oro ?………….Berga fino a che tale liquidità non verrà riassorbita con un rogo inflattivo serio………a doppia cifra………le bolle continueranno…..all’infinito……..e viste le attuali quotazioni ……per me la prossima è sui bond !!!

certo che se il debito è in mano “interne” il discorso cambia…. io facevo riferimento alla situazione USA che è poi l’elefante sulla zattera mondiale. hai anche perfettamente ragione a dire ch ea stabilire i tassi è il più forte…. sempre riferendomi agli stessi USA, la musica potrebbe, ripeto potrebbe anche cambiare. ormai sono troppo dipendenti dall’estero per il rifinanziamento del loro enorme debito.

disoccupazione, scomparsa della classe media, ecc… sono d’accordo con te, ch eda questi fattori è difficile aspettarsi una crescita dell’inflazione.

ma dal lato del rifinanziamento del debito ? ha un bel dire Bernanke che lui ha armi a disposizione non ancora usate (QE2.0) ma il valore di una moneta è e resta la sua relazione con la quantità di beni reali creati. o dalla capacità e volontà dell’estero di assorbire ulteriore quantità di tale moneta. la situazione che potrebbe crearsi, evidentemente non ancora sperimentata in quanto questa situazione è completamente nuova, potrebbe essere quella di stagnazione interna, ed aumento dei tassi dei bond verso l’estero. creando una barriera alla circolazione del dollaro tra l’interno e l’estero. situazione decisamente fallimentare in quanto peggiorerebbe ulteriormente la bilancia commerciale già notevolmente negativa.

ma a tutt’oggi, abbiamo visto applicare le cose più assurde, col solo intento di rimandare la “resa dei conti”, pertanto non mi stupirei nemmeno troppo di fronte ad un’azione del genere.

a lukas, ti manca un piccolo particolare un periodo che va dal 1980 al 2007, nasce tutto li con il disintegramento della classe media, le banche alle quali viene concessa qualsiasi cosa ( leggassi smantellamento dell glass stegal), consumatori con redditi reali in discesa, il tutto condito e compensato da un bel pò di sano debito ( con il crollo dei risparmi) con la felicità di tutti gli attori, peccato che il debito alla fine vada onoroto, ma forse questo a wall street, alla fed e alla casa bianca lo ignoravano.

Negli stati uniti abbiamo assistito negli ultimi ventanni alla scomparsa della classe media, con la dipsarita di reddito tra il ricco ed il povero a livelli di fine 800, mica cotiche, l’azionario ha vissuto il suo più grande rally della storia come medie annue di crescita, al contrario il periodo di tassi elevati negli usa nel 70, aveva origini più lontane , oggi ritorni di rendimenti così alti o iper inflazione mi sembrano un pò azzardati, senza considerare che la liquidità nel sistema è virtuale, quella delle banche è ampiamnete assorbita dalle perdite dei veicoli fuori bilancio, oggi non valorizzate per gentile concessione del governo americano, stessa cosa dicasi per la liquidità delle aziende usa, i cui debiti nell’ottica degli oltre 7000 mld di usd superano ampiamente i 1800 miliardi di usd di liquidità in eccesso.

Concludo can la bolla dei bond, sicuramente ci sono obbligazioni che non rispecchiano il vero valore è sono in bolla, ma queste sono essenzialmente i titoli corporate e gli high yeld ( i cui spread sono a livelllo 2007), una cosa però non va trascurata e cioe l’INVECCHIAMENTO DELLA POPOLAZIONE, quindi sempre maggiorni necessità di RENDITA, abbiamo visto le cattive gestioni dei fondi pensione usa a rendimento garantito che brutta figura hanno fatto, ergo le obbligazioni risulterebbero più appettibili per questi ultimi delle azioni, almeno secondo bergasim. 😆

“scusa ma quando nel 2008 il dolalro usa era ad 1,60 per euro o……..” tu ragioni come se il dollaro fosse una moneta “normale”.

NON lo è , è la maggiore (e spero per poco) moneta di scambio internazionale.

mentre per tutti l’aumento dei tassi è prima di tutto una questione interna, con conseguenze e riflessi interni, per gli USA no, è prima di tutto una questione dei detentori esteri di dollari e Tbond. nessuno stato avrebbe potuto, come hanno fatto invece gli USA, far pagare i costi della loro guerra (vietnam) al resto del mondo ! a nessuno sarebbe riuscito di far pagare VOLONTARIAMENTE al resto del mondo i costi della prima guerra del deserto ! è con questa grossa anomalia ch edevi ragionare, non con la normalità.

@ Bergasim

ora ti faccioun piccolo ragionamento.

ti ricordi quando sequestrarono a chiasso i 135 miliardi di $ in titoli ? e poco dopo ne sequestrarono altri, in un’altra frontiera ? falsi, non falsi…. tutto venen messo a tacere.

allora, ipotizzai ch equell’operazione fosse fatta per costituire dei fondi all’estero in dollari, al di fuori della trasparenza dei normali scambi. Allora non sapevo dare un perchè venisse fatta una simile operazione, ma oggi acquista un senso.

la paura della FED in un rifiuto al rifinanziamento del debito, non è per i titoli detenuti all’interno degli USA. quelli , sipossono pagare stampando dollari.

il problema sta in quelli detenuti all’estero, che tra aumento del rischio insolvenza, e deprezzamento del dollaro, potrebbero spingere i detentori di tali Tbond a cercare di disfarsene. metti ch ea questo punto intervenga una società svizzera o simili, ch esi offra di acquistare tali titoli, magari anche con un piccolo premio, i timori verso gli USA esoprattutto verso il dollaro cadrebbero, e quindi i detentori potrebbero cederli in cambio di dollari. cosa che è l’obiettivo della FED.

tragico per la FED invece sarebbe se i detentori di tali titoli volessero disfarsene ma cambiando il ricavato in monete diverse dal dollaro. allora si ch ealla FED non servirebbe più stampare dollari, occorrerebbero euro o yen o altro, ma sicuramente non dollari.

questa è una ipotesi, ma che darebbe un senso al tutto quanto è accaduto negli ultimi tempi.

penso male ? Andreotti sosteneva che “a pensar male si commette peccato, ma quasi sempre si azzecca”!!

altra piccola considerazione (cattiva).

perchè Bernanche continua a fare annunci a ruota libera ?

“terrò bassi i tassi per molto tempo ancora”, “farò il QE 2.0″ ecc…

a parte che è un modo per tenere bassi gli interessi dei bond a lunga scadenza ( infatti , con tali annunci, chi non si indebiterebbe a breve, allo 05% per comprare t bond a 10 anni al 2,75% ?), ma soprattutto credo che sia un modo per testare le reazioni dei detentori di bond, soprattutto quelli esteri.

come ho detto, lo spauracchio sono quelli, soprattutto se venissero venduti e convertiti in valute diverse dal dollaro.

per quelli detenuti all’interno, la stampante basta e avanza, ma per quelli all’estero, no!

ecco allora come la politica degli annunci :”lo faccio !” guardate che lo faccio davvero!” ecc.. acquista un senso per misurare l’entità delle risposte.

” a pensar male…… ecc…”

ciao belli… sono solo di passaggio, a fare un saluto.

devo tornare a fare la spesa! 🙂

ci vediamo se tutto va bene mercoledì

Caro dream per adesso la vera vittima della guerra valutaria in corso da circa 6 mesi…..non è certo la Cina……bensi’ il Giappone………che nello stesso periodo ha subito una rivalutazione dello yen del 12%…..ed in questo obiettivo Cina ed Usa sono alleati non avversari………e si intravvede anche un nuovo obiettivo……il real brasiliano…….sai anche il Brasile comincia a diventare scomodo…….gli altri paesi del BRIC……..Russia ed India…….per ora sono ancora troppo forti e reggono bene !!!