in caricamento ...

MIND THE GAP: the ultimate rescue (or not?)

Sulle stranezze del mercato non credo ci sia molto da dire. Tutti sanno benissimo che quanto stiamo vivendo è più unico che raro.

Non mi ripeterò e quindi riporto i grafici aggiornati con qualche rapido commento.

Prenderemo come riferimento il mercato USA; non solo perché è il più importante ma anche perché resta il benchmark globale, con all’interno un pugno di titoli che hanno poi dominato in lungo (per performance) e in largo (per capitalizzazione) il rally degli ultimi mesi.

Profitti corporate USA

La prima grande discrasia le vediamo da questo grafico ed è pienamente confermata. Da un lato una borsa USA a livelli stellari, ma dall’altro le povere aziende che invece faticano a riprendere redditività. E il gap si amplia.

Fiducia dei consumatori

Questo grafico è di un’importanza enorme. Ed è qui che si guarda con maggiore apprensione. La fiducia del consumatore USA non deve scemare. Deve assolutamente rimanere alta, per alimentare i consumi, per far ripartire l’economia. Ma come potete vedere al momento la fiducia latita, si è stabilizzata e un po’ sta risalendo. Ma questo livello non è soddisfacente.

Produzione industriale, risparmi e vendite retail

La produzione non è certo tornata ai livelli pre Covid, i risparmi sono un po’ diminuiti ma restano molto al di sopra della media storica, ma attenzione… le vendite sono tornate alla grande… i conti non tornano all’apparenza.

Ma poi andiamo a vedere i bilanci delle banche centrali…

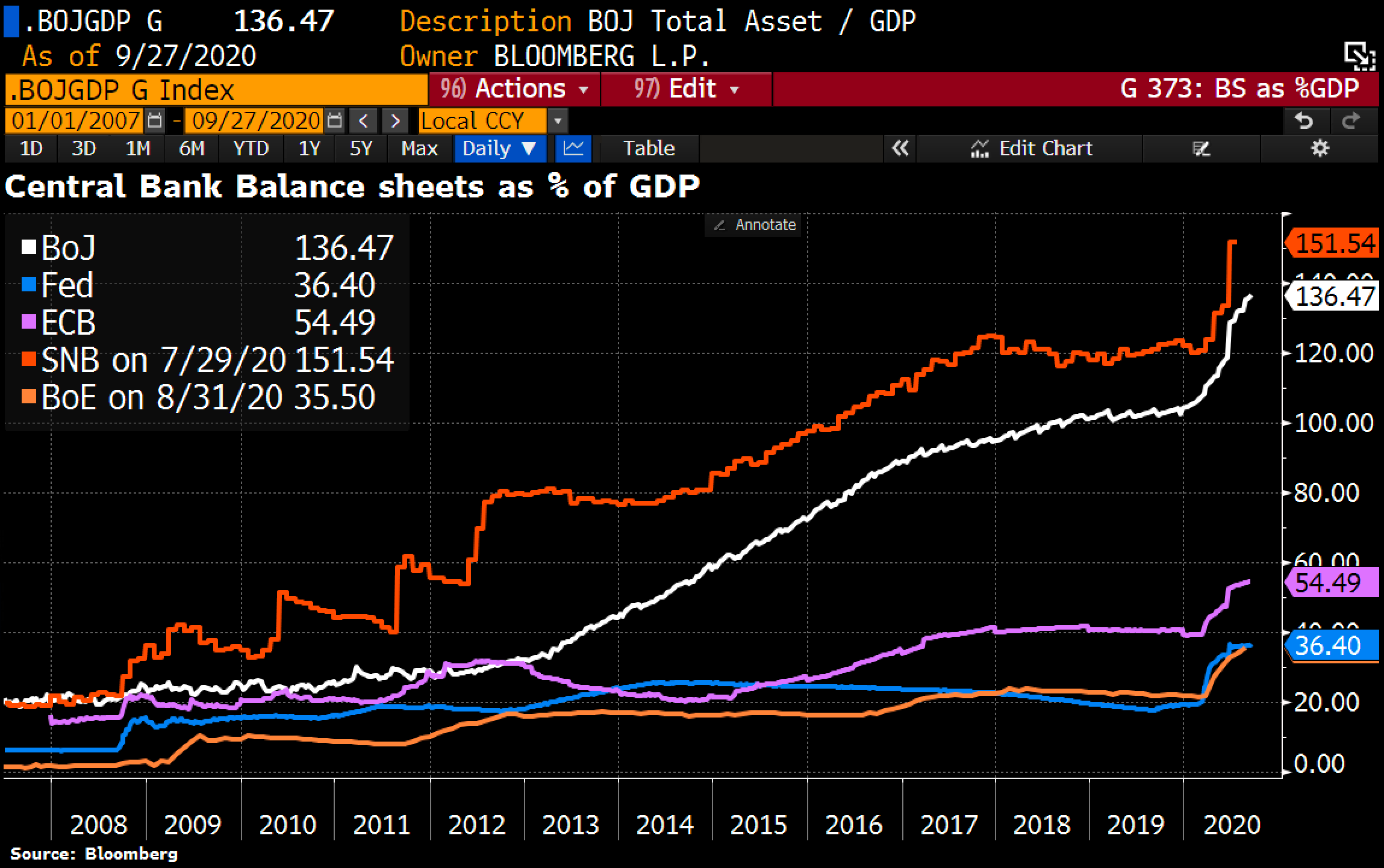

Centrali Banks Balance Sheets vs GDP

… e le politiche fiscali che hanno portato deficit record…

Deficit vs GDP

Ed ecco che magicamente i conti tornano. La variabile che ovviamente ha gonfiato i mercati, ha alimentato le vendite e ha illuso tutti di un’ipotetica ripartenza, è quella che ho chiamato QUI la SOCIALIZZAZIONE DEI MERCATI. Ricordate? Cliccate sul link per rinfrescarvi la memoria.

L’assurdo è ritrovarsi con un’economia che rischia sempre il collasso, con potenziali NPL che potrebbero nuovamente mandare in tilt il sistema bancario…ma allo stesso tempo con la borsa USA ai massimi.

Certo, abbiamo “curato” la crisi con la solita medicina: la liquidità di banche centrali ma non solo. Un mix di politica fiscale e monetaria che continuerà di certo se le cose non dovessero andare bene. Anzi, già sappiamo del nostro (si fa per dire) del nostro Recovery Fund e dei potenziali 1800-2000 miliardi di sostegno pubblico che i due pretendenti alla Casa Bianca hanno promesso.

Questa è l’arma, ma non è la cura. Pensate che si potrà andare avanti così all’infinito? Le banche centrali si sono accorte che ormai il loro intervento avrà effetti limitati. Ora tocca alla politica fiscale ma la questione di complica. Non temete però, c’è ancora margine, questo ve l’ho detto prima.

Intanto però ricordate che, per combattere la Crisi Economica, dal 2008 le banche centrali hanno stampato 12 trilioni di dollari. Ma attenzione, più della metà di questi (circa 7 trilioni) sono stati emessi da aprile 2020. Una “botta di vita” senza precedenti che ha mandato in estasi i mercati e ha riacceso la fase Risk On in modo imperioso.

I Governi, ad oggi, sono a circa 15 trilioni. La somma delle parti porta alla cifra monstre di 27 trilioni. Ovvero oltre 1/3 del PIL globale.

Signori, un terzo. 27.000.000.000.000 USD.

E la maggior parte di queste cifre sono state “spese” negli ultimi otto mesi.

Ma attenzione (e i grafici sopra lo testimoniano). La cifra spesa è entrata direttamente in circolo dell’economia reale. Molta è finita nella finanza, certo, ma sono molti gli stimoli in linee di credito e similari.

E poi come vi ho detto, arriveranno ancora altri stimoli.

Ecco, capite perché diventa difficile “sfidare il sistema”. Siamo tutti d’accordo che questa situazione non può durare per sempre. Sappiamo tutti che uscirne fuori (exit strategy) sarà molto complesso (unica soluzione probabilmente rientrare nel rapporto debito/PIL con una crescita del denominatore maggiore del numeratore). Intanto però questa è la realtà. Questo è l’oggi. Come vi dico sempre, prendere o lasciare. Sta a voi.

STAY TUNED!

–