in caricamento ...

MIND THE GAP: cosa possiamo aspettarci per i prossimi mesi dalla borsa USA?

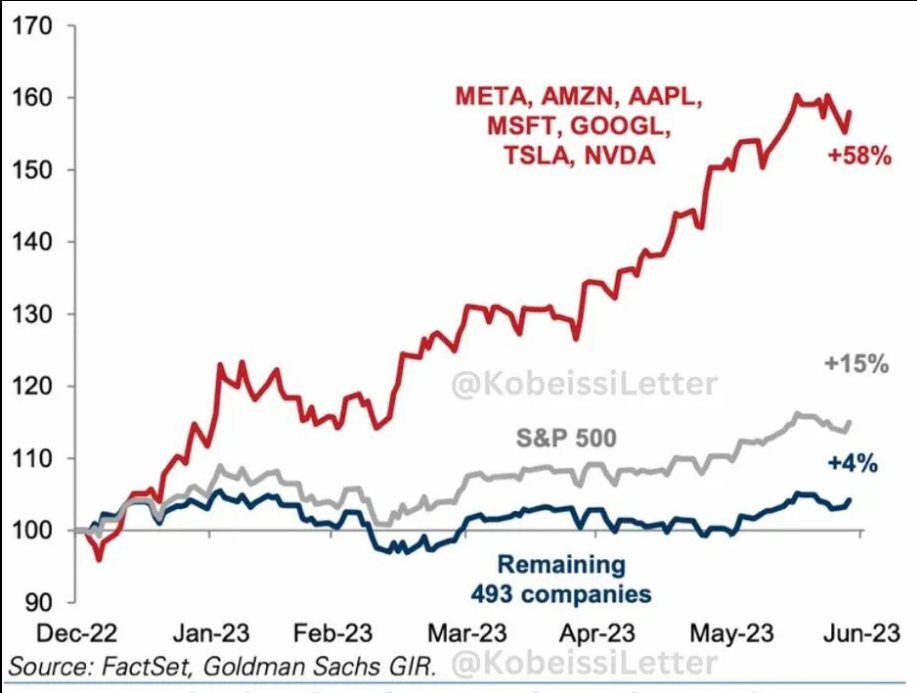

Un pugno di titoli legati soprattutto all’intelligenza artificiale ed ecco che la Borsa USA stupisce tutti. Un grafico che conoscete a memoria ma che vi ho riproposto in apertura. E poi le speranze che la Federal Reserve possa essere vicina alla fine del suo ciclo di politica monetaria restrittiva non ha fatto altro che incrementare la fiducia e il sentiment verso le attività RISK ON e cosi… gli indici azionari nelle ultime settimane hanno festeggiato.

L’indice S&P 500 è ora a + 20% al di sopra del minimo dell’ottobre 2022.

Provate ad andare a fondo della questione. I guadagni sono stati generati da tre settori: informatica, comunicazioni e beni di consumo discrezionali.

Ma non è una situazione “settoriale” perché come detto, si isola ad un pugno di titoli e nella fattispecie a sette titoli che hanno contribuito al rialzo del 12% dell’S&P 500 quest’anno: Nvidia, Tesla, Google (Alphabet), Microsoft, Apple, Amazon e la casa madre di Facebook, alias Meta.

Restringimento: la storia insegna

D’altro canto, la versione a equa ponderazione dell’S&P 500 è salita del 4% quest’anno e il grafico in apertura lo dimostra. Lo spread annualizzato a 3 mesi tra l’S&P 500 ponderato per capitalizzazione e quello equamente ponderato ha superato il 30%, cosa che è accaduta molto raramente nella storia. Ma cosa deve farci capire questa situazione?

Innanzitutto non è scritto da NESSUNA parte che questo GAP porti al crollo delle borse. Anzi la storia insegna che addirittura l’SP500 ha continuato a salire dopo aver raggiunto una sovraperformance annualizzata del 30%. Ma con una particolarità. Nei tre mesi successivi, l’S&P 500 a equa ponderazione tende a recuperare e quindi questo deve essere un messaggio che ci fa capire quantomeno una cosa.

Privilegiare chi è rimasto indietro con una parola d’ordine: QUALITA’. Anche perché poi, nelle passate situazioni di gap, il restringimento è continuato nei sei mesi successivi.

VIX: livelli insostenibili

Chart VIX by TradingView

E poi il VIX, ovvero l’indice di volatilità CBOE che è sceso al di sotto di 14, il livello più basso in oltre tre anni. Livelli sostenibili? Nessuno lo può certificare ma la statistica ci dice che la media dello stesso a 10 anni è di 18. E la cosa curiosa è che il VIX è sceso dai massimi di ottobre nonostante l’aumento dei tassi di interesse, un’inflazione a tratti fuori controllo e i fallimenti di diverse banche regionali negli Stati Uniti.

Che sia la calma prima della tempesta? Ovviamente nessuno lo sa ma permettetemi una piccola disquisizione. Quando il mercato va in stress da correzione, vedi il crollo dovuto al COVID-19 nel marzo 2020, la correlazione tra i singoli titoli tende ad avvicinarsi a 1.

Detto in altri termini, se arriva il panico, tutti vendono indiscriminatamente. Magari chi è salito di più scende di più, ma in linea di massima, tutto il mercato corregge. Quindi, non possiamo pensare che il mercato possa avere la forza di lavorare con delle decorrelazioni. Ma quantomeno la cosa da considerare è il rischio che si sostiene con un’esposizione sui titoli che più degli altri hanno corso.

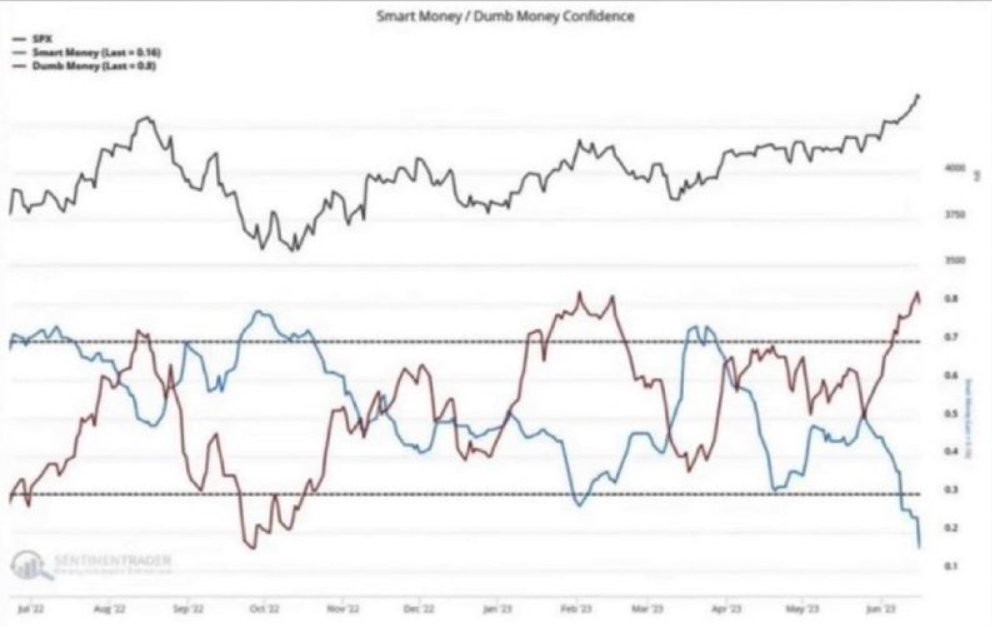

Ma poi… perché il mercato deve proprio correggere? Parliamo di sentiment. E anche qui ci troviamo con degli estremi.

Dumb money contro Smart money. Anche qui il gap è ben visibile. Poi sarà la storia a dirci che potrà succedere.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

Buonasera a tutti!

Direi che la candela settimanale di SP500 (sono le 21:30 ma confido venga confermata in chiusura) dovrebbe dare inizio alla correzione.

Come anticipato settimana scorsa le divergenze sono evidenti. Pertanto, se confermata inversione di breve ribassista settimana nuova, mi aspetto un agosto negativo che vada a toccare area 3965. Da lì dovrebbe partire la PROBABILE ultima gamba rialzista con obiettivo area 4600 e oltre.

Per il momento portiamo a casa i guadagni…guardiamo il (probabile) ribasso…e se abbiamo voglia: beh, short sp500 (stop loss stretto massimo di questa settimana 4578,25 take profit area 4000)….e perché no: etf vix long😉

Buona estate!

A mio avviso ancora per il Vix c’è spazio fino alla prossima estate per rimanere stabile.

Per il nostro indice domestico (FTSE MIB) ci sta nell’immediato una correzione sui 26/27.000 bp per poi andare a puntare i 30500 punti l’anno prossimo, il 50% del ritracciamento dai massimi (2000) e minimi (2012) storici.

Gli investitori hanno guadagni oramai maturi e alleggeriranno in primavera…

Saluti.