in caricamento ...

MERCATI in balia della liquidità e della FED

La dipendenza delle borse e nella fattispecie di Wall Street dalla politica monetaria è un dato di fatto, non solo a livello economico, ma anche di sentiment. Basta parlare di “restrizione monetaria”, di tassi in aumento e di tapering e il mercato si irrigidisce.

Quanto pesa la psicologia in borsa? Tantissimo, ancor di più oggi dove il valore di quell’asset intangibile ma fondamentale che si chiama FIDUCIA, ha assunto livelli predominanti. Tutto il sistema è basato sulla fiducia. Se quest’ultima crolla, il castello di carta crollerà con essa. Ecco perché tutti usano le parole con la massima prudenza, ecco perché si cerca sempre di tenere alto il morale della truppa. La fiducia non deve MAI scemare, sia che si tratti di fiducia dei consumatori che degli investitori.

La notizia che la Federal Reserve si prepara a chiudere la stagione degli stimoli monetari, dove alzerà con ogni probabilità nel 2022 i tassi, oltre che ridurre il suo gigantesco bilancio (circa 8.800 miliardi) la domanda sorge spontanea: quale sarà la reazione del mercato ad ogni singola iniziativa che prenderà la FED in questo nuovo anno?

Mi è capitato tra le mani un interessante studio di Pavilion che vuole fare luce su questo aspetto.

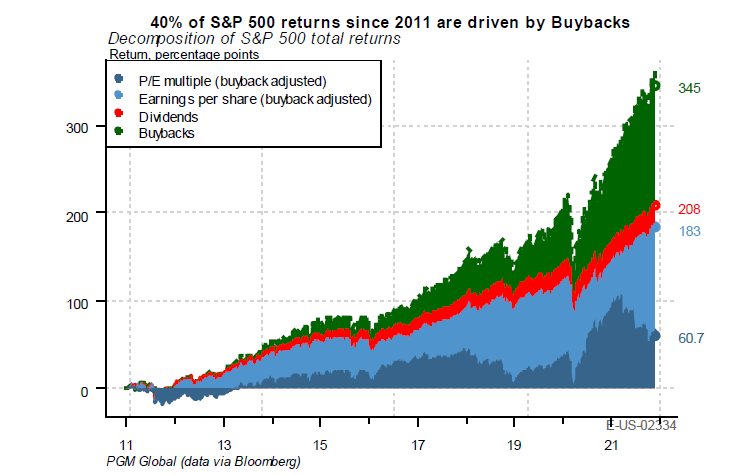

E’ stato preso il rally di Wall Street degli ultimi 10 anni ed ecco cosa ne è scaturito:

- il 40% è dovuto ai buyback azionari. Quindi le stesse società si sono “ricomprate” utilizzando l’ingente liquidità in cassa, se non addirittura a DEBITO, sfruttando uno scenario “tassi di interesse” unico (il fenomeno del MARGIN DEBT, ricordate?)

- solo il 7% è stato causato dai dividendi

- il 19% è dovuto invece all’espansione dei multipli (P/E, P/BV ecc)

- il 34% invece è stato effettivamente dovuto all’aumento degli utili.

Il primo aspetto, quello dei buyback, assume dimensioni importanti. La cosa l’abbiamo già denunciata più volte in passato, ma adesso quest’analisi certifica ulteriormente il nostro punto di vista. E state pur certi che i buyback hanno un filo conduttore fortissimo con la politica FED. Anzi, la stessa analisi di Pavilion ci dice che c’è un rapporto tra tassi e buyback: ogni calo dell’1% dei rendimenti ha portato un aumento dello 0,44% dei buyback azionari. Questo soprattutto dovuto appunto al margin debt.

Adesso quindi, diventa interessante capire, sia il comportamento delle aziende con l’exit strategy FED e sia gli effetti sul mondo gestionale che definirei più tradizionale.

Mi riferisco quindi alle pressioni salariali (inflazione docet) ma anche agli effetti sulla catena dei costi, sul fatturato e sulle vendite.

Quindi i nuvoloni su Wall Street sono sia dovuti alla finanza più pura ma anche alle conseguenze economiche che ne derivano. E ancora una volta la liquidità resterà dominante. E questo grafico che vi riposto aggiornato, che mette in relazione Wall Street e Massa Monetaria, credo possa chiudere qualsiasi tipo di dubbio.

Massa monetaria M2 che decolla proprio come Wall Street e la correlazione è impressionante. E il debito non è da meno, e l’inflazione, ripartenza a parte, segue il trend. Se molla la M2, cosa potrebbe succedere?

STAY TUNED!