in caricamento ...

Magnificent 7 e mercati del futuro

Chi se lo sarebbe aspettato? Nel 2024 l’S&P 500 supera quota 6000 punti con un impressionante rally del 26%. Se guardate la slide qui sotto, potete notare che nemmeno il più positivo, Yardeni Research, si aspettava tanto.

Il tutto avviene però grazie alla grande protagonista, ovvero l’intelligenza artificiale che ha cambiato tutte le dinamiche e giustifica quell’attesa overperformance che nessuno poteva aspettarsi.

E allo stesso tempo questo scenario fa emergere una domanda cruciale per gli investitori: quanto dovremmo preoccuparci dell’elevata concentrazione del mercato azionario americano? La risposta, come spesso accade nei mercati finanziari, non è né semplice né univoca.

Il Fenomeno delle Magnificent 7: Un Successo che Fa Riflettere

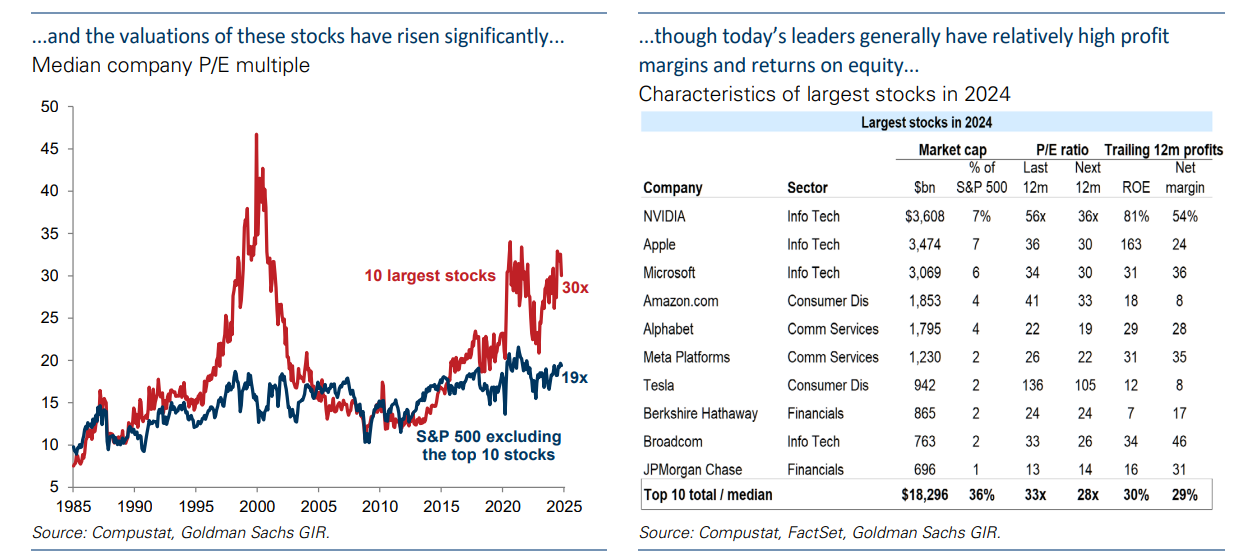

Il 2024 ha consolidato il dominio delle cosiddette “Magnificent 7”, che hanno registrato un rendimento del 41% contro il più modesto 18% delle restanti 493 società dell’indice. Un dato ancora più sorprendente è che queste sette società hanno contribuito al 47% dei guadagni totali dell’indice. Una concentrazione davvero clamorosa anche per la settorialità visto che si tratta di società operanti nello stesso settore.

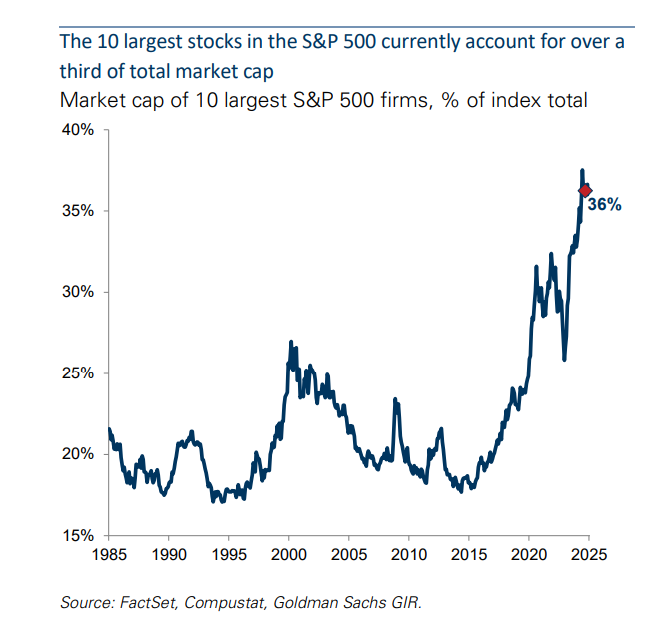

Con le prime dieci società che rappresentano il 36% della capitalizzazione totale dell’indice – ben al di sopra della media storica del 20% – siamo di fronte ai livelli di concentrazione più elevati dal 1932. Una statistica che farebbe tremare i polsi anche agli investitori più spregiudicati.

Ok non voglio fare terrorismo sia ben chiaro ed in effetti c’è anche chi la pensa diversamente. E una delle poche voci fuori dal coro è Owen Lamont di Acadian Asset Management che offre una prospettiva più rassicurante. Secondo la sua analisi, il mercato americano ha vissuto periodi di concentrazione ancora maggiore negli anni ’50 e ’60, quando bastava un trittico di società per rappresentare il 30% del mercato. Un po’ come dire che non è la dimensione della torta a contare, ma come viene distribuita. Ma signori erano altri tempi ed i mercati avevano dinamiche molto diverse rispetto a quelle attuali.

Ma adesso che succede o…che succederà?

Nel breve termine, gli investitori possono dormire sonni relativamente tranquilli. Non esiste una correlazione diretta tra concentrazione e rendimenti a breve termine, e le previsioni indicano che l’S&P 500 potrebbe raggiungere quota 6500 entro fine 2025, con un rendimento del 9% – non male in un’era di tassi ancora elevati. Previsioni ovvio che lasciano il tempo che trovano, proprio come nella slide proposta in apertura.

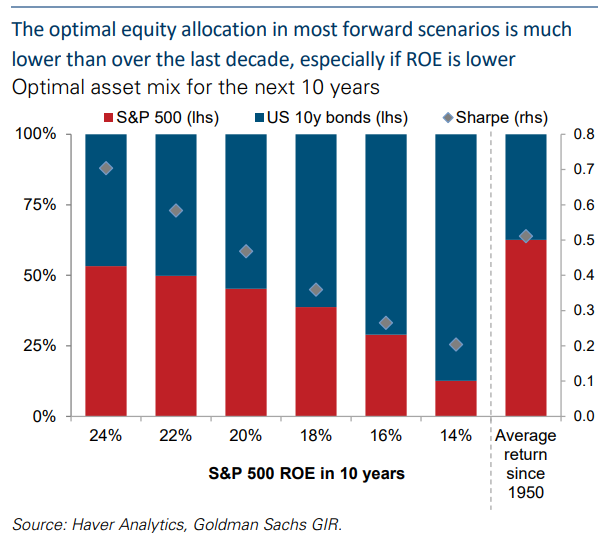

Ma la domanda è d’obbligo. Possiamo continuare a sperare che il ciclo non subisca degli stop e che quindi tutto continui serenamente in trend ascendente? Alcuni modelli infatti, che includono la concentrazione di mercato come variabile, prevedono rendimenti annualizzati del 3% per l’S&P 500 – un drastico calo rispetto alla media storica dell’11%. È come se l’attuale festa di Wall Street stesse consumando in anticipo i rendimenti futuri.

Il Nodo della Valutazione

Ma attenzione, lo dico da sempre e ve lo ripeto. Chi comanda in borsa nel medio termine. Sempre loro, gli UTILI e quindi alla fine i nodi vengono al pettine. Il vero elefante nella stanza dei cristalli non è tanto la concentrazione in sé, quanto le valutazioni delle società dominanti. Attualmente, queste aziende vengono scambiate con un premio di rischio negativo, suggerendo che gli investitori potrebbero star sottovalutando i rischi intrinseci di queste posizioni concentrate.

L’Ombra della Regolamentazione

Ma attenzione, mettiamo un po’ di pepe ma anche di sano realismo. Un elemento spesso sottovalutato nel dibattito è il rischio regolatorio. Thomas Philippon della NYU Stern School of Business sottolinea come i regolatori debbano intervenire quando le grandi aziende utilizzano il loro potere di mercato per ostacolare la concorrenza. È interessante notare come l’innovazione spesso fiorisca non quando le aziende sono dominanti, ma quando sono sotto pressione competitiva – si pensi ad Apple che creò l’iMac quando lottava per la sopravvivenza contro Microsoft.

Ora, tutti noi conosciamo il ruolo di una società come Nvidia tanto per fare un nome. Siamo sicuri che non ci saranno in futuro delle prese di posizioni regolatorie che potrebbero cambiare l’outlook previsionale. E parlo di Nvidia ma potrei anche prendere come esempio altre società.

Senza poi dimenticare, e lo ribadisco, la relatività della redditività (per ora) della IA. Quante sono le start up che ora sono oggetto di super valutazione? E tutto ciò che è scontato dal mercato, quanto verrà confermato dai fatti?

Strategie per il Futuro

Quindi ripeto, meglio considerare un ribilanciamento verso benchmark equiponderati con una maggiore diversificazione geografica e strategica, pur mantenendo un sovrappeso sugli Stati Uniti. È come avere un portafoglio gastronomico: il piatto principale resta americano, ma con un’ampia varietà di contorni internazionali.

La soluzione potrebbe ancora essere il classico portafoglio 60/40, ma con un mix sottostante diverso da quello tradizionale. Come in una ricetta ben riuscita, gli ingredienti possono essere gli stessi, ma le proporzioni vanno adattate ai tempi che cambiano.