in caricamento ...

LA PERFETTA CONVERGENZA (INSOSTENIBILE)

Il cosiddetto “premio al rischio” rappresenta uno dei principali concetti nel mondo della finanza. Un concetto che molto spesso viene sottovalutato ma che resta sempre molto importante.

Il “premio al rischio” rappresenta l’extra-rendimento rispetto al tasso di un’attività priva di rischio. Quindi è quel “di più” che si ottiene investendo in un’asset class più rischiosa, rispetto a quello che rappresenta il “risk free”.

Il premio al rischio può essere misurato in molti modi e spesso nel post ne abbiamo parlato. In questa sede però non voglio fare delle ripetizioni e quindi mi limiterò a rapportare una situazione abbastanza singolare che ho visionato nelle ultime ore.

La logica quindi ci porta a dire che più c’è rischio e più c’è rendimento. Ma allo stesso tempo, ci sono anche delle situazioni di mercato che possono intervenire ed influenzare in modo netto le tendenze e la stessa percezione del rischio.

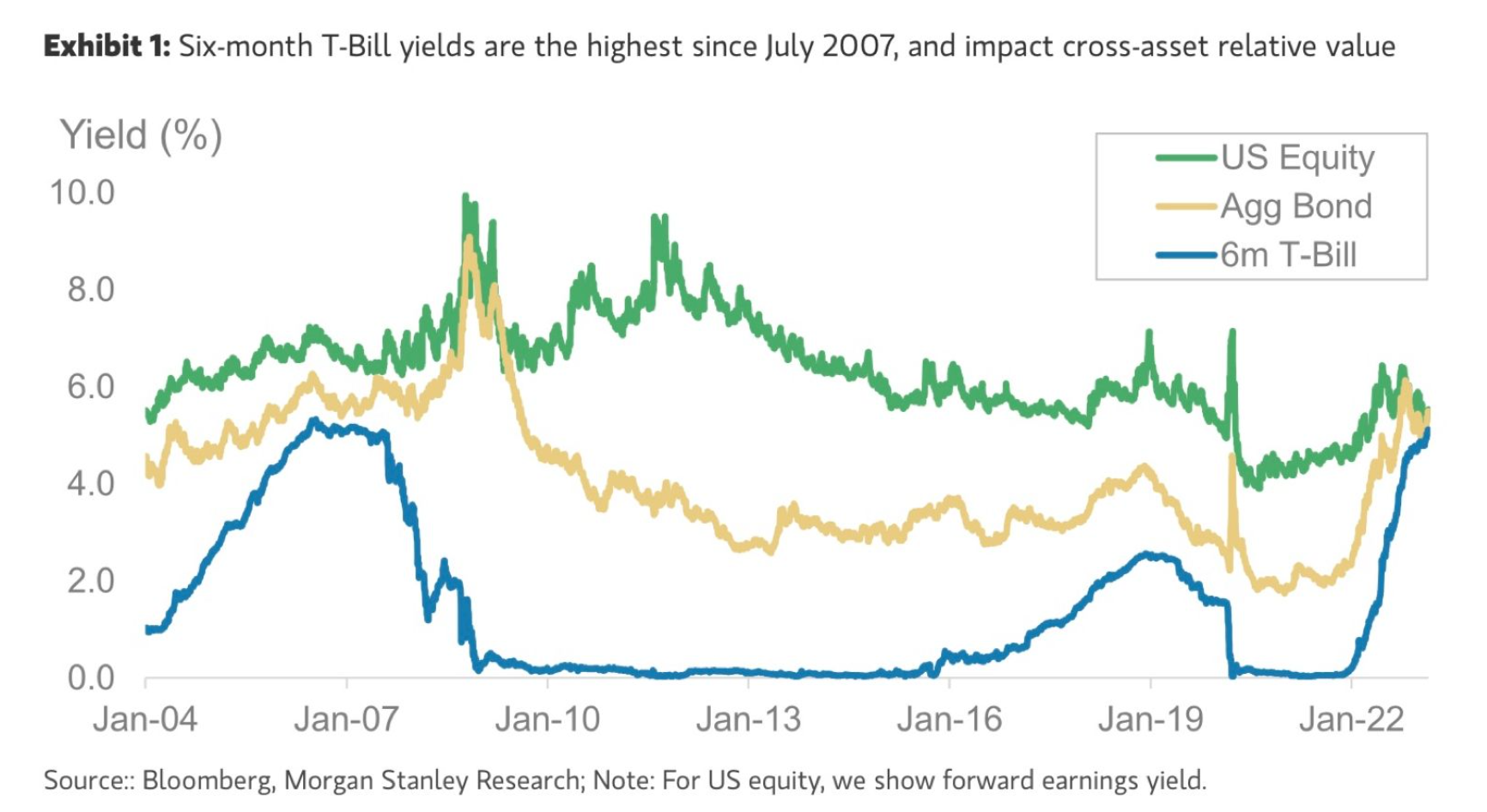

Se prendiamo in esame ad esempio il mercato USA, mi viene da dire che a rigor di logica queste tre asset class debbano avere rendimenti differenti, ponderando il rischio che ovviamente ne deriva da ognuna di esse.

In ordine di rischiosità, quindi avremo anche maggiori rendimenti. Quindi partendo dal meno rischioso, avremo:

– T-Bill a 6 mesi (l’antagonista del nostro BOT)

– Aggregate Bond (il mondo obbligazionario onnicomprensivo)

– US Equity Yield

Ma oggi è così? Guardate voi stessi…

Quantomeno singolare il fatto che il bond governativo a 6 mesi (il top per sicurezza e il top per duration) rende come il mondo aggregate (con duration importante e rischio emittente non da sottovalutare) e come il mondo equity che rappresenta a livello cedolare il massimo di variabilità, senza dimenticare la volatilità del sottostante.

Dire che questo è il new normal è errato perché è lecito attendersi una “normalizzazione” della situazione. Ma tale normalizzazione, ovviamente, comporterà un adeguamento dei prezzi in una certa direzione. Quindi risulta normale che la volatilità torni ad essere presente quantomeno su due delle tre asset class sopra segnalate, se non su tutte e tre, visto che questa convergenza è nel medio termine illogica, non giustificabile e non sostenibile.

STAY TUNED!

–