in caricamento ...

La moneta non circola, in attesa del fiscal cliff

Velocità di circolazione di moneta, M1, SP 500, quantitative easing e…fiscal cliff!

Velocità di circolazione di moneta, M1, SP 500, quantitative easing e…fiscal cliff!

Già in passato abbiamo copiosamente parlato della velocità di circolazione della moneta.

La velocità di circolazione della moneta (o, più brevemente, velocità della moneta) è la frequenza media con cui un’unità di moneta è spesa in uno specifico periodo di tempo. Nell’equazione dello scambio, la velocità della moneta è una delle variabili che determinano l’inflazione. (cit) Ma è anche un chiaro segnale di ripartenza economica.

Ora, provate a guardare il grafico aggiornato dove ho sovrapposto la velocità di circolazione della moneta negli USA, paragonandola all’aggregato monetario M1 (massa monetaria) e, tanto per gradire, allo SP 500.

Cosa notate? Aumenta la voce M1, grazie alla FED, ma la velocità continua a scendere. Segnale inequivocabile. Non solo non esiste al momento rischio inflazione, ma siamo in chiaro clima recessivo. Certo, negli USA il denaro generato dalla FED con il QE ha dato una mano enorme alla crescita economica farlocca.

Grafico: Massa monetaria M1, Velocità di circolazione della moneta e SP500

Ora cari amici una domanda.

Chi divoi ha già sentito parlare di FISCAL CLIFF?

Il Fiscal Cliff è un evento doppio che caratterizzerà la politica fiscale degli USA. E sarà un elemento chiave.

Letteralmente significa “Precipizio fiscale” ed è la doppia scadenza di inventivi fiscali introdotti da Bush più la necessità di trovare un accordo sul tetto al debito USA.

Sarà guerra, sappiatelo. E se non si deciderà di essere molto permissivi, e quindi si tornerà alla normalità (conseguenti tagli alle spese tra cui quelle di sostegno alla disoccupazione, più aumenti delle tasse) l’economia USA subirà una mazzata devastante, con rischio recessione.

Ricordate cosa disse Bernanke la settimana scorsa? Non si batte la recessione solo con la politica monetaria…

Volete farvi un ripassino di come funziona il Quantitative Easing?

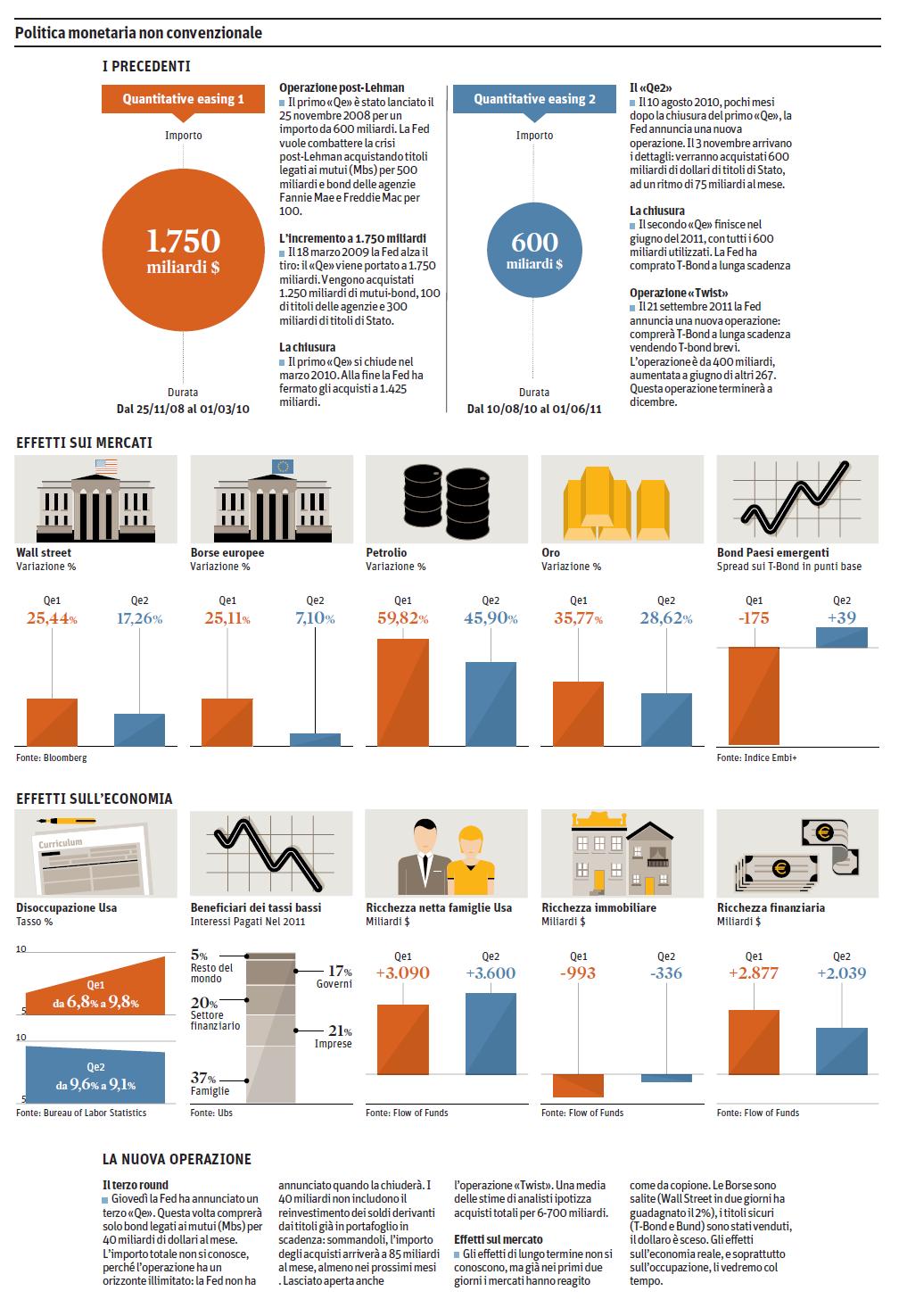

Il Quantitative easing (Qe) funziona così: la banca centrale acquista sul mercato obbligazioni di varia natura con i soldi da lei stessa stampati. Nel primo “Qe”, avviato nel novembre 2008, la Fed ha comprato obbligazioni legate ai mutui e titoli di Stato. Nel secondo solo T-bond. Nel terzo comprerà solo obbligazioni legate ai mutui.

Questo meccanismo produce nell’immediato due benefici: in primo luogo, comprando obbligazioni la Fed abbassa il loro rendimento riducendo così il costo del debito per lo Stato o per i cittadici (a seconda se acquista titoli governativi, mutui o bond); in secondo luogo, la Fed crea liquidità in modo tale da causare un rally su tutti i mercati finanziari. Infatti, gli investitori con i soldi della Fed iniziano a comprare un po’ di tutto, anche i titoli rischiosi. (Source)

STAY TUNED!

DT

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI | Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Assolutamente.. infatti il post voleva mettere in mostra proprio questo aspetto. non di sola politica monetaria può nutrirsi la ripresa economica… Anzi, il tutto potrebbe un bel giorno ritorcersi contro… A meno che si vada a briglie sciolte, USA come il Giappone con debito/PIl a % e QE25 tendente ad infinito…

Di briglie sciolte oramai sono rimaste solo le politiche espansive… ma siamo giunti al capolinea.

Se non funziona l’ultima manovra, rimane solo l’inflazione o una bella guerra (che può intendersi anche economica, valutaria e via dicendo… però niente a confronto di quello che abbiamo visto fino ad oggi sui mercati…).

Aggiungo un esempio di guerra economica: un ritorno al gold standard.

Vi lascio anche con un articolo in proposito, apparso recentemente su un noto giornale, derivante da un dibattito sull’argomento svolto in radio:

http://www.guardian.co.uk/commentisfree/2012/jul/03/gold-standard-no-economic-sense

Non è che io ci scommetta sopra, non sono masochista ma gli ingredienti socio-economici in prospettiva ci sono tutti… L’errore è stato il processo di globalizzazione dei mercati e finanziari o meglio le ovvie modalità di interessi unilaterali con cui è stato condotto… le truffe della finanza creativa… la gestione delle monete fiat… il trasferimento coatto dall’economia reale di redditi e capitali per salvare la finanza cosiddetta sistemica… la rinascita di componenti ipernazionaliste che è inutile criticare in quanto prodotti e conseguenza dell’esproprio neocoloniale che viene fatto anche all’interno delle comunità occidentali… la crisi sincronizzata globale di sovrapproduzione… la mancata attivazione di nuovi motori dello sviluppo dovuta agli espropri in corso e al controllo monopolistico dei mercati… i mercati pompati e taroccati che non riescono più a formare correttamente i prezzi e ad allocare le risorse… la concentrazione folle del capitale… l’evidente e globale decadenza di una classe dirigente politica incapace di mediazione in quanto allevata e pilotata da gruppi di interesse sempre più ristretti…

La bomba sociale è enorme cercheranno di scapparne con qualche guerra… Buona fortuna.

Brutto segnale che la moneta, con tutte le politiche espansive attuate, non circoli come sperato (non troppo… perché altrimenti porta inflazione).

E’ un evidente segnale di quanto ha affermato zio Ben: che non si possono risolvere i problemi economici solo con politiche monetarie.

Le conseguenze lascio a voi immaginarle…