in caricamento ...

LA CRISI DI MR. SMITH

Post scritto originariamente in data 29/08/2007 e 30/08/2007.

E’ probabilmente uno dei post più “famosi” del blog.

Da molte parti si legge che la FED riuscirà, in un modo o nell’altro a soccorrere i mercati, con interventi atti ad incentivare la crescita economica (per farla breve, tagliando i tassi). Questa volta però ho ben paura che tutto questo non possa essere sufficiente. Ne ho già parlato in passato ma vorrei in questa sede, cercare di approfondire la questione.

Da molte parti si legge che la FED riuscirà, in un modo o nell’altro a soccorrere i mercati, con interventi atti ad incentivare la crescita economica (per farla breve, tagliando i tassi). Questa volta però ho ben paura che tutto questo non possa essere sufficiente. Ne ho già parlato in passato ma vorrei in questa sede, cercare di approfondire la questione.

Mr Smith, i subprime e la crisi immobiliare

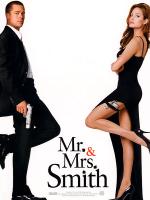

La crisi dei subprime ha portato in forte evidenza la crisi del settore immobiliare. Le case avevano certamente acquisito dei valori non congrui con la realtà. Però, secondo me, questo non è il problema più grande, se visto da solo. Il fatto è un altro. Proprio per fare questi acquisti quel simpaticone del Mr. Smith, che sta al nostrano signor Rossi, (quindi possiamo considerarlo come l’americano medio) non ha fatto che indebitarsi negli ultimi anni, senza dimenticare che già prima la sua capacità media di risparmio era uguale a zero, anzi, sotto zero. Difatti, come forse sapete, Mr. Smith (che qui sopra vedete ritratto con la sua signora, Mrs. Smith…) utilizza in modo sconsiderato la moneta elettronica, nella fattispecie le carte di credito, addirittura spendendo tutto il suo stipendio ancor prima di riceverlo in busta paga (l’addebito della carta di credito viene fatto il mese successivo). Ma poi cosa è successo? I tassi iniziano ad aumentare e i debiti contratti anni prima, quando i tassi erano rasi al suolo, iniziano a pesare in modo considerevole sull’attività consumistica di Mr. Smith. Ed ecco che quindi le rate dei mutui diventano impagate e si deve ricorrere alla vendita dell’immobile. Conseguenza: grande offerta di case sul mercato con diminuzione dei prezzi. E proprio per questo è notizia fresca di giornata quella secondo la quale le abitazioni residenziali hanno subito il più brusco ribasso degli ultimi 20 anni. Qui però bisogna anche fare un accenno alle banche, le quali hanno finanziato acquisti addirittura senza presentazione di documentazione. E questo per circa il 50% delle operazioni di finanziamento. Vi sembra una cosa seria? E la cosa che mi preoccupa è che in Italia, anche grazie al bombardamento mediatico, si rischia di fare la stessa fine…

Mr. Smith e la carta di credito

Ma torniamo a Mr. Smith. Quindi Mr. Smith si trova senza la casa (facciamo finta che sia stata una seconda casa) e…senza soldi, anche perché il prezzo a cui l’ha venduta alla fine risulta inferiore a quanto l’aveva acquistata anni fa. Un vero disastro. Però per fortuna c’è l’altra casa, quella in cui vive, e quindi si tranquillizza. Poi però, si rende conto che mantenendo il tenore di vita solito, lo stipendio non basta più (sempre se non viene licenziato!) e quindi inizia a dover pagare alle banche, per l’utilizzo delle credit card cifre superiori al suo stipendio, fino al momento in cui la carta viene revocata, a causa di insolvenze. E la cosa preoccupante è che nelle ultime indagini, i titolari dei subprime…non coincidono con gli insolventi delle carte di credito. E state pur certi che in uno scenario come quello attuale non è un bel segnale. Nel frattempo le banche, riacquistano una certa coscienza del rischio che si accollano dando denaro ai vari Mr. Smith sparsi per il mondo ed iniziano a chiudere i rubinetti, soprattutto nella concessioni di nuovi finanziamenti. Fu così che Mr. Smith, abituato a vivere “da americano” (modo di dire che simboleggia un modo di vivere pacchiano) deve iniziare a trasformarsi in essere umano, prendere atto che i soldi meritano un po’ più di rispetto e che forse è il caso di abbassare la cresta ed abituarsi ad un tenore di vita più consono alle sue caratteristiche. E magari inizierà a pensare di mettersi qualche soldino da parte (anche se qui dovrebbe intervenire un cambiamento di mentalità che non è da ridere…)

La fiducia di Mr. Smith

Dove voglio arrivare con questo ragionamento? Sommate milioni di Mr. Smith, che negli ultimi anni, grazie ad una serie di consumi spropositati ha sostenuto non solo la crescita economica americana ma di tutto il mondo, ha dato la possibilità a i paesi emergenti di crescere, e grazie alla globalizzazione, ha contribuito in modo determinante alla salita degli indici mondiali. Però ora i nodi vengono al pettine. E la crisi, per forza di cose, dovrà cambiare le abitudini di Mr. Smith il quale, per forza di cose, consumerà di meno. Quindi un consiglio. Monitorate con attenzione i dati sui consumatori USA, sono fondamentali.

Mr. Smith e la FED

Ma torniamo a parlare della FED. Cosa può fare a soccorso di Mr. Smith, che risulta dalle ultime indagini di mercato, sempre più sfiduciato? Beh, non è facile. La FED, come ho spiegato più volte, inizia a temere seriamente quella bestia che si chiama inflazione. E un ribasso dei tassi potrebbe alimentare nuovi focolai inflazionistici che peggiorerebbero solo le cose. Sia Bernanke, come Trichet, navigano a vista, e monitorano giorno per giorni i dati per poter vedere come comportarsi. Senza poi dimenticare che proprio le Banche Centrali hanno iniettato sul mercato una valanga di liquidità, che dovrà poi essere riassorbita. Quindi capite che la situazione è tutt’altro che semplice e che il mio ragionamento, che non è certamente complesso (a me pare molto logico…), ci porta ad una conclusione.

Nascerà un nuovo Mr. Smith?

Mr. Smith deve mettersi l’animo in pace e iniziare a consumare di meno. La cosa però si ripercuoterà sulla crescita economica e sulle borse. E quindi, prendiamo atto che il rallentamento è assolutamente normale. Molti lo hanno già capito, e Mr. Smith sta iniziando anche lui a prendere atto della cosa.

*****************

Riprendo il discorso iniziato isopra, con il nostro fantomatico americano medio, che abbiamo chiamato Mr. Smith, in crisi per colpa di un sistema che fino ad ora gli ha permesso di consumare ed indebitarsi, ma che prossimamente condizionerà il suo tenore di vita e i suoi consumi. Per certi versi in questo articolo, voglio parlare invece della cosiddetta “visione alternativa” o se preferite, del rovescio della medaglia.

Possiamo fare a meno di Mr. Smith?

Proprio ieri scrivevo dell’importanza di Mr. Smith, non solo per l’economia americana, ma anche per l’economia globale. Gli americani sono i grandi “consumatori” e il loro indice di fiducia è uno dei più importanti elementi per poter vedere l’andamento dei consumi non solo in USA ma su scala globale. Quindi, dati alla mano, la crisi del nostro caro Mr. Smith, potrebbe essere letale per la crescita economica.

Mai vista un’economia così forte

Ora dirò il contrario di tutto rispetto a quanto detto prima, nel senso che per certi versi andrò a contraddirmi. Però è giusto, per poter discutere con chi lo vorrà, mettere tutte le carte in tavola. Allora ho cercato di sintetizzare in 10 punti cosa ci sarebbe da segnalare in chiave positiva.

I dieci punti per essere positivi sui mercati

1. I buy back sono ripartiti alla grande

2. Sono entrati in azione i “bargain hunter” e gli “internal dealing” sono cresciuti a dismisura, sintomo che i dirigenti aziendali, acquistando valanghe di azioni delle aziende che amministrano, danno un segnale forte al mercato

3. La liquidità di molte aziende è elevata e le operazioni di M&A non sono ancora terminate

4. La crisi dei subprime ha rimesso un po’ di ordine sulla gestione del rischio, il che migliorerà la qualità del credito per i prossimi anni

5. Il mercato in generale ha riacquistato coscienza su cosa significa “rischiare”. La concezione di “rischio finanziario” era finita nel dimenticatoio. E molte operazioni di carry trade, che alla fine della fiera “drogavano e sporcavano” il mercato con denaro fittizio preso a prestito indebitandosi in valute cheap (JPY e CHF in primis) da investire poi in assets rischiosi che avevano una volatilità anormalmente bassa, sono e saranno chiuse e forse mai più aperte

6. Il petrolio è tornato a livelli più consoni. E molte altre commodities hanno subìto un ridimensionamento. Ottima notizia sia per le aziende che per l’inflazione.

7. I paesi emergenti non sono più emergenti. Tali paesi presentano un surplus di bilancia commerciale e, per sostenere la propria crescita, non devono più fare ricorso al debito estero. Nelle loro economie, i cambiamenti adottati hanno portato ad surplus di bilancia commerciale, a bilanci fiscali maggiormente equilibrati, alla detenzione di ampie riserve di valuta estera presso le banche centrali e ad un costante apprezzamento delle valute interne. Un ampio surplus di bilancio significa che le economie degli Emerging Markets prestano moneta al sistema finanziario globale, e non sono quindi debitrici nei confronti del sistema stesso. In questa situazione, risulta poco probabile che la crescita del PIL venga pesantemente colpita dall’attuale flessione dei mercati.

8. Le banche centrali hanno intenzione di intervenire sui mercati, oltre che con iniezioni di liquidità, anche con operazioni di politica monetaria di tipo più drastico, operando ovviamente sui tassi di interesse. E se l’inflazione lo permetterà non esiteranno a farlo

9. Sempre le banche centrali hanno dimostrato (BOJ, BCE e FED) un coordinamento che sottolinea sia l’avanzata globalizzazione del mercato e sia la volontà d’azione collegiale a difesa della crescita economica. Stessi obiettivi, stesse manovre.

10. I P/E, come ho scritto ieri nel post “Borse a rischio ma il P/E dice il contrario”, sono molto interessanti, forse come non mai su scala globale.

Temporale estivo o crisi?

Come vedete, ci sono molti elementi che ci fanno pensare che la fase negativa potrebbe anche rischiare di essere archiviata come un violento temporale estivo. E’ da giorni che dico che la chiave di tutto, oltre il solito rapporto che lega SP 500 e yen, sono i dati che usciranno nelle prossime settimane. E se il sistema supera positivamente questa crisi (attenzione, ripeto alla noia, è presto per dirlo…) senza grossi drammi ed eccessivi rallentamenti economici, il mercato tornerà più toro di prima, in quando sarà depurato da quegli elementi negativi che lo rendevano a volte poco credibile. Chi vivrà , vedrà.

Io personalmente mantengo in questo momento la mia posizione prudente, però non posso negare che già solo l’elenco sopra descritto, più diverse altre cose ho sicuramente ho dimenticato, ci lasciano ben più di una speranza che le cose possano andare per il meglio. Dobbiamo essere pronti, e con questo chiudo, a qualsiasi scenario. Questo inflazione, subprime, derivati, rallentamento e quant’altro permettendo. E, come sempre, l’importante sarà adeguarsi senza intestardirsi, nella coscienza che il mercato è troppo forte e non ci conviene mai fargli la guerra.

Io comunque, ci terrei a fare gli auguri a Mr. Smith. Se anche stavolta ce la fa, allora vuol dire che tornerà il sereno per un bel po’…