in caricamento ...

INFLAZIONE VOLATILE: e come fare a diversificare?

Nel panorama finanziario in continua evoluzione, un fenomeno sta emergendo con forza, ridefinendo le strategie di investimento tradizionali: la crescente volatilità dell’inflazione. Questo cambiamento non è solo un dato statistico, ma un segnale di un profondo mutamento nel tessuto economico globale, con implicazioni significative per investitori e gestori di patrimoni.

I Regimi Inflazionistici: Un Viaggio nel Tempo

Per comprendere il presente, dobbiamo prima guardare al passato. L’inflazione, come un pendolo economico, ha oscillato tra diversi “regimi” nel corso della storia recente. Dal periodo post-Volcker fino al 2020, abbiamo vissuto in un’era caratterizzata da bassa inflazione, alimentata da una serie di fattori positivi dal lato dell’offerta:

1. La globalizzazione, con la Cina che ha esportato deflazione

2. La formazione del mercato unico dell’UE

3. Il calo delle tariffe a livello globale

4. L’innovazione tecnologica, motore di produttività

5. La riduzione del potere sindacale

6. La deregolamentazione in vari settori

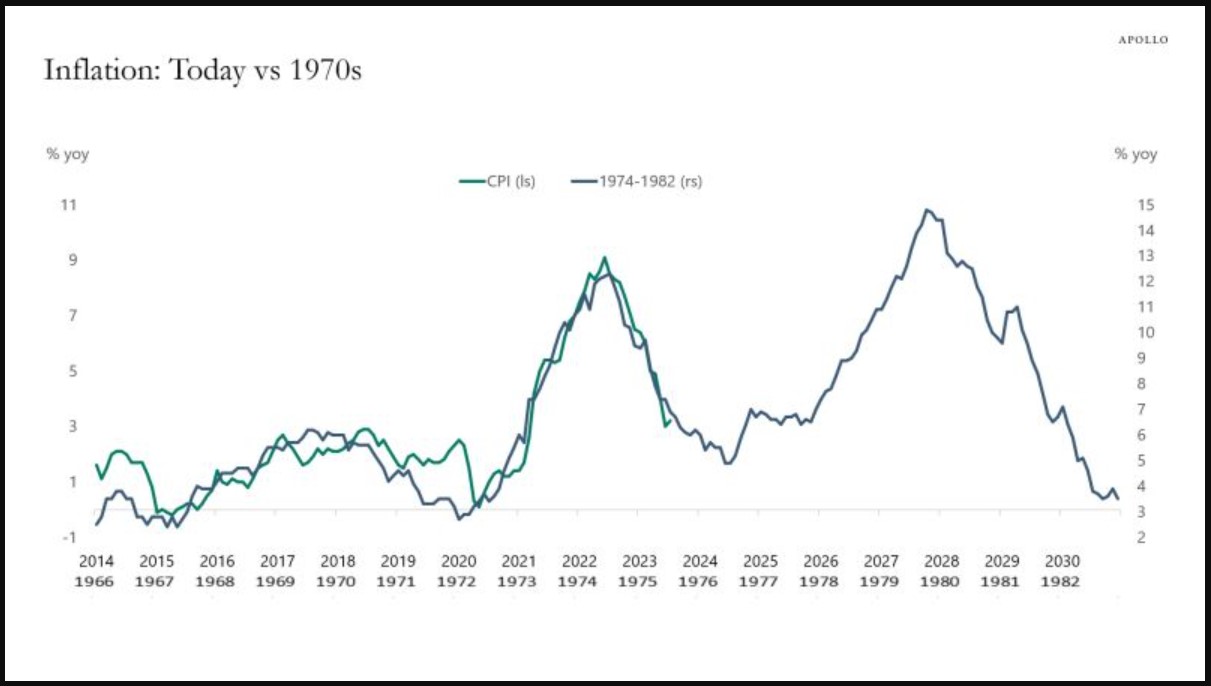

Questo scenario idilliaco contrasta nettamente con gli anni ’70, un periodo di alta e volatile inflazione. Allora, una politica monetaria accomodante (segnata dal crollo del sistema di Bretton Woods) si combinò con shock dal lato dell’offerta, in particolare nel mercato del petrolio, creando una tempesta inflazionistica perfetta. Quindi questo grafico che vi presentato in passato, preoccupa sicuro, ma la struttura di fondo non dovrebbe permettere il ripetersi di questo drammatico scenario iper inflattivo.

Il Nuovo Paradigma: Volatilità come Norma

Oggi, ci troviamo sull’orlo di un nuovo regime inflazionistico, caratterizzato da una maggiore volatilità. Questa transizione non è solo una fluttuazione temporanea, ma un cambiamento strutturale che promette di ridisegnare il panorama degli investimenti. Le ragioni di questa svolta sono molteplici e profonde:

1. Tensioni Geopolitiche in Aumento: La competizione tra Cina e Stati Uniti sta invertendo il processo di globalizzazione, con un aumento di tariffe, regolamenti più stringenti e una tendenza all’accaparramento di materie prime.

2. Il Cambiamento Climatico: Non solo una sfida ambientale, ma un fattore economico che influenza le politiche governative e causa eventi meteorologici estremi con impatti diretti sull’economia.

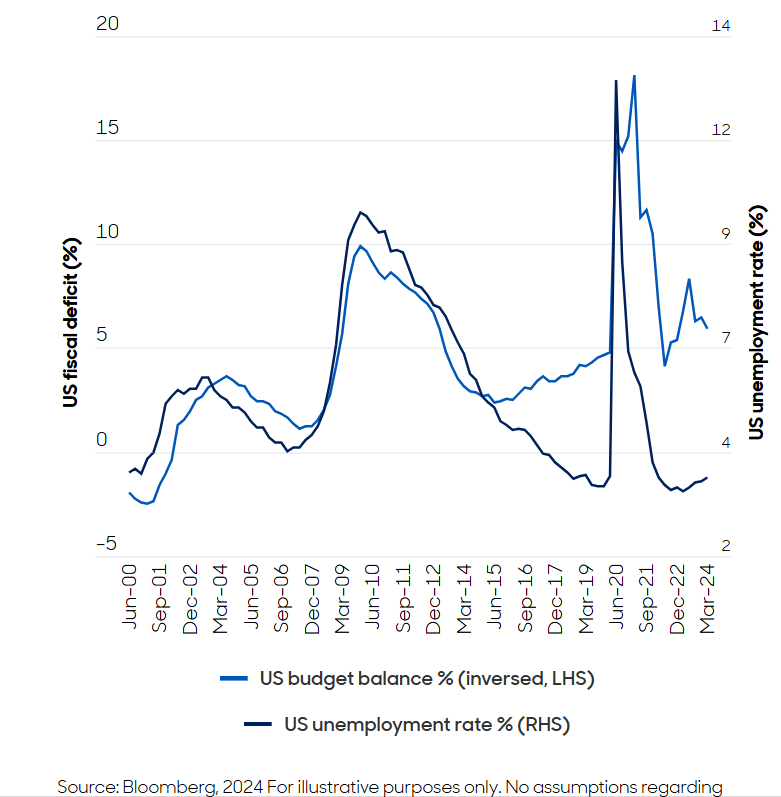

3. Politiche Fiscali Meno Conservative: La pandemia ha lasciato in eredità un aumento sostanziale del debito pubblico, con pochi segnali di moderazione fiscale nonostante un contesto economico relativamente forte.

Le Banche Centrali di Fronte a Nuove Sfide

In questo nuovo scenario, le banche centrali si trovano a navigare in acque inesplorate. Gli shock dal lato dell’offerta presentano un dilemma unico: influenzano negativamente la crescita ma spingono al rialzo l’inflazione. Questa divergenza costringe le autorità monetarie a scegliere tra stabilizzare l’inflazione o sostenere la crescita, una decisione resa ancora più complessa dall’elevato debito pubblico globale e dalle pressioni politiche per mantenere bassi i costi di finanziamento del debito.

Ripensare la Diversificazione del Portafoglio

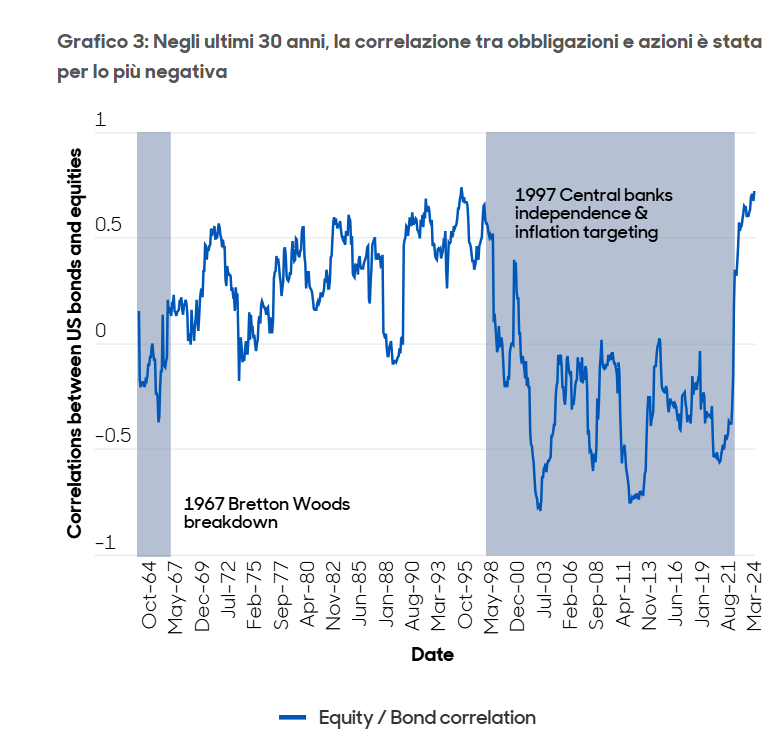

Il cambiamento nel regime inflazionistico ha profonde implicazioni per la costruzione dei portafogli. Negli ultimi 30 anni, gli investitori hanno beneficiato di una correlazione negativa tra azioni e obbligazioni, un pilastro fondamentale della diversificazione moderna. Questa dinamica era alimentata principalmente da shock dal lato della domanda, che spingevano crescita e inflazione nella stessa direzione.

Tuttavia, in un’era dominata da shock dal lato dell’offerta, questa relazione si inverte. Crescita e inflazione si muovono in direzioni opposte, portando a una correlazione positiva tra azioni e obbligazioni. Questo fenomeno, osservato negli ultimi due anni, mina l’efficacia delle strategie di diversificazione tradizionali.

Un’analisi di un portafoglio classico 60/40 (60% azioni statunitensi, 40% titoli di Stato USA) mostra chiaramente come i vantaggi della diversificazione si siano erosi significativamente nel periodo post-pandemia, a causa della maggiore volatilità dell’inflazione.

Strategie per il Futuro

In questo nuovo contesto, gli investitori devono adattarsi e innovare:

1. Ricerca di Alternative: È fondamentale esplorare asset e strategie alternative con bassa correlazione per migliorare i rendimenti corretti per il rischio.

2. Gestione Attiva: In un ambiente più volatile, la gestione attiva del portafoglio diventa cruciale per navigare i cambiamenti rapidi del mercato.

3. Focus sull’Inflazione: Incorporare strumenti e strategie specificamente progettati per proteggersi dall’inflazione, come i TIPS o gli investimenti in materie prime.

4. Diversificazione Globale: Espandere l’orizzonte di investimento oltre i confini nazionali può offrire opportunità di diversificazione aggiuntive.

5. Analisi Macroeconomica Approfondita: Una comprensione più profonda dei fattori che guidano l’inflazione e la crescita diventa essenziale per anticipare i movimenti del mercato.

Conclusione

L’era della volatilità dell’inflazione richiede un ripensamento fondamentale delle strategie di investimento. La combinazione tradizionale di azioni e obbligazioni potrebbe non offrire più gli stessi vantaggi di diversificazione del passato. Gli investitori di successo saranno quelli in grado di adattarsi rapidamente, abbracciando nuove strategie e classi di attività per navigare in questo nuovo panorama economico.

Mentre ci avventuriamo in questa nuova era, la flessibilità, l’innovazione e una profonda comprensione delle forze macroeconomiche in gioco saranno le chiavi per costruire portafogli resilienti e performanti. Il futuro appartiene a coloro che sapranno vedere oltre le strategie del passato, abbracciando un approccio più dinamico e diversificato all’investimento in un mondo caratterizzato da una crescente volatilità dell’inflazione.

STAY TUNED!

–