in caricamento ...

INFLAZIONE e TASSI: alla fine una sola è la certezza

Inutile dirlo, si fanno tante parole ma poi si torna sempre al pragmatismo. Le vecchie analisi e logiche macroeconomiche restano sempre valide e quindi uno dei temi chiave anche dell’intermarket è sempre la gestione della liquidità e l’andamento del tasso inflazione.

Cliccando qui, in ambito di pura cultura finanziaria, potrete rivedere le logiche delle correlazioni e dei cicli economici. Nella fattispecie si descrive Il modello intermarket descritto da Martin Pring, il quale cerca di classificare il ciclo economico in più fasi, ognuna caratterizzata da una precisa impostazione, rialzista o ribassista, del mercato obbligazionario, azionario e delle materie prime. Si può trarre beneficio da questa classificazione, modificando nelle diverse fasi l’asset allocation dei propri investimenti.

E uno degli elementi chiave di questi meccanismi e di queste logiche è proprio il tasso inflazione.

Proprio quella tematica che tiene banco in ogni dove e che, siamo onesti, preoccupa tutti ma che tutti, alla fine, tendono a minimizzare.

In realtà il timore di tutti è che il sistema economico, banche centrali in primis, costretto a mantenere un atteggiamento molto propositivo in un contesto economico estremamente complesso, stia sottovalutando il problema e che sia protagonista di un errore di valutazione non indifferente.

Tanti sono i grafici che girano in rete. Ma ce ne sono due che, secondo me, illustrano in modo chiarissimo la GRANDE SCOMMESSA che stiamo vivendo.

Già vi ho pubblicato in questo post dei grafici espliciti.

Qui l’evidenza è netta.

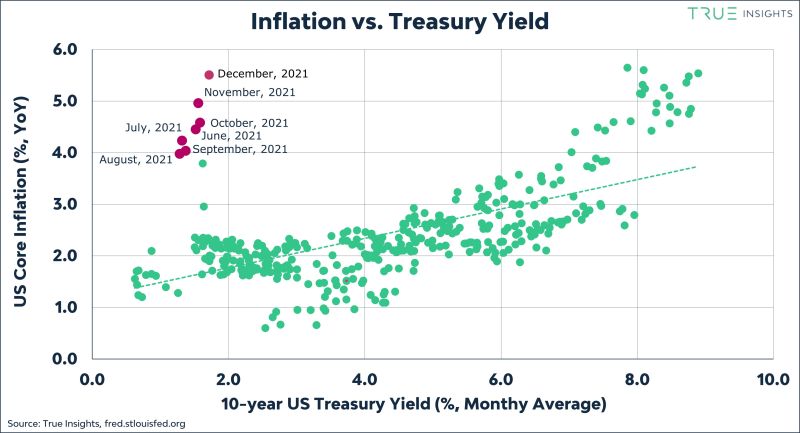

Relazione tra INFLAZIONE e US Treasury

Guardate questo grafico. L’inflazione CORE USA è al 5,5%, TOP dai primi anni 1990. Eppure il rendimento degli UST a 10 anni rimane basso all’1,72%.

E’ evidente che quei puntini rossi (la realtà attuale) stonano nelle dinamiche tradizionali e ci fanno capire la straordinarietà del momento. E’ ovvio che qualcosa non quadra, che anzi qualcosa deve cambiare. E ci deve essere un prezzo che qualcuno deve pagare, un prezzo che può solo essere un mercato che va in difficoltà. La transitorietà dell’inflazione, ormai è chiaro, è mitologia pura, dovremo convivere con un tasso inflazione superiore ai target. Ma è altrettanto vero che questo squilibrio non può durare all’infinito.

Un ritorno alle logiche macroeconomiche porterà sicuramente a degli aggiustamenti con tutto quello che ne può conseguire. E notate bene, la FED e la BCE nella fattispecie lo hanno più volte sottolineato. La teoria (sulle dinamiche di politica monetaria) sono una bella cosa ma ormai la flessibilità a livello operativo è il mantra assoluto. Quindi, se capita un eventuale rallentamento vistoso dell’inflazione e una frenata economica (ipotesi impossibile?) le banche centrali freneranno subito la loro exit strategy.

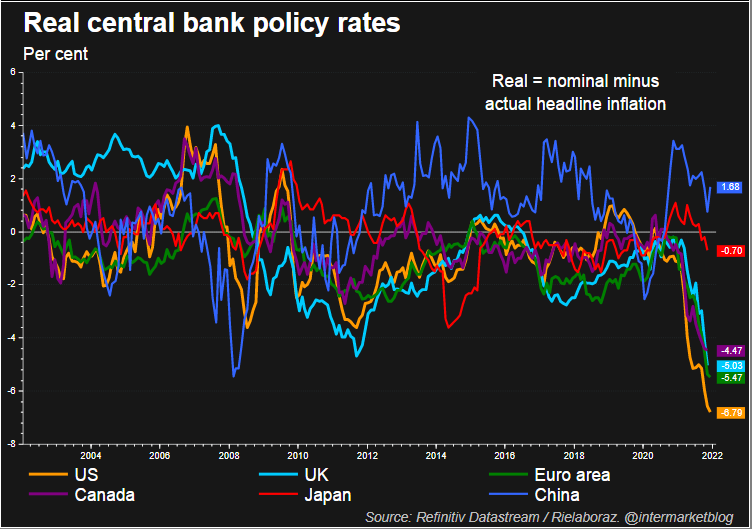

GAP tra tasso ufficiale e inflazione (alias tassi reali)

E i tassi reali calcolati prendendo il tasso inflazione e il tasso ufficiale delle rispettive banche centrali, al momento collassano, ma può solo essere un livello transitorio perché insostenibile.

Tutto questo nell’effettivo può solo tradursi con un termine. VOLATILITA’. Unico elemento da cui dovremo sicuramente passare per tornare ad un’apparente normalità (se mai la raggiungeremo).

STAY TUNED!