in caricamento ...

Indignados parte III: 99% vs 1%

View sulla sperequazione economica. Se facciamo i conti è giusto essere “indignados”. Non solo per i Black Block.

Il mondo in questi giorni si è unito in una lotta che si è legata soprattutto ad un numero: 99%. Il 99% della popolazione che si è mosso contro l’1%, quella minima percentuale che poi domina il mondo, che si arricchisce in modo geometrico a scapito della povera gente.

Una protesta che ha un senso, un perché, motivazioni condivisibili che vanno perfettamente a legarsi con qualto detto in passato sulla lobby finanziaria delle banche USA (in primis).

Sembra però che questo 99% subisca e l’1% se la spassi. Dopo quanto si è visto a Roma, mi verrebbe quasi da dire che l’1% sarebbe da ritrovare in quei terroristi dei Black Block che hanno rovinato una manifestazione che poteva diventare storica per le dimensioni. E ovviamente il 99% è dato dalla gente che pacificamente avrebbe voluto passare una giornata ben diversa.

Lasciamo perdere Roma e cerchiamo di capire chi è il vero 1%. Ecco il grafico che ce lo spiega…

Source: Mother Jones

Ancora più interessante sono questi grafici che giustificano gli indignados. E permettetemi, tutti noi siamo e dobbiamo in un modo o nell’altro indignados.

In questa serie di grafici, troverete l’evoluzione di questa sperequazione economica che non solo ha sapccato in due in modo catastrofico la società, ma non ha fatto altro che uccidere il ceto medio, quello che fa girare l’economia, senza il quale non esiste e non esisterà ripresa economica.

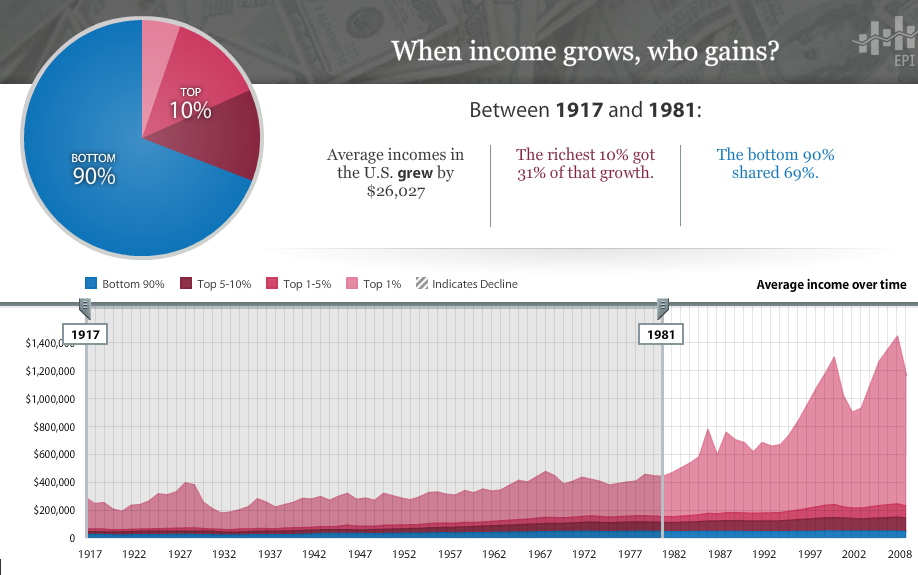

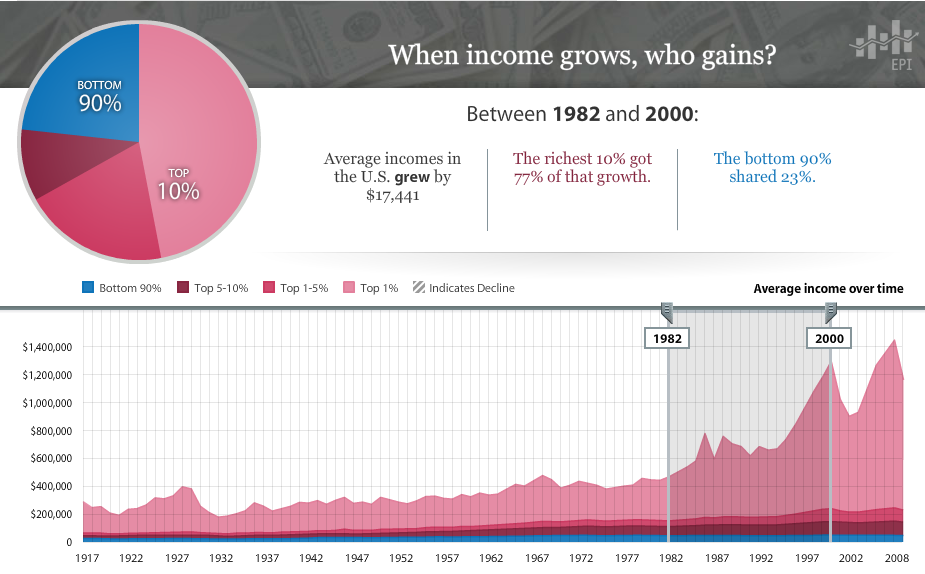

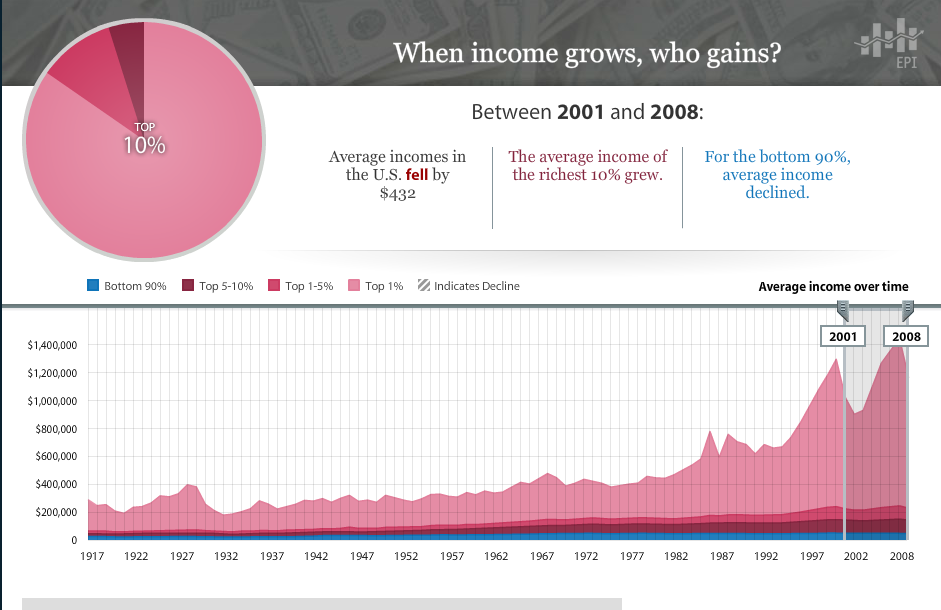

Quando i guadagni aumentano, chi si è arricchito?

Ecco la scheda del periodo 1917-1981

La scheda del periodo 1982-2000

La scheda del periodo 2001-2008

Provate voi stessi a crearvi i grafici CLICCANDO QUI.

E la disoccupazione?

Se poi aggiungiamo anche la disoccupazione…lascio a voi i commenti…

Sono numeri pesantissimi. Se poi vengono ancora messi insieme debito pubblico, PIL e disoccupazione…si vanno a mettere a nudo tutte le lacune che si sono venute a formare negli ultimi anni nel tessuto macroeconomico. Ma state pur certi che nel frattempo, come avrete potuto vedere nei grafici precedenti, QUALCUNO, al mondo, non se la sta passando affatto male. Qualcuno che, per arricchirsi, ha impoverito le classi sociali che si trovavano sotto di loro, quella media e quella medio bassa.

Si, cari amici. Credo che questi grafici parlano chiarissimo. E’ giusto essere “indignados.”

Sostieni I&M. il tuo contributo è fondamentale per la continuazione di questo progetto!STAY TUNED!

DT

Ti è piaciuto questo post? Clicca su “Mi Piace” qui in basso a sinistra!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

Sono un assiduo lettore del blog che ritengo veramente indipendente e formato da persone competenti e preparate. Mi piacerebbe sentire qualche commento sul seguente articolo letto sul sito di finanza.net. MA VERAMENTE SIAMO MESSI COSì MALE ?

OSSERVATORIO DI MERCATO

Europa, perchè l’Italia, non la Spagna è il confine tra una crisi”argentina” ed una contenibile.

Ci avviciniamo verso la scadenza del tanto atteso meeting del G20 di Cannes, previsto per i primi di novembre e niente è ancora cambiato nell’atteggiamento di politica ed istituzioni che cercano di portare sempre più in là il tempo delle verifiche.

Ma la scadenza di Cannes è a nostro parere l’ultimo appello: per novembre i soldi della Grecia saranno finiti, senza che di fatto esistano le condizioni per potere solo sperare in un riaggiustamento, anche di lungo termine ; l’Italia, che pure è solvente, si troverà in un grave problema di liquidità, dovendo rifinanziare molte scadenze tecniche.

Da stasera avremo le prime verifiche. Con Dexia che dovrà essere fatta a pezzi isolando la “bad bank”, quella dove ci sono le poste incagliate, Merkel e Sarkozy litigheranno su chi prenda il costo della ricapitalizzazione delle banche: il fondo salvastati, secondo quanto vorrebbe la Francia, il che vuol dire che immediatamente la Grecia dovrebbe fallire perchè i soldi sarebbero già utilizzati per le banche, o i singoli stati, il che equivarrebbe a nostro parere alla perdita della tripla A per la Francia.

Comunque finisca, qualche settimana fa avevamo scommesso con il nostro portafoglio Intraday sull’indebolimento del bund tedesco, la nostra sensazione è che la percezione del rischio sul debito tedesco e francese vada progressivamente ad aumentare. I tassi in Europa potrebbero aumentare anche se la BCE abbassa e le differenze di rendimento tra stati problematici e Germania rimane stabile, perchè il premio di rischio per investire in Germania e Francia aumenterà.

Le decisioni su chi prenderà il costo di Dexia nono sono irrilevanti. Se prevale la linea tedesca, quella del costo per gli Stati, qualche grande istituto italiano potrebbe fallire, perchè lo stato italiano non ha i soldi per salvare un grande istituto.

Parlando con molte persone, ci rendiamo conto che la percezione dell’opinione pubblica è completamente diversa, ovvero che per questa crisi si tratti di un fenomeno transitorio. E’invece nostra convinzione che se l’Italia non trova nel giro di pochi mesi almeno due cento miliardi di euro, in una combinazione di imposizione patrimoniale, dismissioni di patrimonio pubblico e razionalizzazioni nell’amministrazione pubblica, il costo sui mutui indicizzati salirà presto ad un livello non sopportabile dalla larga parte dei possessori di case che hanno contratto un debito, facendo crollare il valore delle proprietà immobiliari in uno scenario appunto “argentino”.

Se però non matura nella gente la consapevolezza della gravità della situazione, non si creano neanche le condizioni per l’aggiustamento, perchè nessuna imposizione sui patrimoni è possibile se non in presenza di un completo rinnovamento della classe politica. Nessuno, ci sembra, è disposto a pagare se non in cambio di una ragionevole assicurazione che la politica faccia uso saggio di questo prelievo forzoso. Senza questa presa di coscienza le soluzioni sono per agitazioni disordinate.

Quello che sta succedendo in questi giorni negli Stati Uniti, la protesta contro le ineguaglianze create da una cattiva gestione del sistema finanziario non ha precedenti nella moderna storia americana.

Se questo accade in una nazione liberista come gli Stati Uniti, in Europa le proteste possono essere ben più gravi.

In entrambe i casi, sia in una soluzione che preveda un prelievo forzoso importante sui cittadini italiani (ipotei preferibile), ma ancora di più nella più drammatica ipotesi di una crisi disordinata, ci sono a nostro parere alcune regole che ogni risparmiatore dovrebbe osservare:

1) non tenere soldi in conto corrente. Se una grande banca italiana salta molte altre seguiranno. E’fondamentale avere i propri risparmi in cose che non si confondono con il patrimonio della banca. Parimenti non si dovrebbero detenere obbligazioni bancarie, nè entrare in depositi vincolati o operazioni di pronti contro termine;

2) non investire sul mercato azionario italiano. Vedremo nel corso di questi mesi alcuni rimbalzi tecnici, ma le prospettive in generale per le borse europee ma soprattutto per quella italiana sono a nostro parere drammatiche;

3) comprare solo emissioni obbligazionari di emittenti con il massimo livello di rating possibile, evitando l’euro. Crediamo che nello scenario peggiore, quello dove l’Italia non provvede ad una imposizione patrimoniale, l’euro possa perdere tra il trenta ed il cinquanta per cento del prorpio valore; in uno scenario di “default” organizzato, almeno il dieci per cento da questi livelli.

Io continuo a dire che non ci saranno nè eurobond, nè salvataggi con leva, nè QE3 a tirar su la baracca. Ormai qui crolla tutto l’incapacità dei politici inetti è evidente.

PER valerio111.

io aggiungerei anche un altro punto il 4) che è FONDAMENTALE. Tieni una parte liquida in contanti che in caso di default ne avrai bisogno. Se crolla tutto e non sarà più possibile prelevare dalle banche, sarà forse l’unico “salvagente” immediatamente disponibile.

Io sto facendo così 😐

Segnalo questi articolo…due voci fuori dal coro?

http://scienzamarcia.blogspot.com/2011/10/le-prove-che-il-movimento-del-15.html

http://www.stampalibera.com/?p=32972

non mi indigno perchè dalla stalla sono scappati i buoi, mi indigno invece perchè non ci siamo indignati quando hanno messo a guardia della stalla dei stallieri criminali

non mi indigno perchè dei teppisti hanno violentato una città, mi indigno invece perchè sono stati invitati allo stupro con promessa ‘soddisfatti o rimborsati’

non mi indigno perchè i ricchi mi derubano, mi indigno invece perchè non ci indignamo nel sentire i cori di falsa e offensiva solidarietà dei ricchi potenti

non mi indigno perchè il rapporto debito/pil fa cagare, mi indigno invece perchè nessuno dice che il continuo aumento del debito pubblico serve per pagare corrotti ladri expiduisti mafiosi golpisti palazzinari guerrafondai amici parenti consulenti troie e pure la fantomatica opposizione parlamentare

mi indigno perchè anche gli indignati sono entrati nel parco buoi