in caricamento ...

IL BIVIO: emissioni a lungo termine alla ricerca della reflazione

La compressione dei rendimenti verso li basso è un processo che ormai è inequivocabile. L’intervento della BCE (forward guidance) e le intenzioni espansive della FED (dietro non proprio moderata pressione di Trump) hanno fatto capire a tutti che i tassi di interesse rimarranno bassi ancora per un periodo di tempo indefinito e probabilmente lungo.

Malgrado tutte le difficoltà del caso, approfittando del buon momento dei mercati e, soprattutto, cavalcando l’onda della mancata procedura d’infrazione a carico dell’Italia, il nostro Tesoro decide di riaprire un collocamento di un bond che rappresenta per il nostro mercato il “Mathusalem Bond”. Il BTP a 50 yr.

(…) Il Tesoro italiano approfitta dello stato di grazia che si è creato sui mercati finanziari nei confronti dell’Italia dopo l’annuncio che la Commissione europea non procederà all’avvio della procedura di infrazione per debito eccessivo e si attrezza a raccogliere capitali sul lunghissimo termine. E così il ministero dell’Economia annuncia la riapertura via sindacato di collocamento (attraverso un pool di banche) del Btp 50 anni con cedola al 2,80% e scadenza 1 marzo 2067. (…) La transazione verrà effettuata nel prossimo futuro in relazione alle condizioni di mercato. (…) [Source]

Una mossa che vuole sfruttare il momento che, per certi versi, sta rasentando l’assurdo.

Infatti proviamo a capire un secondo cosa significa per uno stato, oggi, indebitarsi con un bond a tasso fisso per 50 anni.

Bond a 50y: rendimenti

Rendimenti ridicoli, resi tali grazie all’intervento proattivo (promesso) delle banche centrali. Siamo di fronte a quel mondo potenzialmente interessante ma drasticamente pericolo che si chiama MMT?

MMT sta a rappresentare la fantomatica “Modern Monetary Theory”, una teoria post keynesiana estremamente espansiva dove il denaro entra nel sistema grazie alla spesa pubblica.

Capite che probabilmente la MMT non avrà vita facile, anche perché i tedeschi non sono certo favorevoli.

Per quanto riguarda i mercati, temporali estivi a parte, tutto questo mondo può essere visto in chiave positiva. Acquisti a pioggia sul mondo obbligazionario, governativi sopra citati che acquisteranno ancora valore, rendimenti in discesa libera, spread vari in ulteriore contrazione. E poi mercato azionario tonico ma anche oro, asset rifugio, che sarà ripreso in considerazione, proprio perché la percezione di un mondo fatto di carta porterà alla necessità di avere in portafoglio beni tangibili.

Ma poi?

Già.

Fatevi la domanda.

Questo mondo perfetto dove ci può portare?

Rapido refresh per chi magari conosce poco questo blog. La storia è nota. Ci sono solo due strade.

La prima, e sarebbe la strada target, quella a cui le stesse banche centrali mirano. Un’operazione perenne di politica monetaria espansiva porterà ad un aumento dell’inflazione e alla reflazione, ovvero crescita economica. L’inflazione è amica di chi ha debiti e quindi contribuirà ad abbattere i ratio verso l’esposizione debitoria (per gli stati il famoso debito /PIL).

La seconda (ed è quella che temiamo) quella che porta alla debt deflation (ci siamo già dentro anche se non lo vogliamo ammettere), inflazione che non parte, governi costretti a reflazione fiscale, tassi negativi sempre più bassi, con conseguenze di lungo termine sul tessuto economico non certo positive.

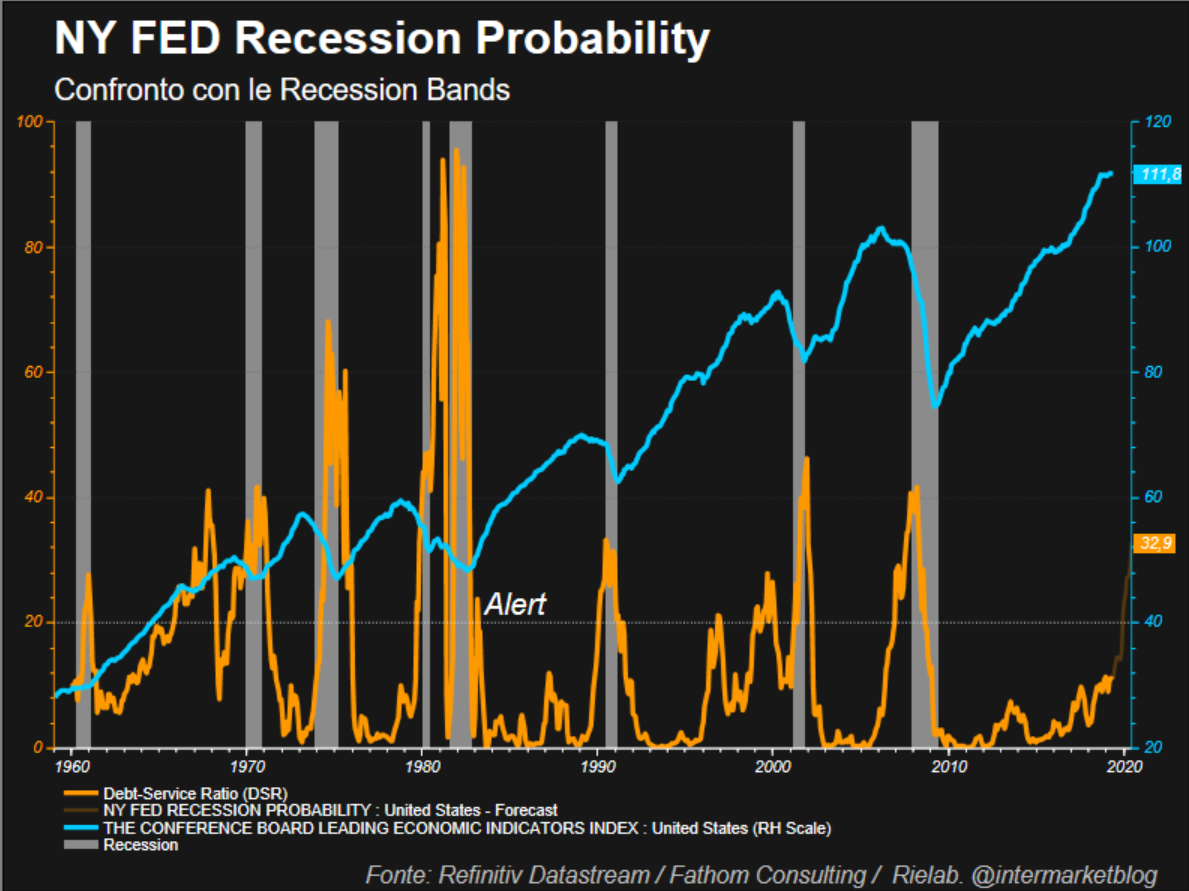

Lasciando da parte il mondo perfetto della prima ipotesi, nel secondo caso i veri problemi dovrebbero saltare fuori non adesso ma un po’ più ’vanti. Diciamo 2020, quando ci aspettiamo un concreto rischio di ritorno della recessione.

Rimandiamo tutti i discorsi più bellicosi più avanti. Tanto ne sono certo, ne vedremo ancora delle belle.

STAY TUNED!

Tre miliardi di euro di BTp a 50 anni sono stati collocati con la riapertura del titolo con cedola 2,80% e scadenza primo marzo 2067: il titolo ha spuntato un prezzo di 98,528 corrispondente a un rendimento lordo del 2,877%. Straordinario il dato sulla domanda: 17,5 miliardi, quasi sei volte l’importo offerto. Quasi l’85% della domanda è arrivato da investitori stranieri, mentre quella europea è stata trainata da asset manager e fondi pensione. Forti richieste dalla Germania.

ECCO FATTO…