in caricamento ...

FALLEN ANGELS: la polveriera del debito aggregato fa paura al mercato

Quando un argomento mi sta particolarmente a cuore, mi piace integrarlo progressivamente con dati, grafici e ragionamenti che saltano fuori durante le mie giornate di lavoro. Anche perché il mondo della finanza è perennemente in evoluzione, ma sono pochi gli elementi chiave che poi condizionano tutto il resto.

Ultimamente (e non solo) mi sono concentrato molto su quella che è la politica monetaria e soprattutto su come il buon Jerome Powell ha cambiato radicalmente idea su come gestire la exit strategy negli USA.

Da un atteggiamente profondamente aggressivo, con un piano di rialzi dei tassi di interesse ben definito, siamo passati ad un nuovo “mood” che va ad allinearsi con quello delle altre più importanti banche centrali del pianeta. Ora la FED diventa attendista e si muoverà secondo l’andamento dei mercati.

E’ quindi ormai palese lo stato di sudditanza delle banche centrali nei confronti di un’economia che è prigioniera di una politica monetaria ultraespansiva. Siamo schiavi del sistema, in quanto quella stessa politica monetaria ha avuto conseguenze devastanti sul tessuto economico, conseguenze che riusciamo a vedere solo limitatamente nella realtà ma che sono ahimé ben radicate, tanto che le stesse banche centrali sono ormai obbligate ad assumere determinati comportamenti.

Visto che questi argomenti li ho già discussi più volte, lascio a voi l’onere di ragionare e commentare queste due domande?

a) Come mai i tassi di interesse saranno tenuti bassi per il periodo di tempo più lungo possibile?

b) Come mai la Cina continua a lottare per mantenere una crescita annua di PIL pari almeno ad un 6%?

A corredo di queste domande, vi lascio questi grafici.

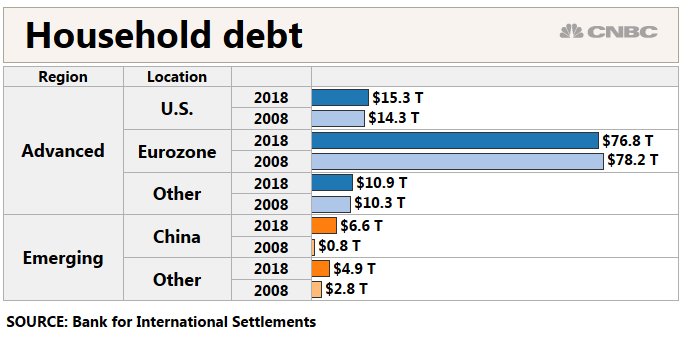

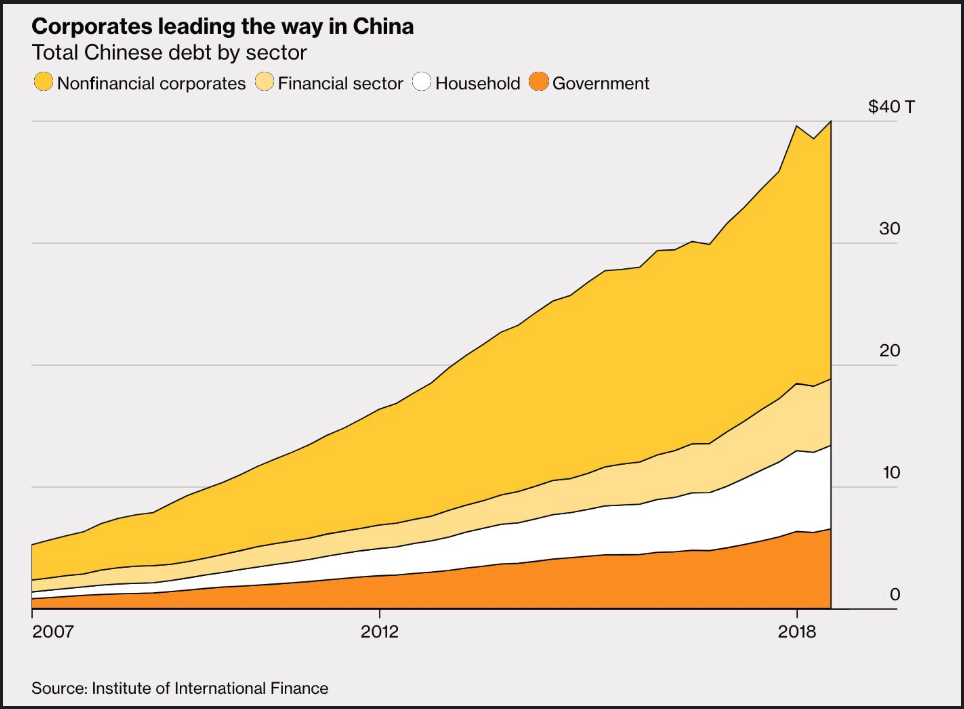

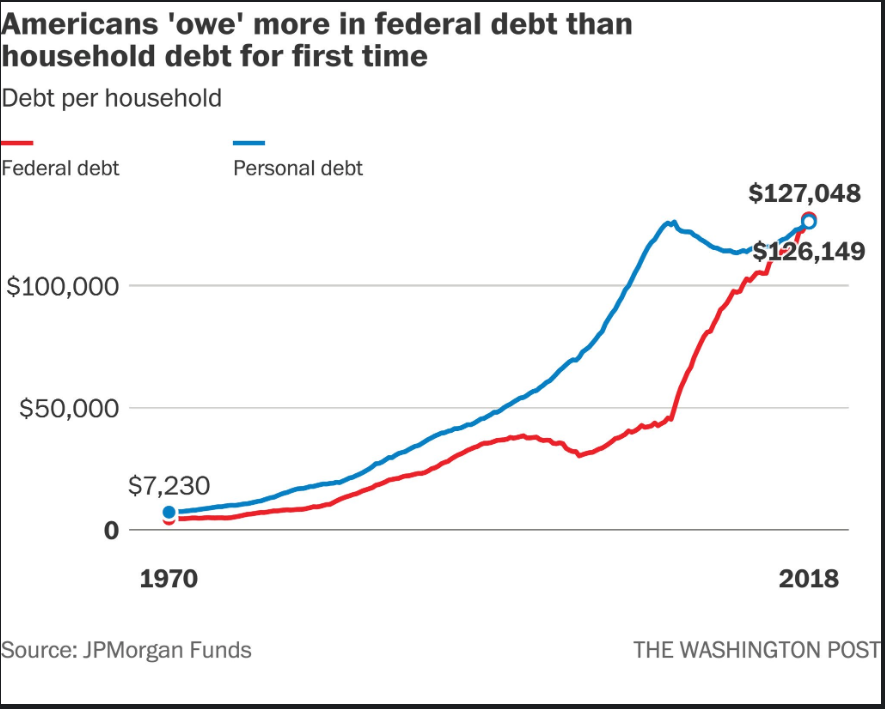

I tre grafici di CNBC già ci raccontano moltissimo. Il debito aggregato globale è salito tantissimo, oltre il 50% in 10 anni, con protagonisti tutti gli attori del mercato (altro che “deleveraging”!). Governo, privati, banche, aziende.

Capite benissimo che in queste condizioni, diventa fondamentale un fattore assolutamente intangibile, ovvero la FIDUCIA. Se crolla quest’ultima, il castello di carta crolla.

Capite benissimo che diventa fondamentale tenere i tassi di interesse bassi, altrimenti il tasso di default salirebbe a dismisura, mettendo a repentaglio la stabilità finanziaria globale e, quindi, la FIDUCIA prima accennata.

Capite benissimo che è necessario per alcuni paesi (che hanno però le spalle molto larghe, come la Cina) mantenere tassi di crescita elevati per poter finanziare lo stesso debito privato generato negli anni.

L’importanza della crescita e della sostenibilità del debito societario rappresenta uno degli elementi più importanti in assoluto.

Ricordate quando vi parlavo del rischio delle società “border line” a livello di rating? Riprendetevi questo IMPORTANTE post. Queste società, approfittando della positività, della fiducia e dei tassi a zero, hanno accumulato 23,8 trilioni di dollari in più di debito dalla famigerata crisi subprime, con un aumento del 51% a livello volumetrico.

Cosa succederebbe alle società definite “Fallen Angels” (quelle cioè che perdono il giudizio “investment-grade” diventando junk bond, con tutte le ripercussioni di credibilità, prezzo e rendimento dei bonds e conseguente aumento di CDS e rischio default) se quindi subissero downgrade in un quadro di crollo di fiducia?

Ora forse capite un po’ meglio cosa sta capitando e come la polveriera, su cui siamo seduti forse inconsapevolmente, rappresenta un rischio di cui il sistema è ben al corrente e che farà l’impossibile per tenere sotto controllo. Altrimenti tutto diventerebbe ingestibile.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

….”i tassi possono diventare negativi, cioè le banche centrali possono obbligare i detentori di capitale ad investire in attività reali per evitare perdite sicure. ”

magari fosse vero, il problema nella fase attuale è che i più si attendono un’ulteriore discesa del sistema dei prezzi per essere indotti ad investire, a causa della deflazione.-

…..”Alla fine la storia è sempre la stessa”…

già!

I prezzi non salgono o scendono tutti insieme: le azioni possono scendere, le obbligazioni salire; certi beni scendere, altri salire. Che siano collegati tutti in qualche modo, questo si.

il problema è che questo indiscriminato aumento del debito a livello globale ha generato ricchezza ma purtroppo la maggior parte di questa ricchezza è andata nelle tasche dei soliti ricchi facilitando le diseguaglianze con le classi medie e amplificando la percentuale dei poveri. E questo creerà ulteriori tensioni. I commenti di John Ludd ( complimenti non solo per la sostanza ma anche per la lineare esposizione) sullo scenario mondiale non fanno che aggravare lo sviluppo dei prossimi anni. Difficile ma non impossibile un “cigno nero”, molto più probabili un proliferare di eventi di rivolta …………..

E’ vero che molti soldi sono finiti nelle mani di pochi, ma, soprattutto in Asia, centinaia di milioni di persone sono emerse da una miseria nera: non che ora siano benestanti, ma hanno di più.

Come si sa le banche centrali hanno l’arma dei tassi. Powell può abbassarli bene, Draghi li può solo portare sottozero. E proprio questo può accadere: che, in caso di perdita di equilibrio e quindi di crisi, i tassi possono diventare negativi, cioè le banche centrali possono obbligare i detentori di capitale ad investire in attività reali per evitare perdite sicure. Alla fine la storia è sempre la stessa.