in caricamento ...

ELEZIONI USA: ma che fine fa l’inflazione se alle presidenziali vince TRUMP?

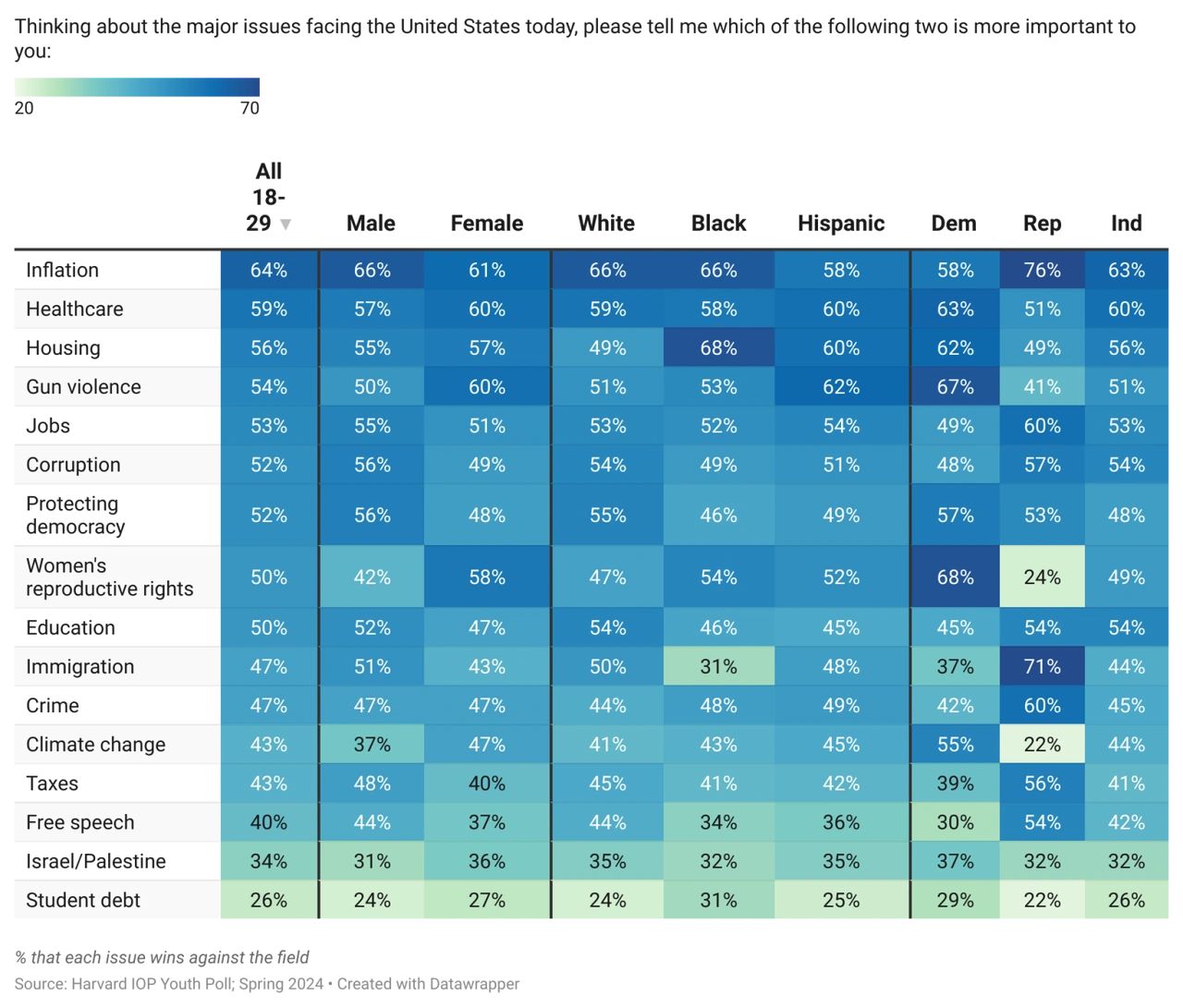

In un’epoca in cui il tasso inflazione domina i titoli dei giornali e le preoccupazioni degli investitori, l’imminente elezione presidenziale statunitense solleva interrogativi cruciali sul futuro economico globale.

In particolare, la prospettiva di un ritorno di Donald Trump alla Casa Bianca nelle Elezioni USA (soprattutto a seguito della clownesca performance di Biden al primo confronto TV) sta alimentando speculazioni su come le sue politiche potrebbero influenzare l’andamento dei prezzi e l’economia nel suo complesso.

Trump: back to deflation? (Ritorno alla deflazione)

Contrariamente all’opinione diffusa, un’analisi approfondita suggerisce che una presidenza Trump potrebbe avere effetti deflazionistici piuttosto che inflazionistici. Questa previsione si basa su una serie di fattori interconnessi, a partire dalle politiche commerciali che hanno caratterizzato il suo primo mandato.

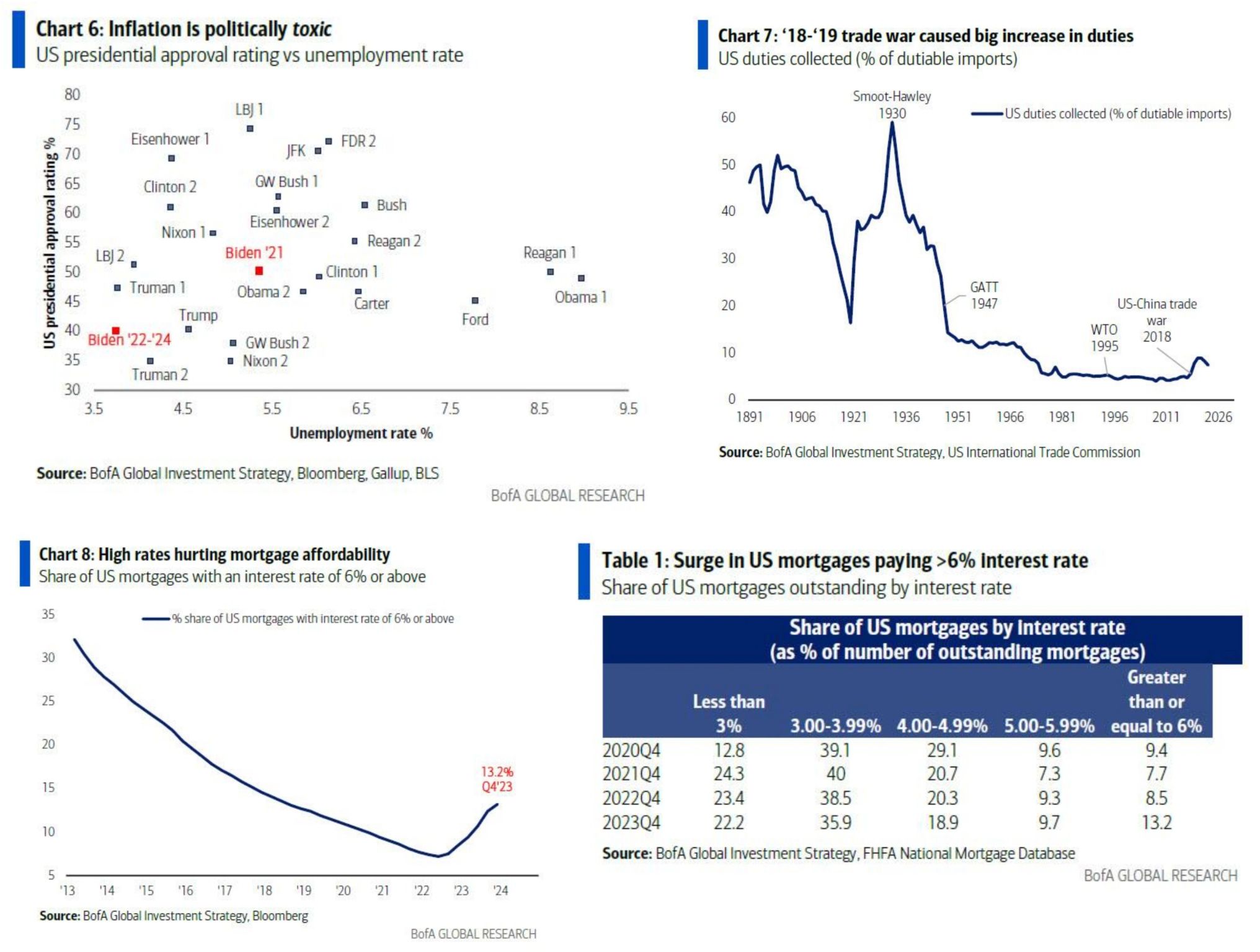

La guerra commerciale USA-Cina del 2018-2019 offre un precedente illuminante. Durante quel periodo, si è assistito al più significativo aumento percentuale dei dazi doganali statunitensi dalla legge Smoot-Hawley del 1930. Secondo dati del Peterson Institute for International Economics, i dazi medi sulle importazioni cinesi sono saliti da circa il 3% nel 2018 a oltre il 19% nel 2019.

Nonostante l’amministrazione Biden abbia mantenuto e in alcuni casi esteso queste tariffe, il contesto economico attuale è radicalmente diverso, rendendo improbabile che nuovi dazi possano avere lo stesso impatto inflazionistico.

Il quadro macroeconomico in cui si inserirebbe una potenziale escalation tariffaria di Trump nel 2025 è notevolmente più fragile rispetto al 2018. All’epoca, l‘indice ISM (Purchasing Managers Index) superava quota 60, segnalando una robusta espansione economica. I tassi di interesse della Federal Reserve erano all’1,25%, offrendo ampio margine per manovre di politica monetaria. Oggi, lo scenario è completamente mutato: l’ISM è sceso sotto 50, indicando una contrazione, mentre i tassi Fed hanno raggiunto il 5,5%.

Questo cambiamento di scenario è cruciale.

L’economia globale, già indebolita dalla pandemia e dalle tensioni geopolitiche, potrebbe essere molto più sensibile a shock esterni. Un rapporto recente del Fondo Monetario Internazionale sottolinea come la ripresa economica globale sia “disomogenea e incompleta“, con molti paesi che faticano ancora a raggiungere i livelli pre-pandemia. In questo contesto, nuovi dazi imposti da Trump potrebbero essere la classica goccia che fa traboccare il vaso, spingendo l’economia mondiale verso una recessione deflazionistica.

E ancora una volta CINA protagonista

Un elemento chiave di questa analisi è il ruolo della CINA. A differenza di sette anni fa, l’economia cinese non sembra in grado di fungere da motore per la crescita globale. I recenti dati pubblicati dall’Ufficio Nazionale di Statistica cinese mostrano un rallentamento della crescita economica, con il PIL in aumento del 5,2% nel 2023, il tasso più basso degli ultimi decenni (escludendo il periodo pandemico). Questo rallentamento, unito alle crescenti tensioni geopolitiche, rende improbabile che la Cina possa compensare gli effetti negativi di nuove barriere commerciali.

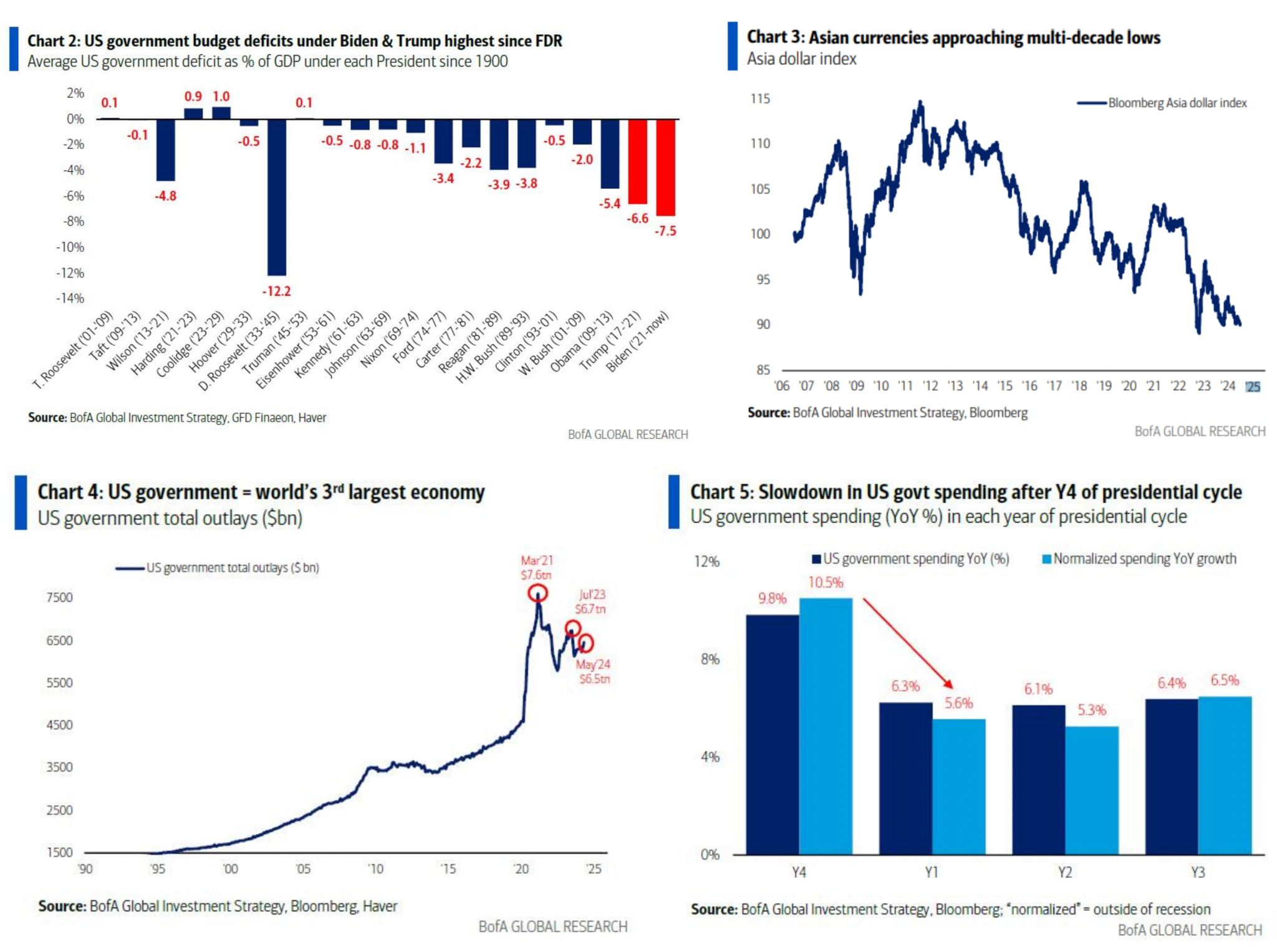

Analizzando le politiche fiscali, emerge un quadro interessante che trascende le apparenti differenze partitiche. Sia Trump che Biden hanno contribuito ai due più grandi deficit degli ultimi 80 anni, un fenomeno che riflette il controllo del cosiddetto “uniparty” sulla politica americana nell’ultimo decennio. Tuttavia, con l’inflazione diventata la preoccupazione principale dell’elettorato, è probabile che la spesa pubblica eccessiva venga vista con maggiore scetticismo.

I dati del Congressional Budget Office mostrano che la spesa federale è cresciuta a un tasso medio annuo dell’8% negli ultimi anni, ma recentemente si è osservato un rallentamento, con un calo del 2% su base annua. Questo trend potrebbe accentuarsi nel primo anno di un nuovo ciclo presidenziale, periodo che tipicamente vede una contrazione della spesa pubblica.

Le proiezioni elettorali giocano un ruolo cruciale in questa analisi anche se a seguito dell’ultimo scontro televisivo non si escludono colpi di scena.

Le prospettive fiscali post-elezioni rimangono incerte. Mentre il Congressional Budget Office prevede un deficit superiore al 5,5% del PIL per i prossimi 10 anni, i dati recenti mostrano un rallentamento della spesa pubblica. In assenza di “sweep” elettorali e grandi tagli fiscali, è probabile che la politica fiscale non sia più un fattore ciclicamente negativo per i bond.

In conclusione, l’analisi degli scenari possibili in caso di una presidenza Trump suggerisce che, contrariamente alle aspettative comuni, potremmo assistere a un effetto deflazionistico piuttosto che inflazionistico. Le guerre commerciali, in un contesto economico globale indebolito, potrebbero accelerare una tendenza deflazionistica già in atto. Inoltre, la crescente attenzione dell’elettorato verso l’inflazione potrebbe limitare la spesa pubblica eccessiva, indipendentemente da chi siederà alla Casa Bianca.

Per gli investitori e gli operatori del settore finanziario, sarà fondamentale monitorare attentamente l’evoluzione del quadro politico ed economico. La comprensione di queste dinamiche complesse sarà cruciale per navigare con successo i mercati finanziari nei prossimi anni, in un contesto dove le certezze del passato potrebbero non essere più valide. La capacità di adattarsi rapidamente a scenari in evoluzione e di interpretare correttamente i segnali economici sarà più importante che mai.

STAY TUNED!

–