in caricamento ...

E così nacque anche Atlante2 “la vendetta”. Ma occorre ben altro per le banche italiane

Tutto come previsto, e non se ne poteva fare proprio a meno.

Tutto come previsto, e non se ne poteva fare proprio a meno.

Dopo Atlante, Fondo di diritto italiano, riservato ad investitori professionali, con una dimensione pari a 4.25 miliardi di Euro, ecco arrivare la seconda parte del progetto “salva banche” che ha come protagonista, appunto, un nuovo fondo che questa volta, invece, sarà dedicato proprio e solo agli NPL, i Non performing Loans (crediti deteriorati) che stanno rendendo difficile la vita alle banche quotate.

(…) Ma la cosa più importante è la nascita di Atlante2, il nuovo fondo di Quaestio sgr sta per essere lanciato con una dotazione di 3-4 miliardi di euro dedicati esclusivamente all’acquisto e alla gestione degli Npl (…). La notizia è stata implicitamente confermata ieri dall’Adepp — l’Associazione degli enti privati di previdenza — che ha dato il via libera preventivo a un investimento totale di 500 milioni di euro che dovrà essere deliberato da ogni singola cassa. Parteciperanno il capitale di Atlante2, oltre alle Casse previdenziali, la Cassa Depositi e Prestiti, Sga e lo stesso Fondo Atlante, che apporterà 1,2 miliardi di euro. Appaiono vicini all’adesione anche Unicredit, Unipol e Generali. Il Leone di Trieste deciderà in un cda convocato entro fine settimana, a patto appaia un chiaro sentiero di soluzione del problema Mps. (…) (CdS)

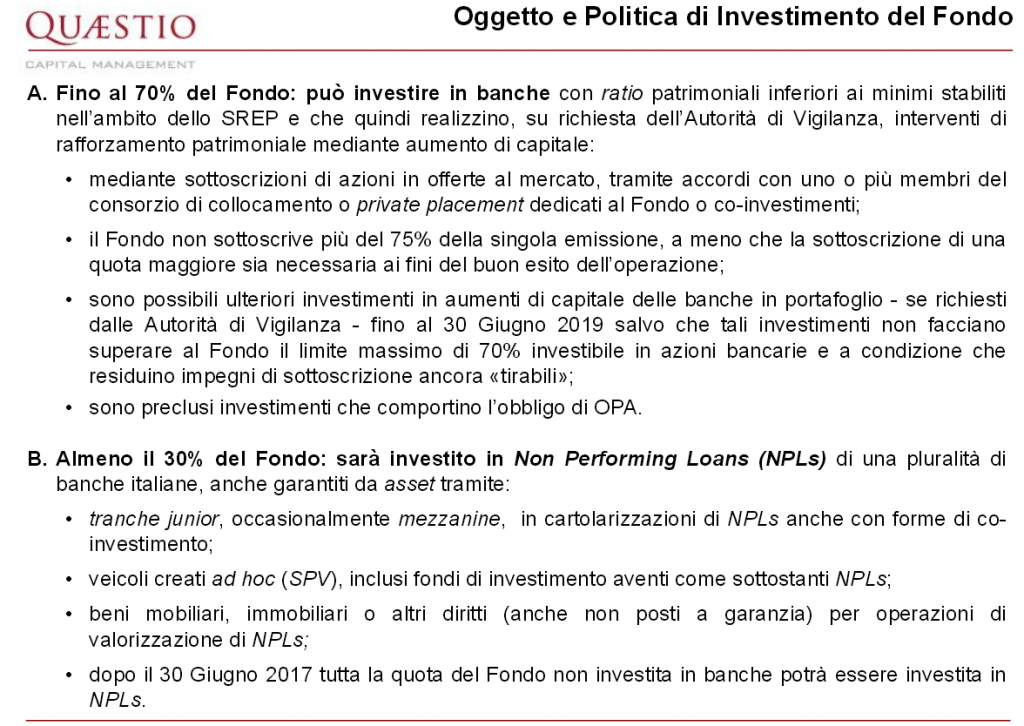

Quindi un fondo, come detto, dedicato solo agli NPL, mentre Atlante 1 invece, aveva queste caratteristiche (prese dal sito della società che lo gestisce, la Quaestio SGR), quindi un fondo SOLO per il 30% utilizzabile per gli NPL. (visto che il restante 70% sarà quasi obbligatoriamente utilizzato per gli aumenti di capitale delle banche italiane)

Era una mossa necessaria, perché Atlante 1 era incapiente per poter gestire gli NPL, e ora con Atlante 2…la situazione cambia di poco perché con 4 – 5 miliardi di Euro di certo non si risolve la situazione… E lo dimostra la citazione di Generali. Se MPS da sola deve negoziare rapidamente almeno 10 miliardi di NPL, come potrà fare il fondo Atlante 1 + Atlante 2 a risolvere il problema?

Era una mossa necessaria, perché Atlante 1 era incapiente per poter gestire gli NPL, e ora con Atlante 2…la situazione cambia di poco perché con 4 – 5 miliardi di Euro di certo non si risolve la situazione… E lo dimostra la citazione di Generali. Se MPS da sola deve negoziare rapidamente almeno 10 miliardi di NPL, come potrà fare il fondo Atlante 1 + Atlante 2 a risolvere il problema?

Proprio a questo proposito, mi permetto di proporvi per intero un articolo di Seminerio sulla questione MPS e su come la si potrebbe risolvere. Tra le tante asinate che si leggono in giro, questa merita sicuramente un po’ di attenzione in più (perché non è affatto un’asinata).

(…) MPS deve ridurre drasticamente il livello di sofferenze nette, come richiesto non solo e non tanto dalla sorveglianza Bce ma anche dal buonsenso. Per fare ciò, servono cessioni di Npl o considerevoli aumenti delle rettifiche su crediti, per avvicinarsi al livello corrente del mercato. Serve anche smettere di dire che sulle sofferenze “non c’è mercato”, oppure che “siamo di fronte ad un caso di fallimento del mercato”. L’unico fallimento che abbiamo davanti agli occhi, al momento, è quello di una classe dirigente in quotidiana negazione della realtà, e con una propensione patologica a diffondere le infezioni economiche e finanziarie alle parti sane del paese. Il punto di minimo, di questa negazione della realtà, è sinora coinciso con l’assurda presa di posizione del presidente dell’Abi, sulla tutela costituzionale del risparmio che, come tale, vieterebbe ogni operazione di condivisione degli oneri a carico degli investitori/creditori delle banche. Quello che si è letto in seguito, a sostegno di tale tesi, è semplicemente desolante, così come desolante è leggere gli ormai ossessivo-compulsivi editoriali che se la prendono con il portafoglio titoli delle banche tedesche per invocare soldi pubblici nelle nostre banche.

La strada che MPS ha di fronte a sé, a giudizio di chi scrive, e partendo dalla fondamentale premessa che la banca non è al momento in dissesto, è quindi la seguente:1. Procedere a svalutazioni straordinarie aggiuntive dei crediti in sofferenza, da completare entro fine 2016 secondo un cronoprogramma inderogabile;

2. Determinare il fabbisogno di capitale da esse indotto;

3. Lanciare l’aumento di capitale così determinato;

4. Richiedere garanzia pubblica per la parte dell’aumento di capitale che risultasse non sottoscritta dal mercato;

5. Su tale parte, e prima del via libera all’intervento pubblico, applicare la conversione in capitale del debito subordinato della banca per importo pari a metà dell’aumento di capitale non sottoscritto dal mercato;

6. Il Tesoro, in tal modo, potrebbe entrare nella ricapitalizzazione con una logica di matching funds, cioè mettere esattamente quanto messo dagli obbligazionisti subordinati convertiti in azionisti, e l’aiuto di stato sarebbe per definizione legittimo; (Ph)

Quindi, cari lettori, è evidente che non è una questione di Atlante 1 o Atlante 2. Sono per certi versi “specchietti per le allodole” in quanto non risolvono il problema, ma cercano di dare un supporto psicologico all’investitore e vogliono far vedere un interventismo del sistema che però resta insufficiente. Qui bisogno intervenire in modo diverso, ma siccome MPS non è allo stato delle quattro banche “salvate” dal governo, si può ancora intervenire in modo diverso, come spiegato qui sopra. Però è innegabile che lo status per qualcuno potrebbe cambiare, da obbligazionista ad azionista, e qualcuno ci rimetterà dei soldi. Ma signori, tanto nulla si crea e nulla si distrugge, e quindi è matematico che qualcuno ci deve rimettere. Però quello che occorre fare è cercare di circoscrivere l’incendio esuccessivamente fare il possibile per domarlo. La condivisione degli oneri, non porta alla soluzione del problema anche perché, non dimentichiamolo, si potrebbero generare dei precedenti.

Tutto questo confermerebbe cosa hanno detto recentemente Padoan e Visco. Se veramente il problema non è sistemico ma legato SOLO a singole banche, allora è meglio intervenire su di esse in modo chiaro e deciso. Solo così il mercato si renderà conto che il problema non è sistemico. E magari, così fcendo, tornerà anche la fiducia sui nostri istituti di credito.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

ho perso il “non” per strada..non ci raccontano di come siano state generate..era questo il concetto!

perplessa@finanza,

I crediti delle banche italiane sono in sofferenza perchè coloro i quali hanno ricevuto prestiti dalle stesse banche non li ritornano: il caso principale sono le imprese edili (che sono fallite in gran quantità), ma tante altre imprese hanno avuto e continuano ad avere gravi problemi. In una parola: ci sono sofferenze bancarie perchè l’economia va male, bellezza.

perplessa@finanza,

…c’è uno studio recente di CGIA [sull’argomento NPL delle banche italiane] che mette in evidenza che l’80% degli NPL totali sono riconducibili non a famiglie o pmi [che hanno beneficiato di prestiti e/o mutui negli ultimi 6anni] ma bensì a soggetti più rilevanti quali grandi soc di capitale a cui personalmente aggiungerei soggetti in piena opacità di movimento (ci siamo capiti : in un paese come l’italia che vive da decenni di CLIENTELISMO allo STATO PURO, conoscenze e rapporti personali ma sopratutto CORRENTI DI APPARTENENZA sono MOLTO IMPORTANTI ai fini della propria credibilità per ottenere fiducia…)

c’è un povero coglione illuso -il pres della Regione Toscana ndr- che insiste -invano- nel richiedere alle autorità di governo che vengano resi noti i nomi dei 100 più grandi beneficiari del pio istituto MPS nell’aver loro allegramente prestato ingenti volumi di liquidità, poi mai ritornati al soggetto erogante :

ecco, anche a me che sono un povero coglione illuso, farebbe assai piacere conoscere la classifica di questi 100 soggetti (magari anche degli altri 100 a seguire già che ci siamo) anche solo per complimentarmi con ognuno di essi; da tradurre : “complimentarsi” ha per il sottoscritto un significato del tutto personale… chi ha orecchi intenda…

Il torbido e la corruzione in Italia sono la regola. In ogni caso, se il pil nostrano andasse a gonfie vele, non esisterebbero problemi di sofferenze bancarie.

Il Bollettino Statistico della Banca d’Italia ci fornisce maggiori informazioni sulle sofferenze bancarie (peccato che l’ABI abbia deciso dallo scorso febbraio abbia deciso di non pubblicare più le sofferenze lorde… ma soltanto quelle nette).

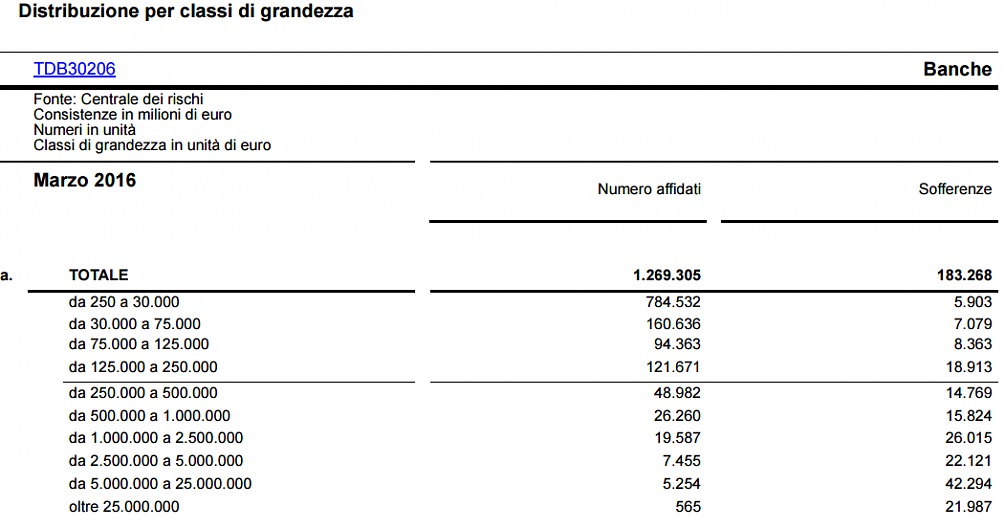

(a pag. 60) mostra la distribuzione delle sofferenze per dimensione dei prestiti (classi di grandezza). E piuttosto significativa della effettiva ingessatura di tutto il sistema bancario italiano e della concessione del credito (sopratutto alle piccole aziende e a chi vuole formarne una nuova partendo da zero).

Per chi ha difficoltà a leggere tali dati li riassumo per capire meglio quanto ho detto sopra:

– oltre il 60% delle sofferenze riguarda prestiti(debiti) superiori al milione di euro;

– se consideriamo la soglia di 250.000 saliamo al 78%!.

Adesso chiede pure come si può generare nuovi posti di lavoro, nuove imprese, creare concorrenza… senza avere l’opportunità di concedere credito a chi vuole fare impresa… con già tutte le difficoltà che ha dal punto di vista burocratico, di mercato, ecc.

E’ chiaro che chi inizia deve far fronte con risorse proprie o dei soci. Il sistema bancario generalmente entra soltanto quando le cose vanno bene (perché non si può permettere di rischiare oltre)

E evidente che siamo di fronte ad una crisi sistemica… da cui è difficilissimo uscirne senza una ripresa economica. Peccato che abbiamo perso anche quella timida europea… che era in corso in questi anni.

Mi dispiace far ragionare su questi dati… però si tratta di informazioni pubbliche, che i nostri giornalisti non vogliono evidentemente far conoscere alla massa.

Per questo sostengo che bisogna cambiare le banche, ovvero le competenze di chi concede credito, la vicinanza alla politica o ai poteri forti… e dotarle di persone che siano effettivamente in grado di valutare i progetti aziendali. Quanto di tutto questo è stato fatto fino ad oggi?

Mi pare poco o niente… come dimostrano i fatti di Mps… e del sistema bancario italiano.

Per questo la BCE non può fare concessioni o moratorie… a meno che siano sistemiche, cioè condivise per tutti gli stati europei (difficile che avvenga…)

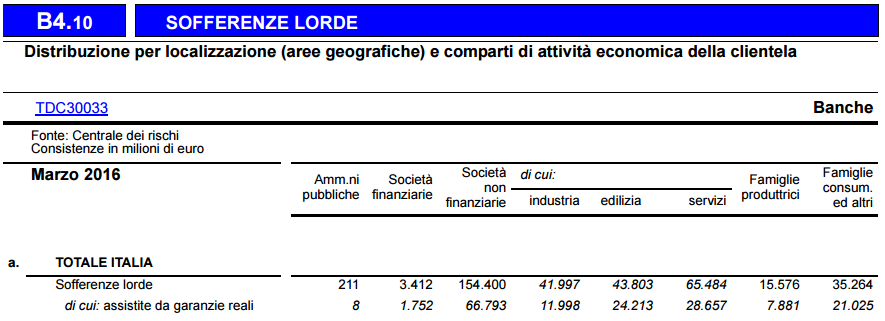

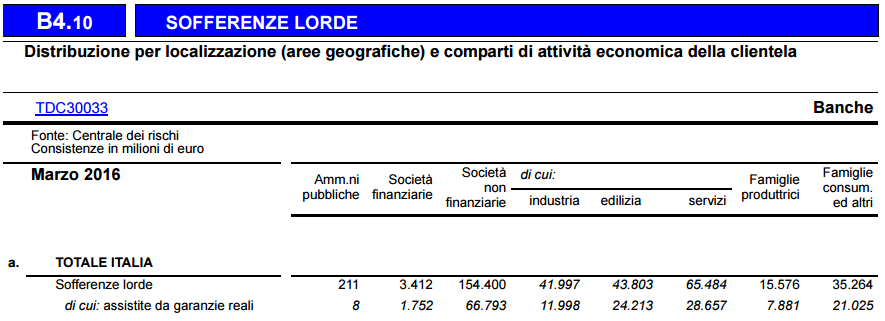

Andando ancora più nel dettaglio è evidente come le sofferenze in cui il settore bancario è in difficoltà (Npl) probabilmente colpiscono principalmente il settore industriale e quello dei servizi, dove infatti c’è minore copertura % (le imprese piccole o familiari sanno però quante firme e garanzie devono concedere prima di avere un prestito… di minore entità!)

Il fatto che l’ABI abbia deciso (unilateralmente) di non pubblicare tale dato, secondo me dovrebbe rizzare le antenne a più di qualcuno. Non si tratta di semplice contrapposizione con la BCE… ma di vera e propria mancanza di trasparenza riguardo alla situazione economica del Paese.

Giusto per far comprendere perché affermo ciò, tale dato (sofferenze lorde) viene calcolato sui dati della Banca d’Italia e poi veniva riportato nel bollettino mensile dell’ABI. Sono andato per curiosità a vedere quindi la fonte originaria (che per noi comuni mortali è solamente trimestrale)… è per fortuna la Banca d’Italia pubblica ancora tale dato!

Ultimo bollettino statistico trimestrale (pag. 66):

https://www.bancaditalia.it/pubblica…tat_2_2016.pdf

Ebbene le sofferenze lorde sono aumentate ancora… dall’ultima pubblicazione dell’ABI!

Per chi non lo sapesse oggi c’è stata in Parlamento un’interrogazione (due in realtà) riguardo alla situazione di Mps (non entro nella sfera politica di chi l’ha proposta… per far capire l’intento apolitico di quanto affermo).

“Riporto soltanto un passaggio dell’intervento di Padoan sulla seconda interrogazione (oggetto le sofferenze bancarie, ovvero gli npl):

Questa questione va messa in un contesto generale e questo contesto generale si può valutare con l’andamento delle sofferenze. Le sofferenze lorde incluse nell’ammontare dei crediti deteriorati sono pari, in Italia, a 210 miliardi di euro; le sofferenze nette ammontano a 87 miliardi di euro. A fronte di questi 87 miliardi di euro ci sono garanzie e coperture che ammontano a 122 miliardi di euro. Nei primi mesi del 2016 le sofferenze nette sono in ulteriore e progressiva diminuzione: a fine febbraio sono pari a 83 miliardi, in diminuzione di oltre 500 milioni rispetto a gennaio e in calo di quasi 4 miliardi rispetto a dicembre 2015.”

Peccato vedere un ministro delle finanze citare i dati che gli interessavano… per dimostrare la sua tesi e non quelli più recenti (fonte ABI), già in possesso del Ministero dell’economia:

“Salgono a maggio le sofferenze nette delle banche. E’ quanto si legge nel bollettino mensile dell’Abi nel quale si precisa che le sofferenze nette a maggio sono state pari a 85 miliardi, in aumento rispetto agli 84 miliardi del mese precedente.

Rispetto allo stesso mese dell’anno precedente le sofferenze nette sono aumentate di circa 1,5 miliardi (+1,8% l’incremento annuo, in decelerazione rispetto al +5,3% di fine 2015).

Il rapporto sofferenze nette/impieghi totali si e’ collocato al 4,72% (4,67% ad aprile 2016 e 4,62% a maggio 2015)

Fonte ABI (pag. 2 punto 4 e dettaglio a pag. 25):

https://www.abi.it/DOC_Mercati/Anali…02016%20st.pdf

Secondo me è GRAVISSIMO l’uso dei dati statistici a proprio compiacimento… soprattutto da parte di un ministro dell’economia (affermazione da considerarsi apolitica).

Prepariamoci quindi al peggio.

Scusate, riporto i due link ai documenti sopra indicati (quelli sopra per motivi di copia ed incolla non funzionano correttamente):

Bollettino statistico Banca d’Italia

https://www.bancaditalia.it/pubblicazioni/bollettino-statistico/2016-bolstat/bolstat_2_2016.pdf

Report mensile ABI

https://www.abi.it/DOC_Mercati/Analisi/Scenario-e-previsioni/ABI-Monthly-outlook/Sintesi%20luglio%202016%20st.pdf

Riporto anche il link della Camera dei Deputati dove si possono leggere i contenuti delle due interrogazioni (da pag. 88 a 93):

http://www.camera.it/leg17/410?idSeduta=0663&tipo=stenografico

Coperture bancarie dichiarate dal ministro dell’economia

Durante l’interrogazione parlamentare odierna il ministro Padoan ha affermato (da pag. 88 a 93):

http://www.camera.it/leg17/410?idSeduta=0663&tipo=stenografico

Le sofferenze lorde incluse nell’ammontare dei crediti deteriorati sono pari, in Italia, a 210 miliardi di euro; le sofferenze nette ammontano a 87 miliardi di euro. A fronte di questi 87 miliardi di euro ci sono garanzie e coperture che ammontano a 122 miliardi di euro.

Neanche il dato delle coperture è veritiero… visto che l’ultimo Bollettino Statistico della Banca d’Italia ci dice che le garanzie sono pari a circa 100 miliardi (sono buono… arrotondo in eccesso!):

https://www.bancaditalia.it/pubblicazioni/bollettino-statistico/2016-bolstat/bolstat_2_2016.pdf

Ne deduco che ci sono due ipotesi:

– Padoan dispone di dati più recenti… e quindi sapeva anche di mentire sul dato delle sofferenze nette (dato che c’è un dato più recente);

– Il sistema bancario deve svalutare in media ancora di un 25% le coperture che dicono di avere a bilancio come garanzie reali.

Lascio a voi la scelta di quale sia l’ipotesi corretta.

e dei mutui elargiti con perizie gonfiate,superiori al prezzo pagato dall’acquirente, cosa diciamo? già il 100% era assurdo, figuriamoci il 120. in quanto ad altre operazioni spericolate..per fortuna c’è report, le cui trasmissioni non sono state cancellate dalla rete, per esempio: http://www.report.rai.it/dl/Report/puntata/ContentItem-7be5750f-d84e-47d0-8a70-80af73f59e34.html

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza,

mi spiace ma la crisi non è la causa, ma la conseguenza delle operazioni spericolate

perplessa@finanza,

Egregia signora, ovviamente ognuno si tiene le proprie opinioni. Comunque le “operazioni spericolate” e direi disoneste ci sono sempre state in Italia, anche quando c’era crescita e non crisi.

perplessa@finanza,

@ Perplessa

“la crisi non è la causa, ma la conseguenza delle operazioni spericolate”

VERO

l’origine della crisi economica globale è da vedersi con la politica di “deregulation” accordata dall’amministrazione Clinton nel 2000 alle banche d’affari statunitensi che si sono viste concessa una libertà di movimento mai vista in passato (quando erano state fissate delle regole…), che ha portato all’innesco vero e proprio della crisi nel 2007, a causa della “finanza creativa” delle banche “a stelle e strisce” che hanno poi esportato il virus originario (emissione di obbligazioni di vario genere, in quantità GIGANTESCHE, con IL DEBITO quale unico garante) a tutte le altre banche dell’occidente;

@ Albertopaletti

“le “operazioni spericolate” e direi disoneste ci sono sempre state in Italia”

altrettanto VERO, solo che i volumi generati dall’italia [in quanto a “operazioni spericolate” e disoneste in campo finanziario] sono NULLA rispetto ai volumi COLOSSALI prodotti dagli americani dai primi anni 2000, dalle loro banche d’affari e dalla loro mentalità contorta di pensare un economia sostenibile basata sul DEBITO quale unico garante.

Per me tutte quelle operazioni spericolate, e disoneste, sono parte dell’economia e nel caso USA hanno contribuito sostanzialmente alla crescita. Se non ci fosse stata tutta quella finanza creativa non avremmo avuto uno scoppio così forte della bolla USA, ma non avremmo neanche avuto alcuna bolla, forse un suo contrario o, perlomeno, piattezza economica. Mi pare che siamo d’accordo.

aorlansky60,

@ Albertopaletti

Per me tutte quelle operazioni spericolate, e disoneste, sono parte dell’economia e nel caso USA hanno contribuito sostanzialmente alla crescita.

…

Certo che affermare che “operazioni disoneste” possano aver contribuito alla crescita lascia quanto meno perplessi… crescita di chi ?

Degli indici azionari di WS, forse, gli unici che siano andati in parallelo crescendo con l’espansione delle banche centrali negli ultimi 6anni…

Peccato solo che a farne le spese e a pagarne il prezzo maggiore sarà la classe meno abbiente e più indifesa oltre che la più numerosa. Same old story, niente di nuovo sotto la luce del sole…

Lo stiamo già assistendo : una delle conseguenze innescate dalla crisi economica è la deflazione salariale che stà sistematicamente minando il tessuto produttivo industriale di paesi deboli come l’Italia, e non è che l’inizio, non abbiamo ancora visto gli aspetti peggiori.

Crescita ? quale crescita ??? negli USA forse, e quello che appare laggiù non è neppure tutto oro.

tu mi parli di bolla USA : la bolla attuale [generata a causa delle politiche monetarie congiunte delle principali banche centrali] non è mai stata così GIGANTESCA, nemmeno ai tempi di quando scoppiò nel 2007/2008;

la ZIRP policy adottata dalle banche centrali ha fagocitato un via di non ritorno.

stay tuned come usa dire DT : non abbiamo ancora visto nulla, il meglio (il peggio cioè) deve ancora venire.

La crescita che intendo è quella economica generica, cioè il pil, il gdp; non intendo la crescita sociale: non voglio affrontare temi politici, anche se è evidente che le cose non vanno bene.

aorlansky60,

qualcosina però han copiato. ho sentito di persone che volevano addirittura acquistare casa all’unico scopo di pagarsi con il mutuo eccedente il prezzo dell’immobile debiti pregressi. era evidente che non solo i mutui concessi con quei criteri erano inesigibili. ma anche quelli al 100%, in seguito al calo dei prezzi, che era intuitivo ci sarebbe stato, non erano garantiti dalla sola ipoteca.

aorlansky60,

che in Italia ci siano stati scandali anche quando non c’era questa crisi, non modifica il fatto che anni fa sono state diffuse informazioni su responsabilità nella gestione di quella banca specifica. però io non mi ricordo più esattamente cosa successe, ho provato a cercare e Report fece parecchie trasmissioni su quella banca, siccome lo avevo sentito lì, ne ho scelto una a caso. non ho voglia di ascoltare tutte le trasmissioni, ora, per far emergere particolari più precisi. quello che dicevo è che non si parla più delle responsabilità passate. l’altro tema, che ho citato, quello dei mutui distribuiti senza la garanzia dell’ipoteca, non è mai stato quantificato dimensionalmente. né si è parlato delle responsabilità di chi ha impartito quelle direttive. che queste responsabilità siano offuscate non mi garba. e ovviamente mi scoccia di pagare come contribuente, specie leggendo di retribuzioni milionarie.

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza,

potrei dire che è il contrario?cioè che è la deflazione salariale una causa della crisi? anche perché è pianificata congiuntamente alla distruzione del welfare. qua in Europa.

aorlansky60: una delle conseguenze innescate dalla crisi economica è la deflazione salariale c

il resoconto della seduta arriva a pag 64.non ho letto le interrogazioni che citi pertanto, invece di una per il porto di Ravenna che non è inerente, comunque ovviamente mi fido da qualche parte nel sito del senato ci saranno..non ho voglia di leggere tutte le 64 pagine..anche perchè i ns politici sono alquanto e inutilmente prolissi e mi annoiano

lampo,

Anche a me dà molto fastidio che ci siano tante persone che fanno cose disoneste. E in Italia sicuramente non di meno di un gran numero di altri stati. Poi se gli inganni arrivano a guidare grosse banche, si ha una sorta di effetto leva… Comunque è la legge della giungla: non mi piace, non dovrebbe essere così, ma è la realtà, purtroppo, e così sarà. E l’economia di uno stato è la somma di tutti gli affari (onesto o disonesti) che la gente fa.

perplessa@finanza,

ribadisco..non ho espresso giudizi..quantunque li possa esprimere negativamente..ho detto che non ne parlano i media..è diverso

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza:

Anche a me dà molto fastidio che ci siano tante persone che fanno cose disoneste. E in Italia sicuramente non di meno di un gran numero di altri stati. Poi se gli inganni arrivano a guidare grosse banche, si ha una sorta di effetto leva… Comunque è la legge della giungla: non mi piace, non dovrebbe essere così, ma è la realtà, purtroppo, e così sarà. E l’economia di uno stato è la somma di tutti gli affari (onesto o disonesti) che la gente fa.

perplessa@finanza,

esatto..ma .si potrebbe anche dire che la società nella quale viviamo (in Italia)genera QUESTI FENOMENI.. non posso contare quante volte sono andata da un avvocato a consultarmi negli ultimi anni, siccome la gente, i distributori dei servizi, imprese costruttrici e pinco pallino fanno finta di non conoscere il codice civile, le leggi vigenti ecc. se non le conoscono realmente e sbraitano e basta pure peggio. cavrones. produciamo la classe dirigente che ci meritiamo, copia conforme.

Danilo DT:

…e la società che ne deriva, è la diretta conseguenza…

si è perso il bandolo della matassa: si parla molto di queste sofferenze, ora, ma di come si siano generate. perché non ci rinfrescano la memoria i media?