in caricamento ...

BANCHE ITALIANE: i tre rischi sistemici

In questi giorni si parla molto di Atlante, il fondo salva banche (possiamo definirlo così) che ha la doppia finalità: quella di venire a sostegno degli aumenti di capitale necessari per rimettere in sesto alcuni istituti di credito, e poi con la cifra che avanza, intervenire anche a favore del mercato dei cosiddetti NPL o crediti deteriorati.

In questi giorni si parla molto di Atlante, il fondo salva banche (possiamo definirlo così) che ha la doppia finalità: quella di venire a sostegno degli aumenti di capitale necessari per rimettere in sesto alcuni istituti di credito, e poi con la cifra che avanza, intervenire anche a favore del mercato dei cosiddetti NPL o crediti deteriorati.

Ma, tengo a sottolinearlo, non pensiamo che, anche nella eccezionale ipotesi in cui il fondo Atlante (grazie all’iniezione di nuovi capitali, più un utilizzo sfrontato della leva finanziaria) sia sufficiente a tamponare al falla dei crediti deteriorati, i problemi per le banche italiane siano terminati.

Purtroppo quello dei NPL è solo un aspetto del problema.

Infatti le componenti del cosiddetto “rischio sistemico” devono essere cercate anche in altri fattori. Innanzitutto la quantità di titoli di stato presenti nei bilanci delle banche italiane, e poi il volume di titoli bancari detenuti dalle stesse.

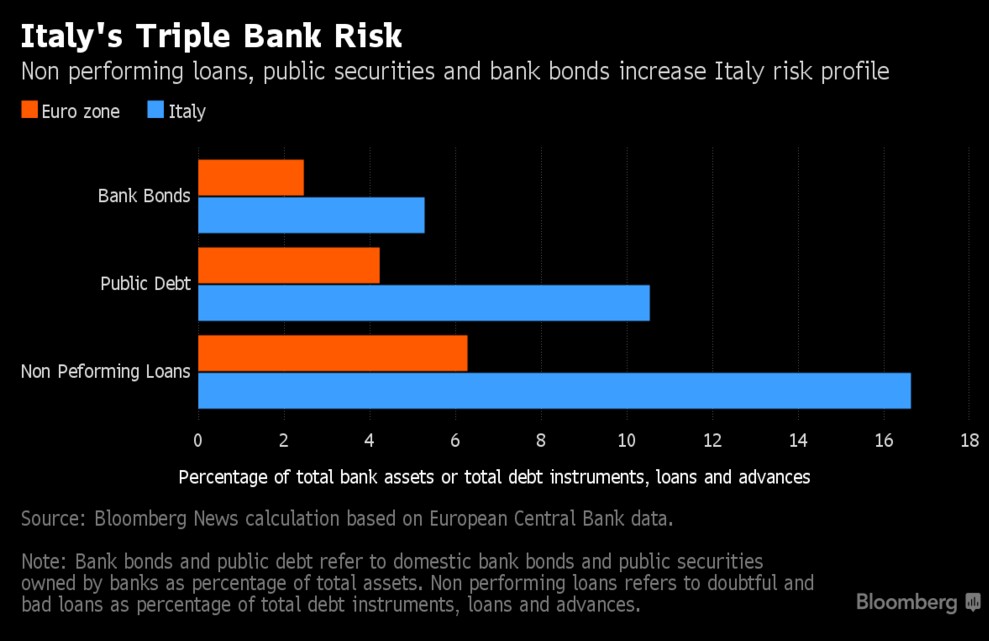

Il grafico qui sotto vi illustra il motivo per cui questi numeri possono rappresentare un “rischio sistemico” per il sistema finanziario italiano.

Le tre fonti di rischio sistemico per le banche italiane

Semplicemente è una questione di volumi. In tutti i tre i casi (Bond bancari, Debito pubblico e NPL) le banche italiane viaggiano ad una media pari a circa 3 volte quella dell’Eurozona.

Semplicemente è una questione di volumi. In tutti i tre i casi (Bond bancari, Debito pubblico e NPL) le banche italiane viaggiano ad una media pari a circa 3 volte quella dell’Eurozona.

Ciò significa essere soggetti a molta più volatilità rispetto alla media europea. E vendendo l’andamento delle banche italiane in borsa, credo lo abbiate già capito.

Quindi il buon Padoan può serenamente continuare a martellare sulla solidità delle banche, ma non è tutto così semplice. E sopratutto la strada da fare per mettere il sistema “in sicurezza” è ancora molto lunga. La chiave di tutto sarà secondo me sopratutto politica. E su questo…riprendetevi il post di stamattina…

Sbagliato parlarne in Ue, va discusso in Comitato Basilea (Il Sole 24 Ore Radiocor Plus) – Roma, 19 apr – “Qual e’ lo stato del dibattito in Europa: andro’ all’Ecofin informale nel fine-settimana, presieduto dall’Olanda, c’e’ un tema sul tavolo dei ministri cioe’ quali sono i passi successivi da fare sull’Unione bancaria e c’e’ un tema posto proprio dalla presidenza olandese che a me preoccupa molto, cioe’ che una banca non puo’ detenere oltre un limite il debito di un paese. Noi siamo fortemente contrari ed e’ sbagliato che sia affrontato a livello europeo, va affrontato in termini globali perche’ e’ un problema globale, quindi nel Comitato di Basilea”. Lo ha detto il ministro dell’Economia, Pier Carlo Padoan, rispondendo alle domande dei parlamentari delle commissioni Bilancio di Camera e Senato.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

@ DT

nei tempi attuali caratterizzati dal QE, che da un anno a regime ha appiattito rendimenti e azzerato costo del denaro in EU ,

rendendo molto risicato il margine operativo delle banche, specie quelle italiane che hanno a che fare con il noto incaglio degli NPL, dall’ incidenza maggiore rispetto ad altri paesi Eu – come hai fatto notare –

mi viene in mente un particolare :

nel 2012 ai tempi del primo “bazooka” paventato da Draghi (l’ormai celebre “whatever it takes”) con il seguente Ltro accordato alle banche europee (1 miliardo di € ad interessi assai bassi)

i nostri maggiori istituti bancari (furono tra quelli europei che più chiesero in prestito dalla BCE) ne approfittarono per riempirsi la pancia di Btp decennali italiani che al tempo rendevano il 5 anche il 6 % appena emessi… paragonati ai rendimenti delle emissioni attuali dei ns tit è facile rendersi conto del vantaggio… fino al 2021-2022 quale data di scadenza, le banche ITA che posseggono questi titoli con tali rendimenti avranno un gain assai maggiore rispetto alla stagnazione attuale;

naturalmente questo ritorno dipende dalla quantità posseduta di tit dai simili rendimenti;

quanta parte importante ha questo particolare nel bilancio attuale delle ns banche ??

secondo te, questo particolare entra in qualche modo sul fatto che i tedeschi ultimamente vogliono porre un veto e un limite sul massimo livello di tit pubbl nazionali detenuti dalle banche ??? (cosa peraltro cui si stanno opponendo sia francesi che italiani)

chiedo scusa : il primo piano Ltro varato dalla BCE nel 2012 consisteva in 1000 miliardi di €

(non 1 come ho scritto sopra)

una cosa è certa: che tutte le dichiarazioni fatte fino a un mese fa sulla solidità del sistema bancario italiano erano pura demagogia e finalmente ci si è resi conto che quando salta una banca (e oltre alle ormai famose 4 ce ne sono tante altre in equilibrio precario, non solo in Veneto ma in tutta Italia sia a livello di “popolari” che di banche cooperative), ne risente tutto il sistema.

Non illudiamoci che il progetto Atlante sia la soluzione del problema; è solo uno strumento per nascondere la polvere sotto il tappeto, dato che i debiti e i NPL restano e tutte le volte che li metti in “salciccia” segni una perdita sul conto economico e un successivo e necessario aumento di capitale e, mi sembra, che guardando lo scenario italiano non ci sia tanta disponibilità del privato a investire nelle banche e/o nelle assicurazioni.

In sintesi saranno necessari anni ed anni prima di smaltire gli insoluti che si sono accumulati negli ultimi dieci anni. E infine tutto questo per cosa???? per salvare il SISTEMA che controlla la Politica , ma che non riesce a far partire l’economia reale in misura sostanziale …. e, come ormai detto e ridetto, non si riesce a forzare il cavallo a bere.

rispondo con netto ritardo, ma in questo periodo sono impegnata sul fronte orto/giardino 🙂

volevo solo dire a Paolo41 che “..salvare il SISTEMA che controlla la politica” è la chiave non dico di tutto , ma certamente di molto del nostro malessere. E non solo nel Bel Paese!

ha fatto centro sia Lui sia DT

beh, è noto che alcuni anni fa c’era la “moda” di distribuire mutui con un importo superiore a quello pagato al venditore.prima o poi i nodi vengono al pettine. si udiva addirittura di gente che comprava un appartamento per avere un mutuo più elevato con il quale pagare altri debiti pregressi