in caricamento ...

DOLLARO USA: target price e strategia operativa (tra tassi e materie prime)

La globalizzazione portava ad un comportamento univoco, ali vello di tendenze, delle varie aree geografiche. Se c’era una fase di espansione, tutto il mondo si muoveva nella medesima direzione, idem se invece c’era recessione.

Le stesse banche centrali avevano una politica monetaria che spesso le accomunava l’un l’altra. Ma qualcosa oggi è cambiato.

Da quando il buon Greenspan ha avuto la buona idea di dar vita alla più incredibile manovra di politica monetaria espansiva non convenzionale, operazione poi continuata, coltivata ed ampliata da Bernanke e Yellen, i mondo ha iniziato ad intravvedere una sorta di “decoupling“. Le varie economie, profondamente condizionate dalle mosse dei banchieri centrali, si sono trovate ad adeguarsi agli stimoli monetari e quindi anche ad intraprendere (in modo quasi forzato) delle strade differenti.

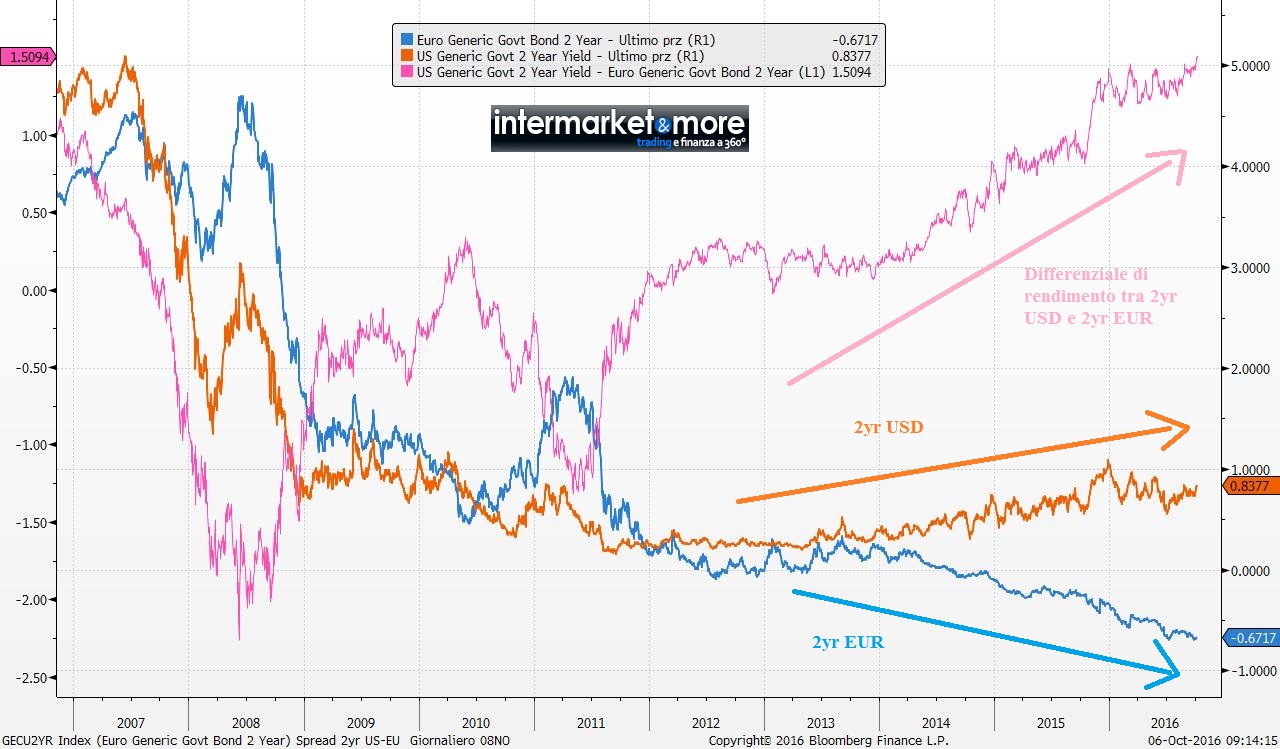

Il grafico che vi propongo è estremamente importante per comprendere questo fenomeno.

Qui troverete:

a) il rendimento del Treasury USA a 2 anni

b) il rendimento del governativo Euro a 2 anni (generico)

c) il differenziale tra tali dati

Come potete vedere, fino al 2011 le tendenze dell’ US 2yr rispetto all’ EU 2yr sono state quasi paritetiche. Ma ecco che, da quando Draghi è entrato a gamba tesa sul mercatocon il suo bazooka, qualcosa è cambiato.

Non solo la FED è proattiva, può anche esserlo la BCE (lasciando perdere, ovviamente, gli esperimenti di politica monetaria della BOJ). Ed ecco che la linea arancione e quella azzurra iniziano a divergere. La configurazione attuale è coerente in quanto è ovvio che la FED ormai si trova in fase di “normalizzazione” con tassi che tornano a salire, mentre invece le BCE continua imperterrita (almeno fino a marzo 2017) con i suoi acquisti da 80 miliardi di Euro al mese.

Ne consegue che il differenziale di rendimento si impenni a favore dell’USD.

Voi mi direte…e allora?

Non dimenticate che questo grafico può essere utile non solo per capire le dinamiche di politica monetaria e anche del mercato obbligazionario, ma può rappresentare un buon indicatore per cercare di interpretare e, possibilmente, prevedere l’andamento del cross EUR USD, che non sta scontando in questo momento pienamente questo scenario.

Occorre però aprire una parentesi sull’argomento.

Se da una parte è evidente la sottovalutazione del Dollaro USA, è altrettanto vero che, da sempre, esiste una correlazione diretta tra l’andamento delle materie prime e il Dollaro USA. In altri termini, con un Dollaro USA debole, si associano sempre commodity in ripresa. La ragione di questo è stata individuata nel fatto che, se la valuta USA si deprezza, a un paese importatore serviranno più dollari per comprare la stessa quantità di greggio e dunque i prezzi del petrolio saliranno. Un’analisi dell’andamento della coppia EUR/USD a confronto con l’indice generale delle materie prime CRB Commodity conferma una certa corrispondenza fra i due grafici: questo significa che all’apprezzarsi delle materie prime il dollaro tende a deprezzarsi sull’euro e viceversa.

I rapporti tra l’andamento dei prezzi delle commodity e l’andamento del dollaro sono, però, influenzati da un’ampia gamma di fattori (dalle politiche commerciali dei vari paesi alle politiche monetarie delle singole banche centrali), quindi un legame troppo stretto fra dollaro USA e commodity sarà sempre da ponderare con attenzione, in praticolar modo in questo momento di politiche monetarie divergenti.

Quindi in ambito intermarket ci troviamo ad un bivio dove i tassi, da una parte, spingono ad un rafforzamento del Dollaro USA ma dall’altra, la ripresa delle commodity implicherebbe un indebolimento dello stesso USD.

Chi avrà la meglio? Ecco che entrano i gioco le variabili macroeconomiche. Ipotizzando un rallentamento globale con minor impiego di materie prime, oltre che il raggiungimento di quello che potrebbe essere il “prezzo di equilibrio” del petrolio, ecco che acquista punti l’ipotesi del rafforzamento del Dollaro USA. Tanto per non fare numeri, il mio target resta 1.05/1.07. Vedremo se sono stato un buon profeta.

Riproduzione riservata

STAY TUNED!

Per non essere una previsione alla nostradamus sul target price del cambio euro dollaro, pero manca l’orizzonte temporale, Forse 5 dicembre 2016 ?(ogni riferimento a eventi italiani del 4 dicembre è casuale). complimenti e salutoni