in caricamento ...

DIRECT INDEXING: a big REVOLUTION!

Il mondo degli investimenti è in perenne evoluzione ed in costante movimento. Se solo qualche anno fa sembrava che gli ETF fossero la vera rivoluzione, oggi risultano già un qualcosa di “vecchio”. Per carità, definirli obsoleti è sicuramente troppo, anche perché secondo me, gli ETF ancora non vengono usati correttamente (la finanza passiva ha delle logiche, dei pro e anche dei contro che sono poco chiari a molti investitori) dalla maggior parte dei risparmiatori.

(…) Direct indexing, which allows investors to buy the stocks of an index, instead of purchasing a mutual or exchange-traded fund, may soon be available to more investors.

While ultra-high-net-worth people have historically used the strategy, those with fewer assets may soon have access as more financial services companies double down on these solutions. (…) [Source]

Ma come detto, la finanza guarda avanti ed ecco che abbiamo già un qualcosa di “diverso”, di più avanzato grazie anche all’accelerazione che la tecnologia ha avuto negli ultimi mesi. Fintech revolution. E se fino ad oggi nessuno conosceva il DIRECT INDEXING, ora se ne inizia a parlate. E io non voglio essere da meno, anche se ritengo resti uno strumento utile soprattutto per i grandi operatori di mercato e molto meno “pratico” per l’investitore. Ma andiamo con ordine.

A scaldare un po’ gli animi anche in Italia (visto che negli USA ne parlano da un bel po’) è stato un articolo apparso su We Wealth qualche giorno fa.

(…) In Italia e in Europa le parole “direct indexing” suonano ancora piuttosto esotiche. Eppure, negli ultimi mesi, grandi società come Fidelity, Vanguard, BlackRock e Morgan Stanley si sono mosse per acquisire le realtà pioniere di questo approccio d’investimento, che alcuni definiscono come un anti-Etf. (…)

Anti ETF? No, piuttosto è uno strumento che completa l’offerta ma non è destinato a sostituirla, poi capirete perché. Ma vediamo cosa è un “direct indexing”.

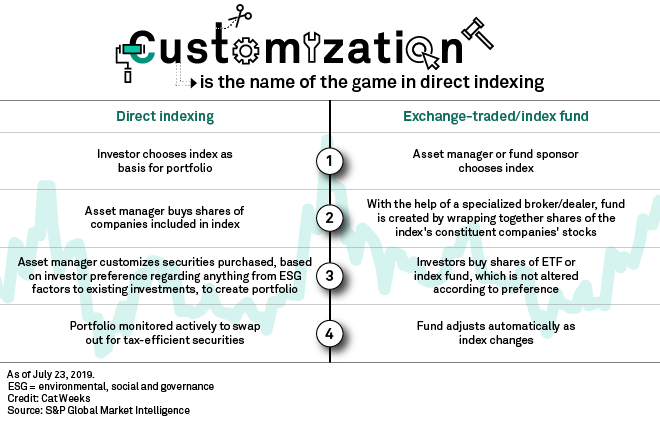

(…) Il direct indexing, nella sua forma più semplice, replica un indice attraverso l’acquisto diretto delle azioni che lo compongono. (…) Oggi, replicare gli indici senza dover ricorrere a un fondo, nel contesto attuale, costa sempre meno – e i grandi gestori americani hanno già fiutato l’affare. (…)

…tanto che molte banche d’affari daranno accesso a questa particolare forma di investimento con un patrimonio di “soli” 100.000 USD.

(…) Grazie ad un approccio tecnologico molto forte è il cliente che va a costruire il proprio prodotto, modificando a piacimento le componenti dell’indice. (…)

Ecco qui la cosa rivoluzionaria. Taglio 100.000 USD e si compra un indice ma posso personalizzarlo, tagliando via quelle cose che non mi piacciono oppure che sono estremamente sovrappesate. Per esempio, potrà escludere cosa NON è ESG oppure potrà abbassare il peso di colossi come Tesla, Google o Apple. Ma non solo, potrà anche scegliere più indici e poi combinarli, e allora avrà ancora più titoli. Che dovrà vendere e comprare, regolarmente, per ribilanciare la composizione del portafoglio in modo che continui a riflettere quella dell’indice, che cambia nel tempo.

E tutto questo quanto costerà? Per assurdo, costerà quanto un ETF se non addirittura di meno. Grazie alle innovazioni tecnologiche che hanno permesso scambi di azioni o frazioni di azioni a zero costi, la possibilità di costruire un indice composto da vari titoli con oneri contenuti è evidente. Vedi ad esempio la rivoluzione Robinhood che è stata una società pioniera nella transazione a zero costi.

Rivoluzione FISCALE

Ma la cosa ancora più interessante e che mette il prodotto “un passo avanti” rispetto al’ETF è la gestione della fiscalità. Il direct indexing permette di diminuire gli oneri fiscali, perché è possibile compensare guadagni con perdite nel portafoglio. Cosa NON possibile con fondi e ETF. E’ noto infatti che un portafoglio gestito, sui guadagni si pagano le tasse, mentre sulle perdite si matura un semplice credito d’imposta sfruttabile (se si riesce) con titoli in amministrato entro 4 anni.

Invece nel direct indexing è possibile operare in modo molto efficiente utilizzando il cosiddetto loss harvesting, la raccolta delle minusvalenze, che quindi consente la compensazione, con una riduzione del carico fiscale potenzialmente importante, che può far felice più di qualche risparmiatore abituato a fondi, ETF e alla loro bizzarra asimmetria fiscale. Potrò vendere i titoli che sono in perdita in maniera assolutamente opportunistica e dinamica (a seconda degli intervalli fiscali, dell’andamento del portafoglio complessivo) in modo da minimizzare il carico fiscale. Questo vantaggio produce impatti tali da controbilanciare il costo di una piattaforma di direct indexing – che è comunque di pochi decimi di punto percentuale.

Direct indexing passivo o…attivo?

A questo punto la domanda di chi è un po’ più pratico del mondo della finanza è… Ma questo è uno strumento di finanza attiva o passiva? E se è attivo, non è un surrogato della gestione patrimoniale?

Pensateci un attimo, io potrò modificare un po’ gli indici in origine per adeguarli alle mie preferenze, ma poi potrò restare un investitore passivo.

Oppure, una volta fatto i miei adeguamenti (per esempio adattando un indice a logiche ESG) posso optare per il direct indexing attivo, nel quale c’è un gestore che attraverso uno strumento, come un certificato, oppure direttamente in portafoglio, compie la classica attività di gestione patrimoniale. Quindi avete già capito le potenzialità che il direct indexing ha anche per i gestori di fondi e per le gestioni patrimoniali.

Direct Indexing revolution…now?

E quando tutto questo diventa realtà per il risparmiatore europeo e italiano? Sembra che ci vorrà ancora un bel po’ di tempo, ma ormai abbiamo visto che con il fintech si bruciano le tappe e quindi, mai dare nulla di scontato. E molto probabilmente all’inizio sarà operativo solo per investitori professionali o per gestori del risparmio. Non sottovalutate le sue potenzialità ma anche le sue criticità anche a livello commerciale per il settore bancario e finanziario.

STAY TUNED!

–