in caricamento ...

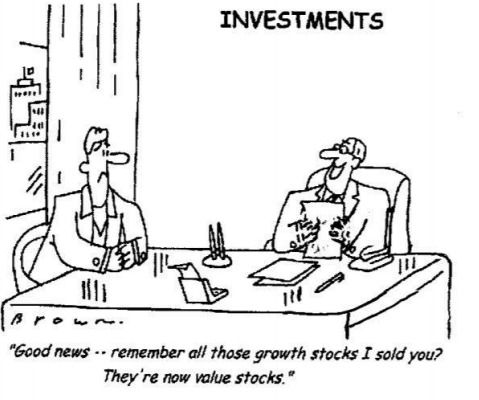

Da GROWTH a VALUE: cambio di paradigma causa repricing

Questo post non vuole essere un consiglio per gli acquisti ma semplicemente un articolo per ragionare quanto sta capitando. Una situazione che per certi versi sembra anomala. Era logico attendersi una “normalizzazione” ma ritrovarsi con tanti colossi che da sempre erano considerati titoli growth che, a seguito della correzione, sono diventati quasi titoli value, ecco, questo mi dà da pensare.

Una premessa è d’obbligo e vado a riprendere alcuni concetti già spiegati e condivisi in passato. L’inflazione è tornata, e questo significa che alcune delle società che più hanno performato negli ultimi anni, vengono messe in discussione. Gli utili devono essere all’altezza delle attese, altrimenti il “repricing” è dietro l’angolo e la correzione la accompagna con decisione.

E’ il momento dove l’attenzione è rivolta soprattutto ai titoli value, più solidi e meno volatili, a scapito di tanti settori tra cui il tech.

La storia insegna che con uno scenario di tassi crescenti, le azioni non saranno da buttare ma occorrerà selezione: industrie cicliche come quella finanziaria, energetica, dei materiali, degli immobili e dei prodotti di consumo, avranno un forte potere di determinazione dei prezzi in un momento in cui un’economia in crescita significa una forte domanda di beni e costi più elevati. Quindi proteggeranno contro l’inflazione e performeranno meglio.

Questa è la teoria. Ma la pratica? Negli ultimi anni abbiamo conosciuto il valore del termine “disruptive”. Un termine che accomuna quei titoli principali fautori di vere trasformazioni che vanno oltre alla questione economica. Guardate società come Google, Amazon, Nvidia e Tesla, che hanno recentemente sfruttato la pandemia per ottenere alcuni dei migliori rendimenti a breve termine nella storia dei mercati azionari. Siamo così convinti che sottoperformeranno malgrado il loro ruolo?

Questo nessuno lo può sapere. Però è sotto gli occhi di tutti il fatto che alcune società, che erano decisamente growth, a seguito anche di trimestrali non così brillanti, si trovano oggi a quotazione vicine alle logiche value, anche se di value hanno proprio poco o nulla.

Il caso in oggetto è la nota società Facebook ora diventata META platforms. La prendo come esempio visto anche il forte crollo che ha accusato in borsa. E’ passata da 380 $ a 220 $ in 5 mesi. E adesso ecco una delle metriche più tradizionali in chiave prospettica, ovvero il forward P/E.

META (Facebook): prezzo vs Forward P/E

Il titolo ha perso circa il 42% dai massimi di qualche mese fa. Ora il suo P/E prospettico è tornato in area 16 circa, ovvero un livello che in passato, il grafico lo illustra, ha sempre portato dei rimbalzi. Certo, siamo d’accordo che la musica delle banche centrali è cambiata, ma allo stesso tempo ci possiamo domandare se, vista la solidità di questa società, sia normale innanzitutto una Caporetto del genere e se, allo stesso tempo, meriti la progressiva trasformazione in value.

Elucubrazioni personali, che forse vogliono lasciare intendere il fatto che il mercato, sotto alcuni aspetti, ha già corretto quanto doveva.

STAY TUNED!

–