in caricamento ...

CRESCITA e LIQUIDITA’: impossibile negare l’ evidenza

Ormai mi sembra chiaro, anche rileggendo i post che ho scritto ultimamente, che il mio pensiero sia sempre più indirizzato ad un rallentamento globale con alcune aree destinate alla recessione se non addirittura alla stagflazione.

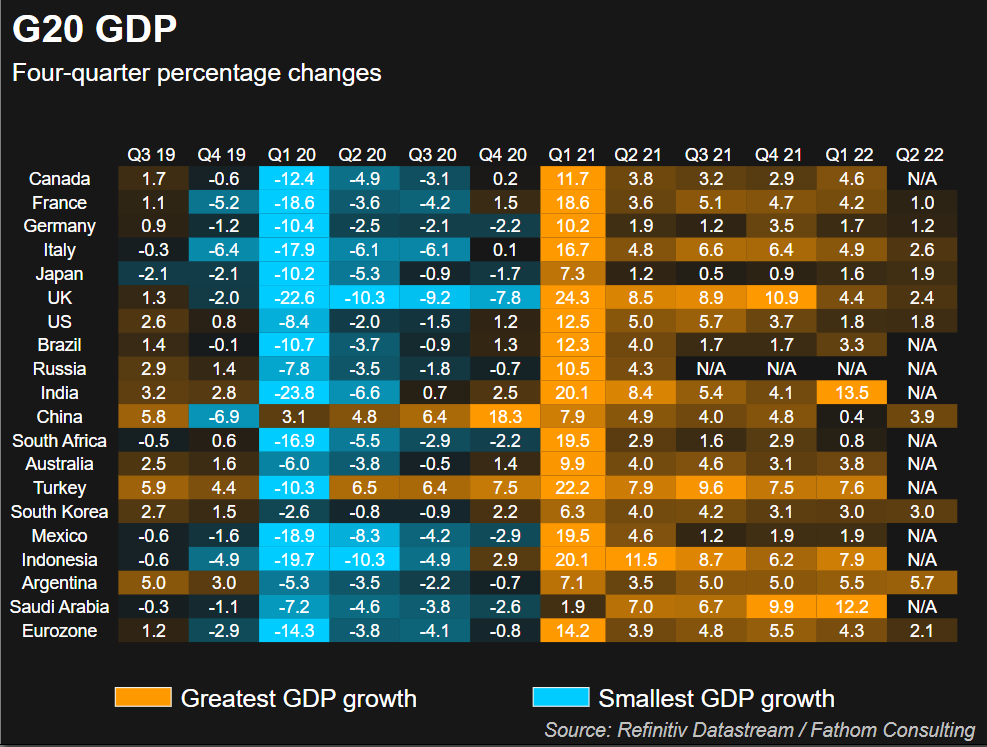

Ma leggendo in giro mi sembra proprio che il consensus degli analisti stia convergendo verso questa view. Scenario che probabilmente il mercato non ha ancora scontato pienamente, a meno che si voglia scommettere su qualcosa di diverso che possa realmente cambiare le carte in tavola. Ad esempio una fine del conflitto bellico. Ma questa è un’altra storia. Il rallentamento globale, dicevo, è chiaro. Già solamente guardando questa slide, viene rappresentato molto bene il quadro globale.

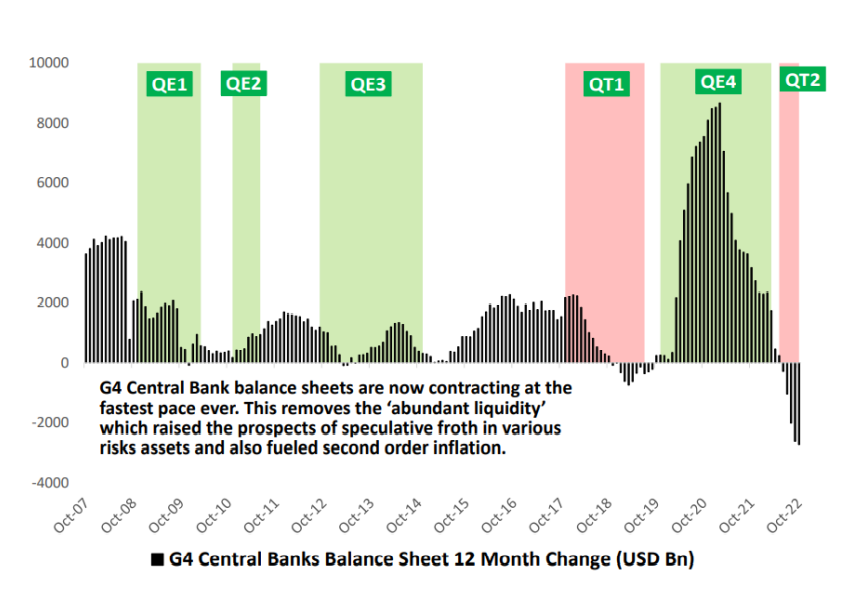

Cosa ha alimentato la crescita e indirettamente i mercati? Sicuramente la liquidità prodotta dalle banche centrali e lo abbiamo dimostrato più volte su questo blog. Un rapido remind che vi ricorda la correlazione, ad esempio del bilancio FED e lo SP500.

La correlazione è netta e quindi capite perfettamente che un QT non può che essere un pericolo per il trend dei mercati azionari in primis. Se poi aggiungiamo anche l’andamento del PMI e lo rapportiamo alla liquidità, avremo altre risposte. Qui troverete in sequenza tre grafici.

Bilancio FED e andamento SPX

G4 tra QE e QT

PMI Globale e andamento tagli/rialzi delle banche centrali

Cercate dei denominatori comuni a questi grafici. Politica monetaria e crescita economica. Attenzione, non sto dicendo che la politica monetaria da sola porta crescita o recessione ma che la politica monetaria è conseguenza dell’inflazione e viene usata come Acceleratore quando è possibile. Ma il QE accelera i mercati, il QT non fa che frenarli. Dice però bene Powell: bisogna innanzitutto gestire l’inflazione e poi i mercati faranno la loro strada.

Però a noi interessano i mercati ed in questo momento l’outlook sull’economia non è rassicurante. E probabilmente, come ho già ipotizzato in alcuni post, non è detto che il picco inflattivo sia stato raggiunto. Quindi è presto per cantare vittoria, forse avremo dei rimbalzi anche per il rally di fine anno ma il quadro macroeconomico al momento non mi convince ancora. Ricordate l’orologio del ciclo della liquidità postato tempo fa, o meglio il recente orologio del ciclo economico? Tenetelo sempre in considerazione.

STAY TUNED!

–