in caricamento ...

CDS: banche italiane dopo il downgrading

Dopo il downgrade, aggiornamento sui Credit Default Swap sulle banche italiane

Puntuale come un orologio svizzero, ma anche logico, è arrivato il downgrading di S&P su tutto il sistema Italia. Prima il downgrading al debito sovrano, poi il downgrading agli enti pubblici. E ieri è toccato a FIAT e a sette banche italiane, e con gli outlook negativi si sale a quindici tenendo conto anche delle controllate. Comunque sia è calata lascure su diverse banche del Bel Paese.

Il taglio da parte di S&P ha colpito il rating del lungo termine di Mediobanca, di Findomestic, di Intesa Sanpaolo e delle sue controllate Banca Imi, Cassa Risparmio Bologna e Biis che passano da ‘A+’ ad ‘A’. Restano immutati ad ‘A-1’ i rating sul breve termine. Ridotto anche il rating della Bnl a ‘A+/A-1’. Per Unicredit l’outlook è passato a negativo a causa della revisione del rating sull’Italia ma il rating è restato immutato.

Standard & Poor’s ha invece confermato il rating ‘A’, ma ha abbassato le prospettive da «stabili» a «negative» su Banca Fideuram, Agos-Ducato, Istituto per il Credito Sportivo, Cassa di Risparmio di Parma e Piacenza, Unicredit e le controllate Unicredit Bank, Unicredit Bank Austria e Unicredit Leasing. (Source)

E’ un primo passo che, ahimè, non sarà nemmeno l’ultimo. Infatti se non si torna a crescere, sarà dura riuscire ad evitare un altro downgrading, non solo per il paese Italia ma anche per le banche.

Oggi mercato ovviamente sotto tensione con tutti i fari puntati sulle banche, che correggono anche pesantemente sui mercati finanziari. Poi, come detto ieri sera, i dati usciti dal FMI sulle necessità di liquidità del sistema bancario, fanno di contorno ad uno scenario decisamente preoccupante. Ma stiamo sereni, gli altri non stanno di certo meglio di noi. Vedasi le banche francesi in crisi di liquidità (SG in primis), vedasi le banche USA anche loro sotto la mannaia di S&P. male comune mezzo gaudio? Beh, purtroppo non è proprio così. Anche perchè, come ben sapete, il peggio molto probabilmente non lo abbiamo ancora visto.

E i crediti in sofferenza? quasi raddoppiati

Ma se credete che ci sia solo fumo sul downgrade generalizzato, sappiate che ci sono anche dati concreti che preoccupano. Un esempio. le sofferenze per il sistema bancario italiano sono cresciute a dismisura, a braccetto con la crisi, quasi raddoppiando, passando da 50.5 miliardi a 99 miliardi di Euro. Vi sembra poco? Ma attenzione. Questo dato è riferito al periodo Luglio 2009-Luglio 2010. Quindi il dato dovrebbe essere rivisto al rialzo (ormai siamo oltre i 100 miliardi). Bello il commento dell’ABI: “vero, le sofferenze aumentano, ma in compenso la raccolta diretta delle banche sta migliorando”. E ci credo! Provate ad andare in una qualsiasi banca chiedendo proposte per investire denaro. Scommettiamo che sul piatto delle offerte vi mettono innanzitutto Obbligazioni emesse dalla banca stessa, poi magari Certificati di Deposito, e poi magari Pronti contro termine? Ovvero tutto quanto fa diretta? CONSOB, se ci sei batti un colpo….

Aggiornamento Credit Default Swap sulle Banche Italiane

Il downgrading di ieri ha inciso ovviamente anche sulle banche italiane e sui suoi CDS. Ecco un grafico che riassume l’andamento degli stessi. Una tendenza che è indiscutibilmente rialzista per tutto il settore…

Ovviamente se l’Italia si ritrovasse con ulteriori downgrading, difficilmente le banche ne uscirebbero indenni. Ma ora aspettiamoci Moody’s…

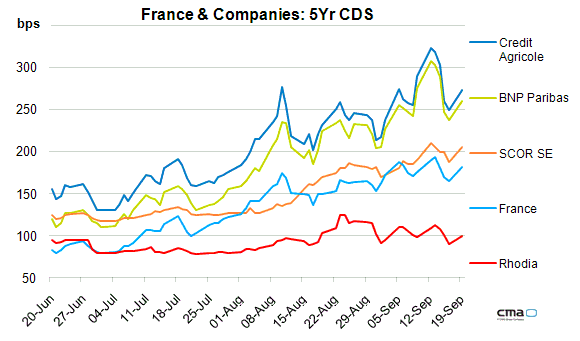

CDS Banche Francesi… piccolo excursus

Stay Tuned!

DT

Sostieni I&M!

Ti è piaciuto questo post? Clicca su “Mi Piace” qui in basso a sinistra!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!) | Vuoi provare il Vero Trading professionale? PROVALO GRATIS! |

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

Come avevamo detto con Gremlin in un post passato, il target era 1,34 prima e 1,29 dopo con intermedi a 1,3330 e 1,31

sull’oro che si dice? chiedo a tutti? DT Gremlin e Mattacchiuz compresi.

Grazie in anticipo. io la vedo come una fase di accumulo per poi ripartire (o forse è quello che spero) 😀

poco fa ha iniziato a testare 1.34 e subito è tornato su, i TS sono stati istruiti…

l’oro è inserito in una correttiva di breve periodo, finchè tiene 1700 è da comprare

http://www.youtube.com/watch?v=2N8gJSMoOJc

BASTA SAPERE UN Pò DI INGLESE IL RESTO LO CAPISCI DALLE IMMAGINI

C’è un altro problema per le banche italiane, la patrimonializzazione dichiarata non è “reale”, nel senso che molti assets: come immobili e opere d’arte ad esempio, non hanno un valore certo e trasparente, specie nel nostro paese!

Quanto vale quest’immobile? Toh, 5000 €/m2…et voilà fatto aumentare il valore del patrimonio…

Ho paura che dietro i numeri presentati in bilancio ci siano delle falle che le A+ le A- etc etc non prendono (e non possono prendere) in considerazione…

bergasim: Dream Theater, Matta dovè? in sud africa a estarre oro per il blog?

No, Klondike….

gremlin: mattia06, poco fa ha iniziato a testare 1.34 e subito è tornato su, i TS sono stati istruiti…l’oro è inserito in una correttiva di breve periodo, finchè tiene 1700 è da comprare

range laterale, finchè regge area 1700 è da comprare. Presto per dire se è distribuzione vera oppure pausa del trend.

captaing@finanza: C’è un altro problema per le banche italiane, la patrimonializzazione dichiarata non è “reale”, nel senso che molti assets: come immobili e opere d’arte ad esempio, non hanno un valore certo e trasparente, specie nel nostro paese!Quanto vale quest’immobile? Toh, 5000 €/m2…et voilà fatto aumentare il valore del patrimonio…Ho paura che dietro i numeri presentati in bilancio ci siano delle falle che le A+ le A- etc etc non prendono (e non possono prendere) in considerazione…

certo, verissimo, sapessi quanto sono manipolati i bilanci bancari…..

PS: punto di riflessione… come è fallita la Grecia?

PER DT…

SCUSA SE SFRUTTO LA TUA CONOSCENZA….

MI SPIEGHI PERCHE’ TUTTI I MERCATI PERDONO E SI SALVA SOLO $ E T-BOND…..

COSA C’ENTRANO LE MATERIE PRIME…..

USD –> currenty save haven

T-Bond —> Twist & Shout with Ben & Safe haven asset

Commodity —> Risk off e premonitori di recessione… Butta un occhio al rame… e capirai…

😉

Non so se sono stato spiegato…

perdonalo era di fretta…

ma scusa, da quanto tempo ci leggi? è una vita che si parla di queste correlazioni… quindi significa per forza che sei nuovo di questo blog e ti rispondo:

– c’è una forte correlazione inversa fra dollaro e commodity, sale uno e scende l’altro

– per il tbond ti rimando ai post di ieri e oggi

– dollaro sale perchè in questa situazione è un atto dovuto, e ci sono diverse ragioni che possono spiegare il tutto, ognuna con una sua verità

ma la vera verità è che i mercati sono una roulette… 😳

Insomma, mi sa proprio che si sta profilando un bell’ “OTTOBRE ROSSO”…

Qui sta scendendo tutto indiscriminatamente e credo che sia un segnale del fatto che anche tanti “ottimisti ad oltranza” cominciano a farsela sotto e vendono ogni asset per salvarsi il didietro.

Può darsi che una volta sbollita questa ondata di vendite (che potrebbe, appunto protrarsi fino ad ottobre), ci si inventerà un rimedio provvisorio per dare un po’ di ossigeno temporaneo ai mercati (in concomitanza degli ipervenduti raggiunti), utile principalmente per sostenere il periodo natalizio degli acquisti. Poi nel 2012….

Che ne dite?

la fine PROVVISORIA di questo tracollo conciderà con la fine degli acquisti di massa sui tbond

la fine PROVVISORIA di questo tracollo conciderà con la fine degli acquisti di massa sui tbond

Permettimi di dissentire. Il vero armageddon arrivera’ quando finiranno gli acquisti sul tbond (e sui bund e sui Jgb e sui….).

La finanza e’ una derivata della politica, e la politica e’ una convenzione (ovvero: finche’ convenzionalmente accettiamo la ‘politica’ determiniamo indirettamente la finanza) ma:

e’ un dato di fatto che l’inflazione ‘ufficiale’ in Usa e’ intorno al 4% per cui tutta la curva americana

esprime rendimenti reali negativi e fin qui per gli americani ‘tutto bene’ (soprattutto perche’ il 90% del debito e’ in mano a stranieri) e cosi’ si risparmiano 300/400 billion per anno.

Ma il giorno che anziche’ accettare rendimenti negativi il ‘mercato’ ti chiedesse di pagare un misero 0.5% di interesse reale si genererebbero perdite in conto capitale di qualche trilione di $ sul solo debito americano….(e ci fermiamo li’ per pudore).

E’ un articolo antico, del febbraio 2010, ma visionario…

http://trueslant.com/michaelpollaro/2010/02/19/interest-on-u-s-government-debt-a-brewing-time-bomb/

Accidenti, il future sul rame fa proprio paura: -8,14% in questo momento.

diciamo che seguivo molto assiduamente nel 2008 e mi piaceva molto sia allora quanto adesso anche se il blog e’ diventato molto tecnico inserendo opzioni e analisi tecnica molto dettagliata…..

grazie per la risposta siete sempre molto carini

EDIZIONE DI TRENDS in arrivo…

Ho dato la precedenza all’analisi di grafici ed indici…. Il quadro quadra….

A presto!

DT

Io di te mi ricordo e mi fa piacere che tu sia ritornato.

Seguo Dream dall’ottobre 2007. E per fortuna, aggiungo.

Germania: banche riducono garanzie su risparmi privati in caso fallimento

Ma ragazzi! anche io mi ricordo di voi ….e ci mancherebbe! 😀

cavolo, quanti anni sono che ci conosciamo? Siamo ad un lustro!!!!

..intanto come ho scritto su TWITTER (visibile alla vs. destra) butate un occhio all’EUR USD sotto l’1.34…